Выручка VEON по итогам 4 квартала может сократиться на 9,4% - Sberbank CIB

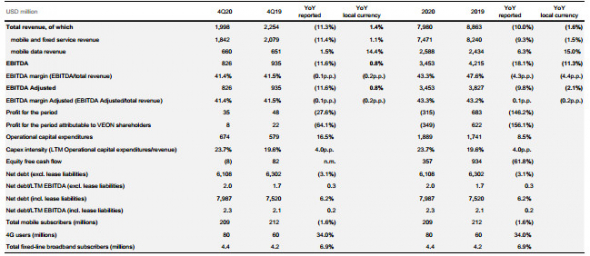

В четверг, 18 февраля, VEON представит отчетность по МСФО за 4К20. Мы полагаем, что выручка компании по итогам квартала сократилась на 9,4% по сравнению с 4К19 до $2,0 млрд. EBITDA, по нашим оценкам, снизилась на 1,0% с уровня годичной давности до $0,9 млрд. Давление на выручку, вероятно, оказало ослабление национальных валют против доллара в тех странах, где работает VEON, а также падение доходов от международного роуминга и сокращение поступлений от абонентов-мигрантов.

По нашим прогнозам, в России выручка компании уменьшилась по сравнению с 4К19 на 3,4% в рублях (после падения на 6,8% в 3К20) и на 20,9% в долларах. В результате EBITDA российского подразделения должна была сократиться на 24,0% до $354 млн на фоне ослабления рубля на 15,0% против доллара в 4К20. В Пакистане годовой рост выручки, как мы полагаем, ускорился до 11,8% в рупиях (и до 4,2% в долларах) благодаря значительному приросту абонентской базы, а также с поправкой на изменения налогового режима. Мы ожидаем, что в итоге EBITDA повысилась на 28,6% до $206 млн. На Украине выручка VEON, по нашим прогнозам, сократилась на 4,6% до $228 млн, что в основном обусловлено ослаблением гривны против доллара на 14,3% по сравнению с 4К19. Соответственно, EBITDA должна была снизиться на 6,8% до $155 млн.

Авто-репост. Читать в блоге

>>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций