Exxon Mobil умеренно положительно отчитался за I квартал 2021 года. Скорректированная чистая прибыль на акцию выросла на 22,6% (г/г) до $0,65. Выручка выросла на 5,3% (г/г) до $59,2 млрд. Оба параметра оказались на 7-9% выше консенсуса.

Из позитивных факторов в I квартале менеджмент отмечает рост цен на нефть, постепенное восстановление маржи нефтепереработки и нефтехимии и оптимизацию операционных расходов. Негативно на результатах сказались сокращение добычи углеводородов на 6,4% и аномальные холода в феврале, влияние которых оценивается в $600 млн.

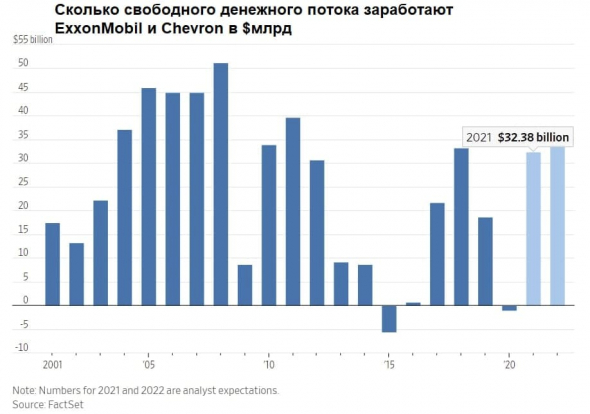

На фоне роста выручки и прибыли Exxon Mobil за год нарастил операционный денежный поток на 47,6%. Это вместе с жёстким уменьшением капвложений позволило за квартал сократить чистый долг на $3,4 млрд. При этом долг всё ещё остаётся на более высоком уровне, чем год назад, что связано с ростом объёмов заимствований в тяжёлый 2020 год.Exxon Mobil умеренно положительн

В целом отчётность можно оценить, как достаточно удачную. Из-за сокращения добычи, неполного восстановления рынка нефтепродуктов и разовых факторов, связанных с аномальными холодами, финансовые результаты, конечно, всё ещё ниже, чем в 2019 году – до пандемии. Однако оптимизация операционных и капитальных затрат уже сейчас показывает свою эффективность, позволяя генерировать положительный денежный поток, которого хватает для выплаты дивидендов и сокращения долга.Кауфман Сергей

ИГ «Финам»

На данный момент мы рекомендуем «Покупать» акции Exxon Mobil с целевой ценой $63,8, что соответствует апсайду 8,8%. С учётом дивидендов апсайд составляет 14,7%.

Exxon Mobil: основные финпоказатели за I квартал 2021 г. (млрд $)

Авто-репост. Читать в блоге >>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций