26 апреля 2024, 14:33

Падение доходности облигаций показывает, что в Китае наступило время кризиса

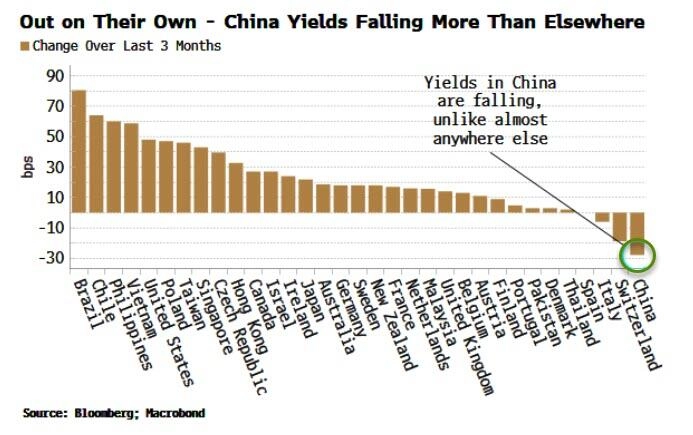

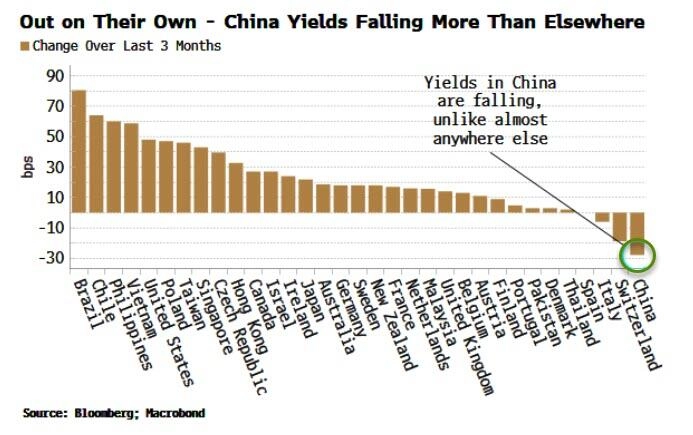

В последние месяцы доходность суверенных облигаций в Китае падает, что заметно отличается от доходности почти всех других крупных стран. Это ключевой макропоказатель, который необходимо отслеживать в поисках признаков того, что Китай готов к более широкому смягчению политики, поскольку его терпимость проверяется на прочность в отношении экономики, которая становится все более дефляционной. Кроме того, следует усилить бдительность в отношении девальвации юаня. Хотя она и не является базовым вариантом, риск того, что она произойдет, возрастает. Год Дракона в Китае, возможно, и наступил, но экономика пока не демонстрирует того изобилия энергии и энтузиазма, которыми должны обладать рожденные под этим знаком. Китай не смог выйти из пандемии с тем оживлением роста, которое наблюдалось во многих других странах, и с тех пор перспективы его экономики остаются туманными. Но мы вступаем в фазу кризиса, когда Китаю необходимо принять решительные меры, иначе он столкнется с перспективой затяжной долговой дефляции. Сигналом к этому служит падение доходности государственных облигаций. Они неуклонно снижались весь год, причем быстрее, чем в любой другой крупной стране EM или DM. Более того, почти во всех других странах доходность росла.

Это проблема для юаня. Падение доходности в Китае оказывает давление на валюту. Расширяющиеся дифференциалы реальной доходности показывают, что пару доллар-юань по-прежнему сильно тянет вверх.

Это проблема для юаня. Падение доходности в Китае оказывает давление на валюту. Расширяющиеся дифференциалы реальной доходности показывают, что пару доллар-юань по-прежнему сильно тянет вверх. Вопрос в том, вызовет ли это девальвацию юаня? Короткий ответ: скорее нет, чем да, но это нельзя сбрасывать со счетов, и риски растут, пока отток капитала продолжает увеличиваться. Мы не можем измерить эти показатели непосредственно в Китае, поскольку счет движения капитала номинально закрыт. Но мы можем судить о них, глядя на положительное сальдо торгового баланса, официальные резервы, хранящиеся в PBOC, и иностранную валюту, размещенную на банковских депозитах. Положительное сальдо торгового баланса — это приток капитала, а любая его часть, которая не попадает ни в PBOC, ни на банковские счета в иностранной валюте, — это отток капитала. Этот показатель снова растет, поскольку при низких темпах роста, как сегодня, больше капитала обычно стремится покинуть страну.

Вопрос в том, вызовет ли это девальвацию юаня? Короткий ответ: скорее нет, чем да, но это нельзя сбрасывать со счетов, и риски растут, пока отток капитала продолжает увеличиваться. Мы не можем измерить эти показатели непосредственно в Китае, поскольку счет движения капитала номинально закрыт. Но мы можем судить о них, глядя на положительное сальдо торгового баланса, официальные резервы, хранящиеся в PBOC, и иностранную валюту, размещенную на банковских депозитах. Положительное сальдо торгового баланса — это приток капитала, а любая его часть, которая не попадает ни в PBOC, ни на банковские счета в иностранной валюте, — это отток капитала. Этот показатель снова растет, поскольку при низких темпах роста, как сегодня, больше капитала обычно стремится покинуть страну. Пока что Китай, похоже, справляется с падением юаня по отношению к доллару. Пара доллар/юань все время упирается в верхнюю полосу в 2% выше официального фиксинга. Но Китай стабилизирует падение юаня с помощью государственного банковского сектора. Как отметил Брэд Сетсер в своем недавнем блоге, PBOC заявила, что она более или менее ушла с валютного рынка. Вместо этого интервенции теперь осуществляются неофициально с использованием долларовых депозитов, хранящихся в государственных банках.

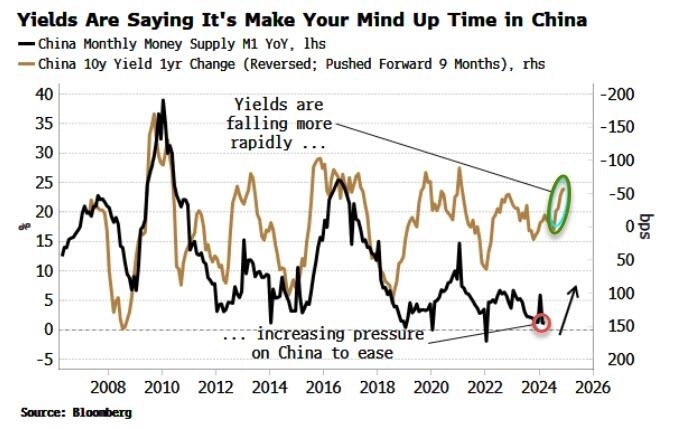

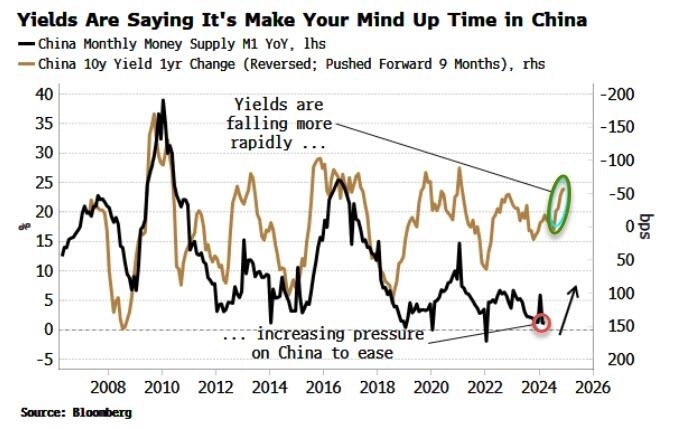

Пока что Китай, похоже, справляется с падением юаня по отношению к доллару. Пара доллар/юань все время упирается в верхнюю полосу в 2% выше официального фиксинга. Но Китай стабилизирует падение юаня с помощью государственного банковского сектора. Как отметил Брэд Сетсер в своем недавнем блоге, PBOC заявила, что она более или менее ушла с валютного рынка. Вместо этого интервенции теперь осуществляются неофициально с использованием долларовых депозитов, хранящихся в государственных банках. У Китая достаточно валютных резервов, чтобы противостоять продолжающемуся ослаблению юаня (по словам Сетсера, даже больше, чем кажется на первый взгляд), но всегда есть вероятность того, что политики решат смягчить разрушительное воздействие оттока капитала на внутреннюю ликвидность, допустив более масштабную единовременную девальвацию. Есть предположение, что именно к этому движется Китай, и что это стоит за его недавним накоплением запасов золота, меди и других сырьевых товаров. Однако такой шаг сопряжен с определенными рисками, поскольку он может нанести ущерб более нормализованным рынкам, к которым Китай стремится во имя финансовой стабильности, а также может вызвать ответные тарифы со стороны США. Девальвация — это низкая, но ненулевая вероятность, которая возросла в этом году. В любом случае, падение доходности облигаций подчеркивает, что Китаю вскоре придется предпринять нечто более кардинальное, чтобы предотвратить риск долговой дефляции. В прошлом нынешние темпы снижения доходности суверенных облигаций приводили к откровенному смягчению политики Китая, и в течение следующих шести-девяти месяцев обычно наблюдалось увеличение реального роста M1.

У Китая достаточно валютных резервов, чтобы противостоять продолжающемуся ослаблению юаня (по словам Сетсера, даже больше, чем кажется на первый взгляд), но всегда есть вероятность того, что политики решат смягчить разрушительное воздействие оттока капитала на внутреннюю ликвидность, допустив более масштабную единовременную девальвацию. Есть предположение, что именно к этому движется Китай, и что это стоит за его недавним накоплением запасов золота, меди и других сырьевых товаров. Однако такой шаг сопряжен с определенными рисками, поскольку он может нанести ущерб более нормализованным рынкам, к которым Китай стремится во имя финансовой стабильности, а также может вызвать ответные тарифы со стороны США. Девальвация — это низкая, но ненулевая вероятность, которая возросла в этом году. В любом случае, падение доходности облигаций подчеркивает, что Китаю вскоре придется предпринять нечто более кардинальное, чтобы предотвратить риск долговой дефляции. В прошлом нынешние темпы снижения доходности суверенных облигаций приводили к откровенному смягчению политики Китая, и в течение следующих шести-девяти месяцев обычно наблюдалось увеличение реального роста M1. Однако рост М1 в Китае до сих пор не смог отскочить назад, несмотря на несколько намеков на то, что это должно произойти. Вероятно, это сознательный выбор политики, поскольку рост узкой денежной массы отражает широкомасштабное стимулирование, подобное наводнению, которое политики Китая недвусмысленно исключили еще в январе, в комментариях премьера Ли Цяня. Политики сосредоточены на том, чтобы не раздувать теневой финансовый сектор, который продолжает сжиматься.

Однако рост М1 в Китае до сих пор не смог отскочить назад, несмотря на несколько намеков на то, что это должно произойти. Вероятно, это сознательный выбор политики, поскольку рост узкой денежной массы отражает широкомасштабное стимулирование, подобное наводнению, которое политики Китая недвусмысленно исключили еще в январе, в комментариях премьера Ли Цяня. Политики сосредоточены на том, чтобы не раздувать теневой финансовый сектор, который продолжает сжиматься. Теневое финансирование привело к нежелательному спекулятивному ажиотажу на рынках, в сфере недвижимости и инвестиций, который Китай не хотел бы повторения. Но его ограничения оказались слишком успешными. Кредиты по-прежнему трудно получить там, где они больше всего нужны — как правило, в негосударственных секторах. Замедление темпов роста, вызванное этим, было усилено реакцией Китая на пандемию. Вместо того чтобы поддерживать спрос домохозяйств, китайские политики поддержали экспортный сектор, что привело к резкому увеличению объемов вывозимых за рубеж товаров. Жесткие ограничения побудили домохозяйства стать исключительно несклонными к риску, увеличивая свои сбережения и не желая тратить даже после снятия ограничений, чтобы правительство не решило снова парализовать экономику в будущем. Это также привело к краху сектора недвижимости, что вызвало многочисленные меры смягчения, направленные на поддержку цен на жилье и застройщиков, имеющих долги, но пока безрезультатно: опережающие индикаторы в сфере недвижимости, такие как начатые продажи площадей, остаются слабыми или незначительными, а деноминированные в долларах США долги компаний, занимающихся недвижимостью, продолжают торговаться по цене менее 25 центов за доллар.

Теневое финансирование привело к нежелательному спекулятивному ажиотажу на рынках, в сфере недвижимости и инвестиций, который Китай не хотел бы повторения. Но его ограничения оказались слишком успешными. Кредиты по-прежнему трудно получить там, где они больше всего нужны — как правило, в негосударственных секторах. Замедление темпов роста, вызванное этим, было усилено реакцией Китая на пандемию. Вместо того чтобы поддерживать спрос домохозяйств, китайские политики поддержали экспортный сектор, что привело к резкому увеличению объемов вывозимых за рубеж товаров. Жесткие ограничения побудили домохозяйства стать исключительно несклонными к риску, увеличивая свои сбережения и не желая тратить даже после снятия ограничений, чтобы правительство не решило снова парализовать экономику в будущем. Это также привело к краху сектора недвижимости, что вызвало многочисленные меры смягчения, направленные на поддержку цен на жилье и застройщиков, имеющих долги, но пока безрезультатно: опережающие индикаторы в сфере недвижимости, такие как начатые продажи площадей, остаются слабыми или незначительными, а деноминированные в долларах США долги компаний, занимающихся недвижимостью, продолжают торговаться по цене менее 25 центов за доллар. Китай имеет большую и растущую долговую нагрузку, которая будет только усугубляться по мере ухудшения демографических показателей. На приведенной ниже тревожной диаграмме МВФ показано, что в ближайшие годы рост государственного долга (включая средства финансирования местных органов власти) в Китае будет значительно опережать рост долга в США и к концу десятилетия составит около 150 % ВВП. Общий нефинансовый долг уже приближается к 300% ВВП.

Китай имеет большую и растущую долговую нагрузку, которая будет только усугубляться по мере ухудшения демографических показателей. На приведенной ниже тревожной диаграмме МВФ показано, что в ближайшие годы рост государственного долга (включая средства финансирования местных органов власти) в Китае будет значительно опережать рост долга в США и к концу десятилетия составит около 150 % ВВП. Общий нефинансовый долг уже приближается к 300% ВВП. Это повышает риск долговой дефляции, когда стоимость активов и доходов от них падает по сравнению со стоимостью обязательств. Долги становится все труднее обслуживать и возвращать, что приводит к снижению потребления и инвестиций, укоренившейся дефляции и снижению темпов роста, от которого трудно избавиться. Вуди Аллен однажды сказал, что человечество находится на распутье: одна дорога ведет к отчаянию и полной безнадежности, а другая — к полному вымиранию. Выбор Китая пока не столь очевиден, но чем дольше он будет ждать решительного ответа на свое затруднительное положение, тем скорее он может стать таким.

Это повышает риск долговой дефляции, когда стоимость активов и доходов от них падает по сравнению со стоимостью обязательств. Долги становится все труднее обслуживать и возвращать, что приводит к снижению потребления и инвестиций, укоренившейся дефляции и снижению темпов роста, от которого трудно избавиться. Вуди Аллен однажды сказал, что человечество находится на распутье: одна дорога ведет к отчаянию и полной безнадежности, а другая — к полному вымиранию. Выбор Китая пока не столь очевиден, но чем дольше он будет ждать решительного ответа на свое затруднительное положение, тем скорее он может стать таким.

перевод отсюда

Global Market Perspective за апрель 2024 года и 4 ресурса для инвесторов, которые помогут вам быстрее применять волны Эллиотта к вашим инвестициям (бесплатно для членов клуба EWI)

«ДЕЙСТВИТЕЛЬНО ли акции переоценены?» – Получите уникальные ответы бесплатно в интервью основателя EWI Роберта Пректера Rich Dad Radio Show

Бесплатное практическое «руководство по выживанию инвестора в золото»

Теперь настольную книгу волновиков «Волновой принцип Эллиотта» можно найти в бесплатном доступе здесь (если хотите помочь проекту, можете просто зарегистрироваться по ссылке)

И не забывайте подписываться на мой телеграм-канал и YouTube-канал

11-страничный отчет, который познакомит вас с базовыми волновыми моделями Эллиотта и покажет, как определять ключевые рыночные тенденции

Это проблема для юаня. Падение доходности в Китае оказывает давление на валюту. Расширяющиеся дифференциалы реальной доходности показывают, что пару доллар-юань по-прежнему сильно тянет вверх.

Это проблема для юаня. Падение доходности в Китае оказывает давление на валюту. Расширяющиеся дифференциалы реальной доходности показывают, что пару доллар-юань по-прежнему сильно тянет вверх. Вопрос в том, вызовет ли это девальвацию юаня? Короткий ответ: скорее нет, чем да, но это нельзя сбрасывать со счетов, и риски растут, пока отток капитала продолжает увеличиваться. Мы не можем измерить эти показатели непосредственно в Китае, поскольку счет движения капитала номинально закрыт. Но мы можем судить о них, глядя на положительное сальдо торгового баланса, официальные резервы, хранящиеся в PBOC, и иностранную валюту, размещенную на банковских депозитах. Положительное сальдо торгового баланса — это приток капитала, а любая его часть, которая не попадает ни в PBOC, ни на банковские счета в иностранной валюте, — это отток капитала. Этот показатель снова растет, поскольку при низких темпах роста, как сегодня, больше капитала обычно стремится покинуть страну.

Вопрос в том, вызовет ли это девальвацию юаня? Короткий ответ: скорее нет, чем да, но это нельзя сбрасывать со счетов, и риски растут, пока отток капитала продолжает увеличиваться. Мы не можем измерить эти показатели непосредственно в Китае, поскольку счет движения капитала номинально закрыт. Но мы можем судить о них, глядя на положительное сальдо торгового баланса, официальные резервы, хранящиеся в PBOC, и иностранную валюту, размещенную на банковских депозитах. Положительное сальдо торгового баланса — это приток капитала, а любая его часть, которая не попадает ни в PBOC, ни на банковские счета в иностранной валюте, — это отток капитала. Этот показатель снова растет, поскольку при низких темпах роста, как сегодня, больше капитала обычно стремится покинуть страну. Пока что Китай, похоже, справляется с падением юаня по отношению к доллару. Пара доллар/юань все время упирается в верхнюю полосу в 2% выше официального фиксинга. Но Китай стабилизирует падение юаня с помощью государственного банковского сектора. Как отметил Брэд Сетсер в своем недавнем блоге, PBOC заявила, что она более или менее ушла с валютного рынка. Вместо этого интервенции теперь осуществляются неофициально с использованием долларовых депозитов, хранящихся в государственных банках.

Пока что Китай, похоже, справляется с падением юаня по отношению к доллару. Пара доллар/юань все время упирается в верхнюю полосу в 2% выше официального фиксинга. Но Китай стабилизирует падение юаня с помощью государственного банковского сектора. Как отметил Брэд Сетсер в своем недавнем блоге, PBOC заявила, что она более или менее ушла с валютного рынка. Вместо этого интервенции теперь осуществляются неофициально с использованием долларовых депозитов, хранящихся в государственных банках. У Китая достаточно валютных резервов, чтобы противостоять продолжающемуся ослаблению юаня (по словам Сетсера, даже больше, чем кажется на первый взгляд), но всегда есть вероятность того, что политики решат смягчить разрушительное воздействие оттока капитала на внутреннюю ликвидность, допустив более масштабную единовременную девальвацию. Есть предположение, что именно к этому движется Китай, и что это стоит за его недавним накоплением запасов золота, меди и других сырьевых товаров. Однако такой шаг сопряжен с определенными рисками, поскольку он может нанести ущерб более нормализованным рынкам, к которым Китай стремится во имя финансовой стабильности, а также может вызвать ответные тарифы со стороны США. Девальвация — это низкая, но ненулевая вероятность, которая возросла в этом году. В любом случае, падение доходности облигаций подчеркивает, что Китаю вскоре придется предпринять нечто более кардинальное, чтобы предотвратить риск долговой дефляции. В прошлом нынешние темпы снижения доходности суверенных облигаций приводили к откровенному смягчению политики Китая, и в течение следующих шести-девяти месяцев обычно наблюдалось увеличение реального роста M1.

У Китая достаточно валютных резервов, чтобы противостоять продолжающемуся ослаблению юаня (по словам Сетсера, даже больше, чем кажется на первый взгляд), но всегда есть вероятность того, что политики решат смягчить разрушительное воздействие оттока капитала на внутреннюю ликвидность, допустив более масштабную единовременную девальвацию. Есть предположение, что именно к этому движется Китай, и что это стоит за его недавним накоплением запасов золота, меди и других сырьевых товаров. Однако такой шаг сопряжен с определенными рисками, поскольку он может нанести ущерб более нормализованным рынкам, к которым Китай стремится во имя финансовой стабильности, а также может вызвать ответные тарифы со стороны США. Девальвация — это низкая, но ненулевая вероятность, которая возросла в этом году. В любом случае, падение доходности облигаций подчеркивает, что Китаю вскоре придется предпринять нечто более кардинальное, чтобы предотвратить риск долговой дефляции. В прошлом нынешние темпы снижения доходности суверенных облигаций приводили к откровенному смягчению политики Китая, и в течение следующих шести-девяти месяцев обычно наблюдалось увеличение реального роста M1. Однако рост М1 в Китае до сих пор не смог отскочить назад, несмотря на несколько намеков на то, что это должно произойти. Вероятно, это сознательный выбор политики, поскольку рост узкой денежной массы отражает широкомасштабное стимулирование, подобное наводнению, которое политики Китая недвусмысленно исключили еще в январе, в комментариях премьера Ли Цяня. Политики сосредоточены на том, чтобы не раздувать теневой финансовый сектор, который продолжает сжиматься.

Однако рост М1 в Китае до сих пор не смог отскочить назад, несмотря на несколько намеков на то, что это должно произойти. Вероятно, это сознательный выбор политики, поскольку рост узкой денежной массы отражает широкомасштабное стимулирование, подобное наводнению, которое политики Китая недвусмысленно исключили еще в январе, в комментариях премьера Ли Цяня. Политики сосредоточены на том, чтобы не раздувать теневой финансовый сектор, который продолжает сжиматься. Теневое финансирование привело к нежелательному спекулятивному ажиотажу на рынках, в сфере недвижимости и инвестиций, который Китай не хотел бы повторения. Но его ограничения оказались слишком успешными. Кредиты по-прежнему трудно получить там, где они больше всего нужны — как правило, в негосударственных секторах. Замедление темпов роста, вызванное этим, было усилено реакцией Китая на пандемию. Вместо того чтобы поддерживать спрос домохозяйств, китайские политики поддержали экспортный сектор, что привело к резкому увеличению объемов вывозимых за рубеж товаров. Жесткие ограничения побудили домохозяйства стать исключительно несклонными к риску, увеличивая свои сбережения и не желая тратить даже после снятия ограничений, чтобы правительство не решило снова парализовать экономику в будущем. Это также привело к краху сектора недвижимости, что вызвало многочисленные меры смягчения, направленные на поддержку цен на жилье и застройщиков, имеющих долги, но пока безрезультатно: опережающие индикаторы в сфере недвижимости, такие как начатые продажи площадей, остаются слабыми или незначительными, а деноминированные в долларах США долги компаний, занимающихся недвижимостью, продолжают торговаться по цене менее 25 центов за доллар.

Теневое финансирование привело к нежелательному спекулятивному ажиотажу на рынках, в сфере недвижимости и инвестиций, который Китай не хотел бы повторения. Но его ограничения оказались слишком успешными. Кредиты по-прежнему трудно получить там, где они больше всего нужны — как правило, в негосударственных секторах. Замедление темпов роста, вызванное этим, было усилено реакцией Китая на пандемию. Вместо того чтобы поддерживать спрос домохозяйств, китайские политики поддержали экспортный сектор, что привело к резкому увеличению объемов вывозимых за рубеж товаров. Жесткие ограничения побудили домохозяйства стать исключительно несклонными к риску, увеличивая свои сбережения и не желая тратить даже после снятия ограничений, чтобы правительство не решило снова парализовать экономику в будущем. Это также привело к краху сектора недвижимости, что вызвало многочисленные меры смягчения, направленные на поддержку цен на жилье и застройщиков, имеющих долги, но пока безрезультатно: опережающие индикаторы в сфере недвижимости, такие как начатые продажи площадей, остаются слабыми или незначительными, а деноминированные в долларах США долги компаний, занимающихся недвижимостью, продолжают торговаться по цене менее 25 центов за доллар. Китай имеет большую и растущую долговую нагрузку, которая будет только усугубляться по мере ухудшения демографических показателей. На приведенной ниже тревожной диаграмме МВФ показано, что в ближайшие годы рост государственного долга (включая средства финансирования местных органов власти) в Китае будет значительно опережать рост долга в США и к концу десятилетия составит около 150 % ВВП. Общий нефинансовый долг уже приближается к 300% ВВП.

Китай имеет большую и растущую долговую нагрузку, которая будет только усугубляться по мере ухудшения демографических показателей. На приведенной ниже тревожной диаграмме МВФ показано, что в ближайшие годы рост государственного долга (включая средства финансирования местных органов власти) в Китае будет значительно опережать рост долга в США и к концу десятилетия составит около 150 % ВВП. Общий нефинансовый долг уже приближается к 300% ВВП. Это повышает риск долговой дефляции, когда стоимость активов и доходов от них падает по сравнению со стоимостью обязательств. Долги становится все труднее обслуживать и возвращать, что приводит к снижению потребления и инвестиций, укоренившейся дефляции и снижению темпов роста, от которого трудно избавиться. Вуди Аллен однажды сказал, что человечество находится на распутье: одна дорога ведет к отчаянию и полной безнадежности, а другая — к полному вымиранию. Выбор Китая пока не столь очевиден, но чем дольше он будет ждать решительного ответа на свое затруднительное положение, тем скорее он может стать таким.

Это повышает риск долговой дефляции, когда стоимость активов и доходов от них падает по сравнению со стоимостью обязательств. Долги становится все труднее обслуживать и возвращать, что приводит к снижению потребления и инвестиций, укоренившейся дефляции и снижению темпов роста, от которого трудно избавиться. Вуди Аллен однажды сказал, что человечество находится на распутье: одна дорога ведет к отчаянию и полной безнадежности, а другая — к полному вымиранию. Выбор Китая пока не столь очевиден, но чем дольше он будет ждать решительного ответа на свое затруднительное положение, тем скорее он может стать таким.перевод отсюда

Global Market Perspective за апрель 2024 года и 4 ресурса для инвесторов, которые помогут вам быстрее применять волны Эллиотта к вашим инвестициям (бесплатно для членов клуба EWI)

«ДЕЙСТВИТЕЛЬНО ли акции переоценены?» – Получите уникальные ответы бесплатно в интервью основателя EWI Роберта Пректера Rich Dad Radio Show

Бесплатное практическое «руководство по выживанию инвестора в золото»

Теперь настольную книгу волновиков «Волновой принцип Эллиотта» можно найти в бесплатном доступе здесь (если хотите помочь проекту, можете просто зарегистрироваться по ссылке)

И не забывайте подписываться на мой телеграм-канал и YouTube-канал

11-страничный отчет, который познакомит вас с базовыми волновыми моделями Эллиотта и покажет, как определять ключевые рыночные тенденции

9 Комментариев

EdvardGrey26 апреля 2024, 15:50RUH666. Приветствую! Заказы принимаете? Тут вот какое дело, какой-нибудь график бы опубликовать на тему банкротства Японии в ближайшие дни. У меня один товарищ утверждает что Японии жизни осталось 3 ну 5-7 дней и банкротство. У меня прямо противоположное мнение. Да йена нынче 156,89 к доллару, это правда, но сказать что завтра же Япония поляжет, что-то как-то нет.+1

EdvardGrey26 апреля 2024, 15:50RUH666. Приветствую! Заказы принимаете? Тут вот какое дело, какой-нибудь график бы опубликовать на тему банкротства Японии в ближайшие дни. У меня один товарищ утверждает что Японии жизни осталось 3 ну 5-7 дней и банкротство. У меня прямо противоположное мнение. Да йена нынче 156,89 к доллару, это правда, но сказать что завтра же Япония поляжет, что-то как-то нет.+1 EdvardGrey26 апреля 2024, 18:09RUH666. Я думаю пока вообще не будет, контролируют жёстко всё сейчас.+1

EdvardGrey26 апреля 2024, 18:09RUH666. Я думаю пока вообще не будет, контролируют жёстко всё сейчас.+1

Удалённый аккаунт26 апреля 2024, 16:03EdvardGrey, это переводная статья+1

Удалённый аккаунт26 апреля 2024, 16:03EdvardGrey, это переводная статья+1 EdvardGrey26 апреля 2024, 18:09₽100. Что это статья переводная я знаю.0

EdvardGrey26 апреля 2024, 18:09₽100. Что это статья переводная я знаю.0

Потрошитель Бристольский26 апреля 2024, 21:27EdvardGrey, еще года полтора долер будет расти к йене потом столько же перекур в общем все от индекса $ пляшет и его условный рост информация из не сложных вычислений квантового анализа индекса$.0

Потрошитель Бристольский26 апреля 2024, 21:27EdvardGrey, еще года полтора долер будет расти к йене потом столько же перекур в общем все от индекса $ пляшет и его условный рост информация из не сложных вычислений квантового анализа индекса$.0

Потрошитель Бристольский26 апреля 2024, 21:33С юанем то же что и с долларом т, е ни чего не будет все заливается деньгами китай большой расея под рукой газ все дешевле нефть присядает, еще много серий ковида если че без проблем переживут, китайцев это делает еще сильнее, только как окружающие с затоваркой бороться будут году так к 2030?0

Потрошитель Бристольский26 апреля 2024, 21:33С юанем то же что и с долларом т, е ни чего не будет все заливается деньгами китай большой расея под рукой газ все дешевле нефть присядает, еще много серий ковида если че без проблем переживут, китайцев это делает еще сильнее, только как окружающие с затоваркой бороться будут году так к 2030?0 Валентин Борисов26 апреля 2024, 23:10Чей та, ты, дружок, поздна очнулся со своей статейкой! Кризис в Кетайе ужу года 2 как идёт! А ты только проснулась😂. За 2023 -хрюаньский индекс «кусю-хусю» Минус -30%, хрюаньская валюта Минус -17% к Доллару!!! А ты тут про какие то доходности по хрюаньским бумагам! И вообще, моё мнение, что Кетайцы должны за миску риса работать-то вот их единственная правильная и справедливая цена!0

Валентин Борисов26 апреля 2024, 23:10Чей та, ты, дружок, поздна очнулся со своей статейкой! Кризис в Кетайе ужу года 2 как идёт! А ты только проснулась😂. За 2023 -хрюаньский индекс «кусю-хусю» Минус -30%, хрюаньская валюта Минус -17% к Доллару!!! А ты тут про какие то доходности по хрюаньским бумагам! И вообще, моё мнение, что Кетайцы должны за миску риса работать-то вот их единственная правильная и справедливая цена!0