Купон до 20,4%! Свежие облигации АФК Система 001Р-31 - покупать или нет

Нас буквально топят в нескончаемом потоке свежих флоатеров! Одна из главных голубых фишек долгового рынка АФК Система опять размещает облигации с привязкой к ключевой ставке, заявки соберут 8 августа. И что особенно радует - выпуск доступен даже неквалам! Давайте нырнём вместе со мной в разбор любопытного «свежачка» и оценим уместность добавления его себе в инвест-рюкзак.

💼Я уже 6 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски Гарант-Инвест, Азбука Вкуса, Аренза-ПРО, Ростелеком, Самолет, Россети.

Чтобы не пропустить другие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

⚡А теперь — погнали смотреть на новый выпуск АФК Системы!

💸Эмитент: ПАО АФК «Система»

💼 АФК Система — крупнейшая в России публичная инвестиционная компания. Основана в 1993 г. и начала свою деятельность с приобретения активов в области телекома, электроники, туризма, торговли, строительства и недвижимости. За прошедшие годы инвестпортфель корпорации существенно увеличился.

Основной вид деятельности заключается в приобретении и управлении активами, а также их денежными потоками. Каждый из нас, частных инвесторов — немножко АФК Система на минималках 😎

💎Ключевые активы: МТС, Сегежа, Озон, Etalon Group, Медси, Агрохолдинг «Степь», Биннофарм.

👉Почти половина (49,2%) акций компании принадлежит её основателю — предпринимателю В.П. Евтушенкову.

⭐Кредитный рейтинг: AA- от ЭкспертРА и АКРА.

💼АФК Система — один из крупнейших заемщиков на долговом рынке РФ. На Мосбирже сейчас торгуется около 30 выпусков облигаций компании. Все — в рублях, и большинство долгосрочные. Про предыдущие выпуски 1Р29 и 1Р30 подробно рассказывал тут.

📍Полный актуальный список облигаций АФК Система доступен здесь.

Ключевые активы АФК Система. Диаграмма не первой свежести, но общее представление даёт. Из открытых источников

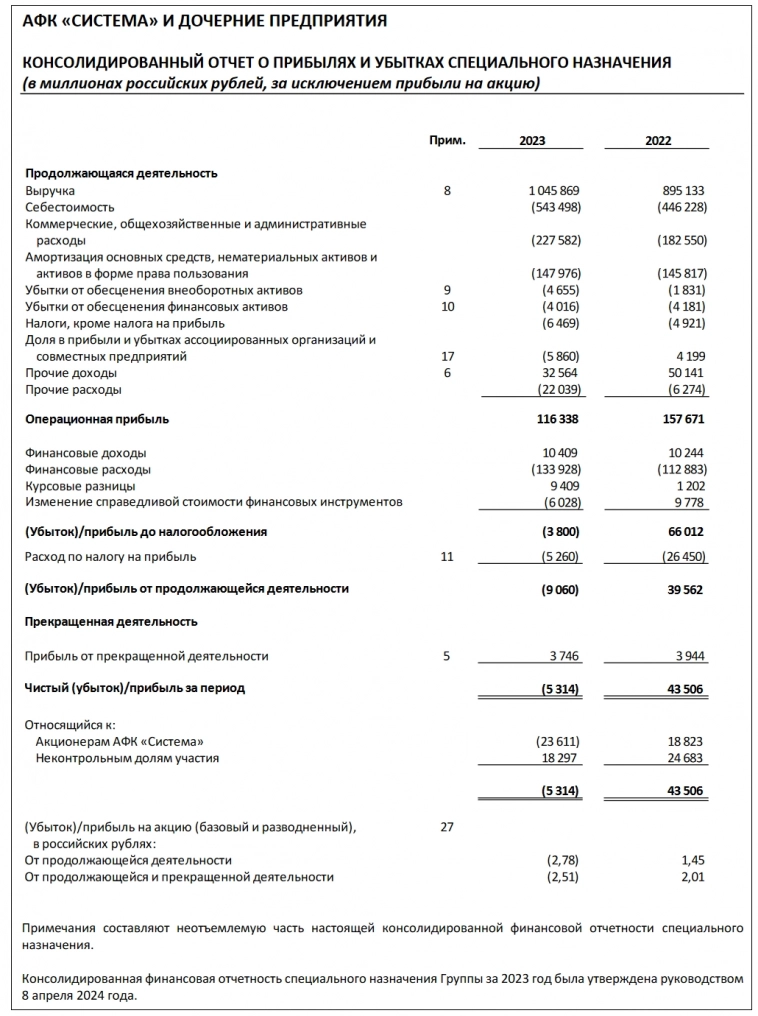

📊Финансовые результаты

Я делал на Смартлабе подробный разбор бизнеса АФК Система после выхода отчетности по МСФО за 2023 год. Вкратце напомню:

✅Выручка превысила 1 трлн ₽, увеличившись с 2022 г. на 16,8%. Наибольший вклад в рост выручки оказали МТС, агрохолдинг «Степь», девелопер Etalon Group, а также Cosmos Hotel Group.

Источник: Газпромбанк Инвестиции

🔻OIBDA составила 266 млрд ₽ (минус 12,7%). На OIBDA в 2022-2023 гг. повлияли результаты лесопромышленного актива за 2023 и признание единоразовой прибыли от приобретения девелоперских активов в 2022 г. Без учета этих факторов OIBDA оценивается в 280 млрд ₽ (рост на 3,1%).

🔻За 2023-й Система получила убыток в размере 5,3 млрд ₽ против 43,5 млрд ₽ прибыли годом ранее. В компании объясняют такой результат "консервативным подходом, применяемым группой при формировании резервов по финансовым вложениям". Без учета данного фактора получается даже прибыль 6,2 млрд ₽.

💰Чистый долг остался на прежнем уровне (+1%). На конец 2023 он составлял 248 млрд ₽, общий долг — 1,2 трлн ₽, остаток денежных средств — 18 млрд ₽ (тоже хочу себе такой остаток на карте — Сид).

Источник: Отчет АФК Система по МСФО за 2023

🚀Результаты 1 полугодия 2024 по РСБУ выглядят великолепно: выручка — 25,9 млрд ₽ (+16,4% г/г); чистая прибыль — 98,7 млрд (+15,8% г/г); процентные доходы — 10,5 млрд ₽ (рост в 4 раза!); прочие доходы — 117 млрд ₽ (+25,1% г/г); процентные расходы — 24,3 млрд ₽ (рост в 2,2 раза). Капитал и резервы увеличились на 19,6% до 358 млрд ₽. Впечатляет.

😱Но растут и долги: долгосрочные обязательства головной компании в 1П2024 выросли на 39% до 291 млрд ₽, краткосрочные — почти в 3(!) раза до 196 млрд ₽. Высокие ставки одновременно и помогают АФК, и тянут её на дно.

Источник: отчет АФК «Система» по РСБУ за 6 мес. 2024 г.

⚙️Параметры выпуска 1Р31

● Наименование: Система-001P-31

● Номинал: 1000 ₽

● Объем: 10 млрд ₽

● Погашение: через 4,25 года

● Ориентир купона: КС + 240 б.п.

● Выплаты: 4 раза в год

● Амортизация: нет

● Оферта: нет

● Рейтинг: AA- от АКРА и ЭкспертРА

● Только для квалов: нет

👉Организаторы выпуска: Велес Капитал, ВТБ Капитал, Локо-Банк, МКБ, Совкомбанк.

👉Сбор заявок — 8 августа, размещение на бирже — 14 августа 2024.

🤔Резюме: системно значимо

💸Итак, АФК Система размещает флоатер солидным объемом 10 млрд ₽ на 4,25 года с ежеквартальной выплатой купонов, без амортизации и без оферты.

✅Очень крупный и известный эмитент. Крупнейший инвест-холдинг России с кредитным рейтингом AA-.

✅Есть драйверы роста финансовых показателей. Годовая выручка компании превысила 1 трлн ₽, капитал и резервы постепенно увеличиваются, компания нацелена вывести на IPO ещё несколько своих дочек.

✅Флоатеры сейчас актуальны, а надёжные флоатеры с повышенной (относительно ключевой ставки) доходностью — актуальны вдвойне. Ориентировочный спред 240 б.п. к КС выглядит весьма привлекательно в данной кредитной группе.

✅Без амортизации и оферты, что при прочих равных я считаю плюсом.

⛔Большая (ОЧЕНЬ большая) долговая нагрузка и чистый убыток за 2023 год. В период высоких ставок процентные расходы сжирают существенную часть выручки. Есть риск, что дивпоток от «дойной коровы» МТС в будущем уменьшится и АФК станет ещё тяжелее.

💼Вывод: интересный флоатер от одного из самых известных эмитентов на нашем рынке. Даже если купон снизится, при нынешних ставках он всё равно будет 20%+. Размер долга вызывает тревогу, но в банкротство Системы на горизонте 4 лет я честно говоря не верю. Сам держу в портфеле предыдущий выпуск 1Р30 (кстати, он для неквалов теперь стал недоступным) и присмотрюсь к новому.

👉Подписывайтесь на мой телеграм — там все обзоры, качественная аналитика, новости и инвест-юмор.

📍 ТОП-5 высокодоходных облигаций с купоном от 20% [лето 2024]📍 7 коротких облигаций с доходностью выше депозита [лето 2024]

--------------------

✅Ещё больше интересного — в моем телеграм-канале

Мой блог в Дзене: Инвестор Сид

Профиль в Тинькофф Пульс: sid_the_sloth

evg_gen +100(100)07 августа 2024, 09:33банкротство это не вопрос веры, это скорее политический ну или уголовный вопрос…+2

evg_gen +100(100)07 августа 2024, 09:33банкротство это не вопрос веры, это скорее политический ну или уголовный вопрос…+2 Елена Говал07 августа 2024, 19:00Я в деле+1

Елена Говал07 августа 2024, 19:00Я в деле+1 GiVa08 августа 2024, 06:00Несите ваши денежки на поле чудес в стране дураков0

GiVa08 августа 2024, 06:00Несите ваши денежки на поле чудес в стране дураков0