М.Видео MOEX:MVID отчет МСФО 2 кв 2024

Двухзначный рост продаж: GMV и выручка + 13% год к году. Ассортимент расширился до рекордного количества уникальных товаров — более 200 тысяч SKU, компания наращивает свою экспертизу в рознице, идет рост продаж в формате 3P.

Общие онлайн продажи растут еще выше: +16,7% год к году. Доля заказов с использованием розничной инфраструктуры стабильно находится на уровне 90% от общего объема заказов.

Компания расширяет ассортимент на внутреннем рынке и ассортимент М.Видео ONLY (Собственные торговые марки и эксклюзивные бренды). Доля уникального ассортимента, включая СТМ выросла до 21,6%.

Собственный маркетплейс растет быстрее, на 31% на фоне роста количества селлеров, расширения доступного ассортимента, развития логистической инфраструктуры для мерчантов.

Активно развивается сеть, открыли 50 магазинов, преимущественно нового эффективного компактного формата с начала года, вышли в 15 новых городов. Во втором полугодии обещают еще больше открытий и совокупно за год откроют не менее 100 новых магазинов.

Также на фоне закрытия сервисных центров центров официально ушедшего с рынка России брендов, М.Видео-Эльдорадо наращивает свою роль на сервисном направлении и запускает фирменные зоны «М.Мастер», где оказывается полный спектр услуг ремонта и сервисного обслуживания в магазинах «М.Видео» и «Эльдорадо». Уже более 30 зон по обслуживанию и ремонту техники под брендом «М.Мастер» открылись в магазинах «М.Видео» в 8 крупных городах России с начала года. Также компания начала продажи восстановленной техники, которая отремонтирована специалистами «М.Мастер» или сдана клиентами в трейд-ин.

Валовая рентабельность на месте, операционная маржа на 0,4% ниже прошлого года. Но основа — это второе полугодие, там наоборот ждем рост год к году при умеренном росте SG&A.

Видим, что компания медленно, но верно идет к цели. Перестройка бизнес модели помогла, но для полноценной эффективности нужно время. Сейчас в портфеле компании 1240 магазинов, постепенно доля магазинов нового формата будет расти, по мере этого будет расти и операционная эффективность. По данным компании уже открытые магазины нового формата демонстрируют лучшие показатели по товарообороту, чем было изначально запланировано. Компактные магазины, которые проработали больше года, показывают маржинальность по EBITDA на уровне 5%, что лучше, чем в среднем по компании.

Рост валовой прибыли: 6% год к году. Доля SG&A в выручке 18,2% против 17,8% в аналогичном периоде прошлого года.

Новая бизнес модель работает, но нужно время для раскачки. Магазины + онлайн-каналы продаж + собственный маркетплейс + представленность на всех крупных маркетплейсах, что уже дает не конкуренцию, как было раньше, а синергию с маркетплейсами.

Доля операционных расходов относительно выручки +- на одном уровне, здесь есть четкая сезонность на фоне того, что расходы растут линейно, а выручка скачет, показывая пик в 4 квартале. Поэтому 2 полугодие дает меньшее отношение SG&A к выручке. В 2022 году было исключение на фоне кризисного периода в компании, который она преодолела. Тогда выручка снизилась во 2 полугодии, что привело к временному росту расходов в относительном выражении.

Что нам тут важно: видим, что выручка растет не медленнее, чем расходы, это очень хорошо на фоне высокой инфляции заработных плат. Что касается нового формата магазинов, все классические ритейлеры показали, что уход в малый формат магазина резко улучшает расходную часть, делая бизнес более маржинальным. Поэтому, чем больше компания откроет новых магазинов, тем эффективнее станет бизнес. Сама компания также подтверждает это, отмечая, что новый формат магазинов имеет более высокую маржу EBITDA и окупаемость.

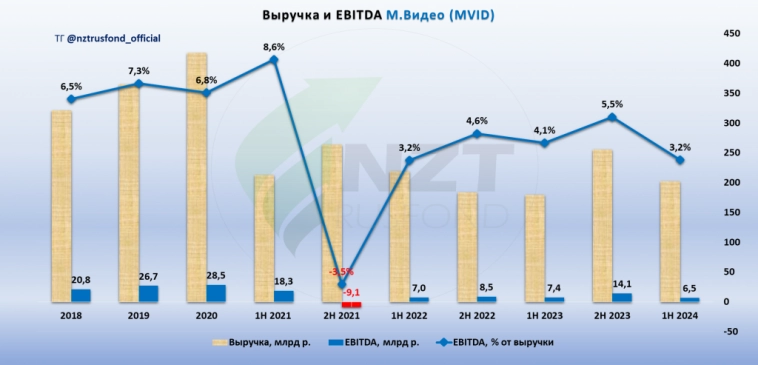

Незначительное снижение EBITDA из-за сезонных колебаний до 6,5 млрд руб, маржа также снижается относительно 4,1% в прошлом году до 3,2%. Если смотреть показатель EBITDA LTM, то там рост 38% год к году.

Смотрим долг без аренды. Снижение на 4,1 млрд руб год к году, показатель относительно EBITDA LTM также снижается до 3,86 с 5,26 за счет роста EBITDA. Сейчас не тот этап, когда компания может активно гасить долг, перестройка бизнес- модели позволила остановить его рост и даже немного снизить с максимума. Но сейчас главное, что долг больше не растет, даже не смотря на растущие финансовые расходы, компания показывает положительный FCF даже сейчас, что дает шанс постепенно снижать долг.

Сейчас компания платит процентов почти в 3 раза больше, чем 4 года назад, чистый долг при этом вырос вдвое. Как только ставка снизится, снизятся и процентные расходы, а новая бизнес модель, которая генерирует все больше операционной маржи начнет на этом фоне давать прибыль, что даст возможность снижать долг быстрее, чем сейчас.

Оборотный капитал

Тут все стабильно.

Денежные потоки

1 полугодие стабильно слабое, это нормальная сезонность. Смотрим денежный поток в целом по году. 2023 год уже показал положительный FCF на 10 млрд руб. 1 полугодие 2024 года FCF -5,9 млрд руб против -12 млрд руб в прошлом году. Результат хороший, ждем сильное 2 полугодие, снова положительный FCF и небольшое сокращение долга на этом фоне.

Оценка

Прибыли нет и пока ее не ждем, размер убытка, который покажет компания нам не так важен, важны больше денежные потоки, смотрим на положительный FCF в целом по году, аккуратные капитальные затраты и прирост OCF год к году в 1 полугодии 2024. Понимаем, что долг может снижаться, хоть и не очень быстро, но это может сгладить рост процентных расходов, пока ставка не начнет снижение.

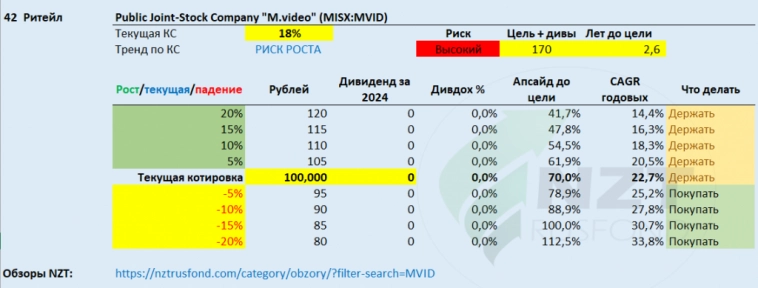

Акции сильно упали, но оценка EV/EBITDA остается на уровне около прошлого года, составляя 4,6. Важно отметить, что в расчете капитализации уже учитывается будущая допэмиссия на 30 млн акций.

Итого:

Новая бизнес-модель работает, что дает двузначные темпы роста операционных результатов бизнеса. Компания не останавливается на достигнутом и продолжает трансформацию, наращивая долю рынка по сравнению с основным конкурентом, улучшает операционные метрики и сохраняет финансовые показатели на приемлемом уровне, высокая экспертность продавцов и развитие сервисного направления в этом плане тоже помогает выделяться на рынке.Сейчас компания показывает чистый убыток, но важно, что FCF положительный, а значит, что чистый долг может постепенно снижаться даже при текущих ставках. При этом видим улучшение характеристик бизнеса, очень важно, как отработают второе полугодие, если операционная маржа снова покажет рост, а SG&A резко не вырастут относительно выручки, то можно будет сделать окончательный вывод, что бизнес наметил устойчивую тенденцию к улучшению и даже присмотреться к акциям, которые сейчас обновляют минимумы.

На данный момент история все еще венчур и для инвестиций хочется увидеть результаты 2 полугодия. Очень важно, чтобы компания удерживала темпы роста выручки как минимум на уровне роста расходов, тогда бизнес легко протянет до снижения ставки, придя к этому моменту уже с меньшим долгом, а когда процентные расходы снизятся, то бизнес начнет генерировать стабильную прибыль, но это история 2026 года и далее.

Мы снижаем цель на фоне ожидания более высоких ставок в экономике, что снижает ожидаемую чистую прибыль в будущем + повышает среднесрочные риски компании на период 2024-2025, когда ставка будет на пике, тем не менее, по итогам результатов 2 полугодия, если компания докажет эффективность своей модели даже при ставке 18%+, цель можем повысить.

Прошлые обзоры:

https://nztrusfond.com/category/obzory/m-video-moex-mvid-1-kv-2024-operatsionnye-rezultaty/https://nztrusfond.com/category/obzory/m-video-moex-mvid-itogi-2023-/

https://nztrusfond.com/category/obzory/m-video-moex-mvid-operatsionka-2023/