Собираем с нуля идеально-диверсифицированный дивидендный портфель

Новичкам в инвестировании сложно определиться с выбором акций для покупки, потому что у них еще нет своей четкой стратегии. Но очень важно правильно сформировать основу портфеля именно в самом начале, чтобы в будущем не терять время и деньги на исправление ошибок.

Я инвестирую с февраля 2020г и на основе своего инвестиционного опыта постараюсь собрать долгосрочный портфель акций, диверсифицированный по основным секторам нашего рынка, с упором на дивидендную доходность, который можно будет взять за основу начинающему инвестору.

Мой портфель

Для начала, покажу состав своего портфеля:

Когда я начинал инвестировать, опыта у меня не было и часть акций я покупал по советам аналитиков, другие бумаги попали в мой портфель на фоне каких то моих субъективных оценок.

Только спустя примерно полтора года инвестирования я четко понял, что хочу получать от своей инвестиционной деятельности и пришёл к дивидендной стратегии, которую использую и по сей день.

Моя стратегия

4 последних года я использую в инвестировании дивидендную стратегию. На данный момент имею следующие результаты:

В среднем, ежемесячно портфель приносит мне 35700р в виде дивидендов и эта сумма постоянно растёт.

Идеальный портфель

Итак, наша задача — создать диверсифицированный инвестиционный портфель, который покажет хороший рост в долгосрочной перспективе и будет приносить высокие дивиденды.

- Долгосрочный рост котировок

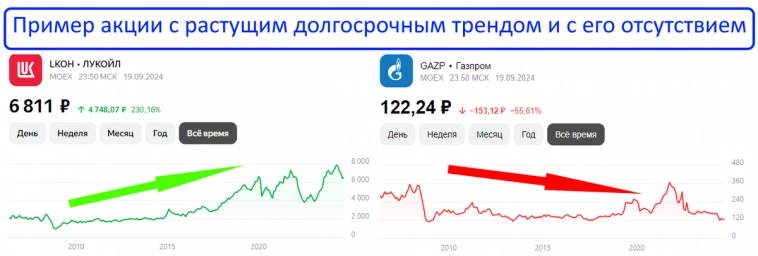

Мы постараемся добавить в портфель только те акции, чьи котировки имеют долгосрочный тренд на рост:

- Щедрые дивиденды

Так же нам важно, чтобы выбранный эмитент платил дивиденды выше среднерыночных. Если говорить о среднегодовой дивидендной доходности нашего рынка, то за последние 10 лет она составляет 6,2%:

- Диверсификация

Еще мы будем соблюдать правило диверсификации! На нашем рынке выделяют 10 основных секторов и мы постараемся добавить в портфель лидеров из каждого сектора:

Состав идеального портфеля

Приступим к формированию портфеля:

Нефть и Газ

- Лукойл-котировки растут, финансовый отчет прибыльный, дивиденды платит щедрые.

- Татнефть-одна из стабильных дивидендных бумаг с хорошими выплатами и прибыльным бизнесом.

Электроэнергетика

- Ленэнерго-акция показывает хороший рост лучше рынка и платит двузначные дивиденды.

Телекоммуникации

- Ростелеком-компания стабильно платит дивиденды и имеет перспективы роста акций на фоне IPO своих дочерних структур.

- МТС-просто один из лидеров сектора со стабильными и щедрыми дивидендами и масштабным бизнесом.

Металлы и добыча

- Северсталь-лидер сектора с ежеквартальными щедрыми дивидендами.

- НЛМК-привлекательный металлург с хорошим потенциалом роста и дивидендами.

Финансы

- СБЕР-одна их крупнейших компаний нашего рынка с растущей прибылью и привлекательными дивидендами.

Потребительский сектор

- Магнит-крупнейший ритейлер нашей страны. Бизнес развивается, платит дивиденды.

- Х5-ещё один лидер потребительского сектора. Имеет сильные финансовые показатели и потенциал на рост котировок.

Химия и нефтехимия

- ФосАгро-крупнейший производитель удобрений в России и мире. Ежеквартально платит дивиденды.

Транспорт

- Транснефть(хотя, компания технически относится к нефтегазовому сектору, но и к транспортному её тоже можно отнести)-платит хорошие и стабильные дивиденды.

- Совкомфлот-хорошие дивиденды и перспективы роста акций.

IT сектор

- Яндекс-перспективная компания со многими сферами интереса и развитым бизнесом. Недавно стала платить дивиденды.

Строительный сектор

- Самолёт-лидер строительного сектора и самый быстрорастущий застройщик в РФ.

В итоге, у нас получился портфель из 15 дивидендных акций, диверсифицированный по секторам рынка. Из каждого сектора мы взяли лидеров, имеющих растущие в долгосрочной перспективе котировки и выплачивающие дивиденды.

Тест портфеля на истории

А теперь давайте проверим, как такой портфель из этих 15 эмитентов вел себя на истории! Сервис, где я веду учет инвестиций, позволяет протестировать любой состав портфеля на исторических данных.

Получились следующие результаты:

Если бы мы условно вложили 1 000 000р, поровну разделив его между нашими 15 акциями, и реинвестировали все дивиденды, то спустя 3 года портфель принес бы нам 63% или 629 000р прибыли, против 31% или 315 000р, если бы мы инвестировали в индекс Мосбиржи.

Т.е. наш "идеально-диверсифицированный дивидендный портфель для новичка" в 2 раза обогнал рынок!

Заключение

Данные 15 акций могут являться хорошей основой для портфеля инвестора, который только начинает свой инвестиционный путь.

Все вышеперечисленные эмитенты имеют крупный и прибыльный бизнес, который показывает устойчивость в свете негативных событий последних лет. При этом, все 15 компаний выплачивают дивиденды и имеют перспективы по росту котировок своих акций.

- МОЙ ТЕЛЕГРАМ КАНАЛ

Друзья, спасибо за внимание к моим статьям! Жду ваших комментариев.

Про расчет доходности СЕЙЧАС подбираемых эмитентов ЗАДНИМ числом — это уже, извините за прямоту, просто дичь уровня тыкальщика неофита-первогода.

Разочаровываете.

Если совсем нет знаний, то гораздо целесообразнее довериться профессионалам. Они ведут в т.ч. и общедоступное через ИИС — БПИФы АКМЕ, Арсагеровские или Аленка. Они вполне регулярно обгоняют полнодоходный индекс. Лишь дивы не платят, но тем кто не только не выводит, а наоборот пока пополняет — дивы наоборот вредны. Ибо жрут налог. Который как раз фонды априори не теряют. Ибо законодательно от него избавлены. Кроме того, несмотря на то что внутри фондов их портфель постоянно ротируется — пайщику достаточно продержать паи от трех лет и станет доступна ЛДВ (избавление он НДФЛ ещё и от переоценки) — чистая халява даже если у вас обычный брокерский, т.е. не ИИС.

Для почти всех непрофессиональных инвесторов это будет куда целесообразнее (и главное доходнее на дистанции) подобных поверхностных тыкалок.

Дмитрий, Откройте финотчет МТС. Я не вижу там убийственной закредитованности. Напротив, я вижу прибыльный бизнес, рост выручки и чистой прибыли. Да, долг есть, но по индикатору Долг\EBITDA он равен 1.7 а это не прям так много, что стоит ставить крест на компании. Это обычный показатель долговой нагрузки бизнеса. Я не понимаю, почему многие называют МТС супер закредитованным, это не так.

Про пифы, паи, ETF это на бумаге все прекрасно, прибыльно и легко. В реалии большие комиссии, непонятные составы пифов и др. минусы для меня лично.

А у конкретно МТС ещё и Р/В можете поитересоваться. Для вящей убедительности такскаать. Так и осознаете как мама добила дочку. Как раз теми самыми дивами.

А что касается 1,7 — я свежее не смотрел, но что-то сомнительно. Ибо там долга было под пол трюля. Говорю же — эмитент экономически уже не жив. На западе такое и называют компания-зомби: когда баланс уплыл вообще в отрицательную зону. Причем и дальше настойчиво выдаивается уже вообще в ничем не обеспеченый долг.

Это как вырезать у человека уже единицы из парных органов на продажу, потому что всё остальное имущество (и даже одежда) уже забраны. Только тут ещё жестче, т.к. ВСЕ невырезанные органы в реальности давно проданы.

По поводу Евгнения, он лох-неофит, зря вы его так жёстко отчитали!

У фондов правда нет надлога, что позволяет быстрее наращивать капитал, зато есть комиссии, которые его роль выполняют. Был расчёт по моему даже, пусть до 0.8-0.9% если комиссия годовая, а по акции дивиденды до 7-8%, то выгоднее напрямую акцию брать. По тем акциям, по которым дивиденды очень большие уж экономия на налоге скажется немного, но это при условии низкой комиссии.

Но основная мысль не в этом, а в передоверии управления портфелям именно реальным профессионалам. Причем за весьма скромное вознаграждение. Которое на дистанции в разы ниже, чем генерируемая альфа к MCFTRR. Но разумеется не у всех, и даже не у большинства, а лишь у малой части действительно достойных фондов. Сопссна часть из последних я и перечислил выше.

О профессионалах спорно. Есть мнение, что индекс им не обогнать на годах, так разово может, а долгосрок все равно свое возьмёт. Причём чем дольше, тем ближе к индексу должны быть результаты. Всегда говорят не у всех, мало у кого, а на деле просто они попали в везение так скажем, одурачены случайностью))

Притом что я ещё и уступаю той же Аленке из вышеперечисленных.

Хотя я не спорю, что однозначно невозможно. Допускаю и обратное, просто какие критерии у того, что «вот у меня получилось» реально, а не случайное отклонение.

Их составы постоянно и БЕСПЛАТНО публикуются, а критерии отбора прозрачны. И даже образовательная книга на сей счет ими опубликована и также абсолютно БЕСПЛАТНО выложена на их сайте.

Повторюсь: было бы желание приподнять голову над корытом индекса и если уж не самому погрузиться (как опять же сделал я), то хотя бы оглядеться по сторонам на альтернативы.

Ведь общеизвестно, что в индекс компании отбираются куда как примитивнее, чем даже самый поверхностный ФА. Не говоря о более подробном изучении. А то что индексные бумаги автоматом тянут те самые индексники на деньги новых клиентов — так и остальные компании на выходе позитивных отчетов (предсказанных инвесторами) приливающий к ним интерес публики тянет ещё сильнее. А тем более если это ещё и низколиквиды.

Вот о чём следовало бы подумать, а не о том, что 8 лет (включающие в себя все фазы рынка, в т.ч. аж 2 мощнейших кризиса-обвала) — якобы всё ещё малорепрезентативный срок.

Надо конечно внимательнее их посмотреть, критерии отбора.

Конечно индекс другое назначение имеет не максимальный рост, но и если он уж показывает рост, ну в хорошие времена да и всегда в принципе в долгосроке (особенно полной доходности), то подборка получше точно покажет себя не хуже...

Но все же откуда такое устойчивое мнение, что индекс не обогнать? Баффета пари, что случайный подбор компаний и работа аналитиков покажет не лучше чем индекс (думаю вы читали про это) или то, что доходность собственно его пошла на спад и сейчас ниже доходности индекса. Типа 50 лет или сколько там шло вдвое выше, а теперь должна быть ниже, чтоб в среднем соответствовать.

Да и допустим вот есть какая то пока мелкая компания, но перспективная типа Озона несколько лет назад. Зачем её в индекс включили? Да ещё малую долю дали. Себе в портфель кто то осмелился и взял долю гораздо больше перед ростом, отгадал как бы и прибыли больше получил. И так со всеми остальными компаниями. Известные я не беру 10-15 голубых фишек с ними и так все понятно, главный их минус это всегда относительно переоценены, но бывают удачные моменты для покупки.

Дмитрий, да нет, все нормально, так верно. Просто представьте мое видение ситуации или чье-то еще, я же не прошел тот пусть сам, когда могу утверждать вот таким то образом вышло превышение причем заметное довольно стабильное скажем на 5% в среднем в год на протяжении многих лет. Пока в стартовой точке нахожусь поэтому и любопытствую. Так параллельно два пути наверно если и можно пройти, то есть ли смысл. Это к тому, что половину портфеля делать в индексном виде, а другую в обгоняющий вариант и потом даже пусть через 3 года сравнить и имея преимущество индексный перевести в такой же чтоб быстрее рос.

Про пари Баффетта. А какое оно? Общий смысл понял, что как не подбирай, быстрее индекса не выйдет. По крайней мере это было на 10 летнем интервале с 2008г что ли… Как в другие периоды бы вышло неизвестно.

Я вот про ту же Арсагеру, её фонды, её книгу ранее написал. Вы в ответ хоть копнули?

Если нет, то вам конечно рано в инвестиции. Ибо у вас совсем нет тяги к работе с информацией. А именно оная — это и есть основная работа инвестора. Вы даже готовых управов глянуть не осиливаете. Хотя вам всю троицу на блюдечке подали. Так и застрянете на индексе, как вам завещает реклама продавцов воздуха и нулевой альфы. Впрочем, уже хорошо, что не в трейдинге.

Арсагеру смотрю, там до конца их систему не понял, на днях буду подробнее изучать.

Есть тяга порядок с этим, но спешка не к чему. Это лишь мешает.

Вообще я вам скажу прямо: люди не погружающиеся даже в поверхность не добьются вообще ничего на бирже. Даже с индексниками. Они не сумеют ни в риск, ни в манименеджмент. Да даже типичное — будут в панике разбегаться на черных лебедях и газетных пугалках, продавая на дне (вместо наоборот покупок), а потом ещё и пропускать почти весь восстановительный рост, приговаривая «перезайду лишь когда ситуация станет точно благоприятной». Всё это мы фундаментальные инвесторы видим вокруг себя как в постах/комментах тут же на смартлабе, так и в среде наших знакомых. Полезших «в акции» отнюдь не от ума, а лишь видя наш успех.

Зы. А что касается Арсагеры — там и разбираться вроде не трудно, не знаю что там непонятного. Насколько я помню, они там просто прогнозный ROE на P/B делили сравнивая со своей целевой дохой. Называли это «биссектрисой Арсагеры». Погуглите по этому тегу или сразу в оглавлении их книги поищите. Точно должно быть подробное пояснение, если моего описания не хватило.

В вашем направлении изучаю. Просто мне интересно так же было пари Баффета, прочитал еще внимательнее, там в основном речь о том, что из-за комиссий фондов получилось не удалось рынок обогнать, а не то что подборка плохая акций. Теперь понятнее становится.

Про других людей не надо, слыхал о подобно, но меня это напрямую не касается и мало интересует.

Что касается ссылки на статейку очередного студента — то там все те же дежурные мантры помноженные ещё и на кастрированный срок русфонды да ещё с высоких мультов (а сейчас как раз низкие). Но всего этого вы ПОКА даже осознать не в силах. Именно потому что даже не заныривали, не говоря о полноценном погружении. Что я вам настоятельно и рекомендую в каждом комменте. Причем именно как реальный ПРАКТИК, сам давно живущий с рынка. А не детвора, тупо перепечатывающие статейки друг дружки. У которых за плечами вообще ничего, кроме слитой депошки после «теханального» трейдинга. Нередко ещё и на форекс-кухнях, а даже не настоящей бирже. Вот именно они идеальное хомячьё для мировой рекламы фондов Богла. И его последователей и у нас. Я не говорю, что это прям плохо, я лишь говорю что это хуже, чем можно иметь. Причем также вообще без усилий, пассивно. Нужны лишь только стартовые, чтобы хотя бы понять где вообще искать альфу (так называется превышение доходности над выбранным бенчмарком) и почему она вообще возникает в одном месте и не возникает в другом.

Без этого неофит попросту незряч. И его может обмануть вообще кто угодно и сколько угодно. Во что сходу и вляпываются начинающие, а потом разочаровавшись и зализав наконец раны покорно бредут уже только к индексникам. Реклама которых особенно расцвела начиная с 2000х.

Считаете, что кто очень хорошо в этом разбирается ошибается только при серьёзных форсмажоров? Ну глобальные ладно редко случаются а по компаниям бывает всякое. К примеру… Пусть будет Норникель. Неплохие результаты показал до последнего времени, потом хуже пошло, дивполитику изменил и все такое. Как это было рассчитать за несколько лет до событий не понимаю просто.

И другие примеры наверно найдутся.

PS переписка любая полезна причём для обеих сторон считаю, а за удачи — спасибо, пригодится 👍

Уверяю вас, управы фондов, генерящие положительную альфу год за годом, именно из таких. Но новичок оценить их набор бумаг в каждый из моментов самостоятельно не в силах, да. Только смотреть на график прошлой доходности против индексников. Ну хотя бы начните с этого. Потом перейдите к сравнению просадок. Но всё это новичку надо делать только с теми, кто на поляне от трех лет и более. Ибо что-то оценивать со старта лишь по набору бумаг, повторюсь, может только глубоко погружённый.

Ладно, на этом разрешите и откланяться. А то наша переписка затянулась, а мне она длинной, как вы понимаете, бесполезна. Ключевые направления я вам дал, инструментарий тоже, кроме того даже конкретные фонды и те на блюдечке преподнёс. Дальше уже дело только за вами.

Удачи!

Ему ничего не было за то что он фонд. А есть лишь за то, что ИНОСТРАННЫЙ. Чего в вышеописанных мной АКМЕ, Алёнке и двух Арсагеровских нет и близко. А вот обгон индексника на дистанции как раз есть. И именно ради этого и покупаются активно управляемые ПИФы вместо дежурного индексника, который все советуют новичкам пока не имеющим навыка самостоятельной работы с корп. отчётами, построения DCF и тем более объёктивного многофакторного прогнозирования.

также очень сомнительная история Самолет. по-моему он приземлился уже и не очевидно когда будет расти.

в добычу я бы лучше взял еще полюс чем второго металлурга.

в общем идею поддерживаю только сейчас приходится делать сложный выбор, вкусный депозит или вкусные акции)

Ведь индекс за эти три года, одни из самых сложных конечно, принёс очень мало получается порядка 30%, что совсем не то, что нам нужно. Подборка же больше дала вдвое, что уже гораздо лучше!