11 марта 2013, 13:14

Правило Тейлора предполагает снижение процентной ставки

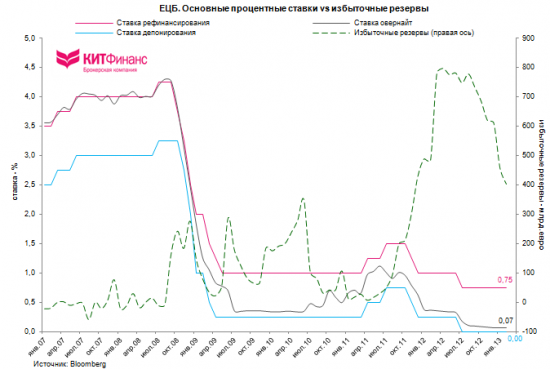

7 марта 2013 г. ЕЦБ оставил ключевую процентную ставку без изменений на уровне 0,75%, депозитная ставка осталась на уровне 0%.

Слабые макроэкономические индикаторы зоны евро указывают на необходимость дополнительного монетарного смягчения. Инфляция остается подавленной и составляет по февралю по предварительным оценкам 1,8% г/г, что ниже январских 2% г/г и ниже целевого значения ЕЦБ в 2%. Индексы деловой активности в промышленности Еврозоны отражают слабость экономики региона, опустившись к 47,9 пунктам в феврале против 48,6 пунктов в январе.

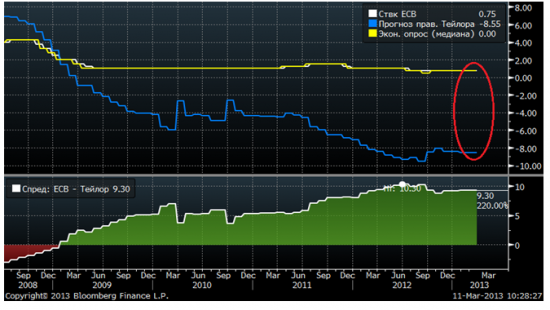

С учетом последних данных по безработице и инфляции в странах Еврозоны согласно правилу Тейлора ЕЦБ должен опустить процентную ставку до 0,25% к середине года.

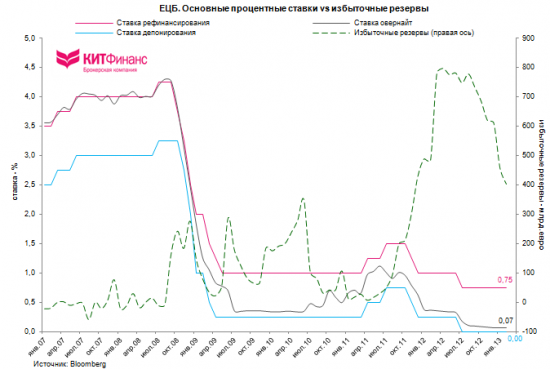

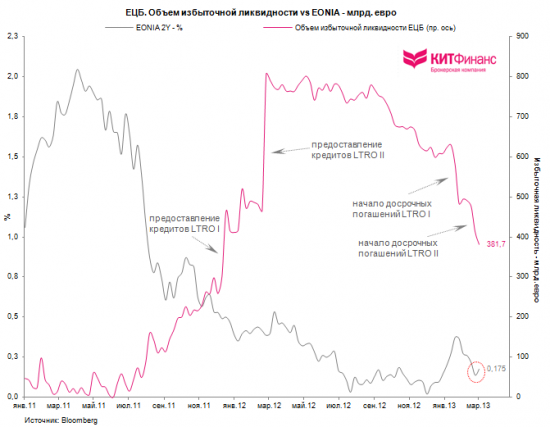

Несмотря на видимую слабость экономики, коммерческие банки Еврозоны продолжают использовать право на досрочное погашение 3-летних кредитов по первому и второму раунду LTRO. Суммарно, c января 2013 г. банки вернули ЕЦБ 224,7 млрд. евро кредитов по LTRO I и LTRO II. Это привело к значительному сокращению объема избыточных резервов в евросистеме. С марта 2012 г. объем избыточной ликвидности сократился в два раза с 800 млрд. евро до 380 млрд. евро, достигнув 15-месячного минимума.

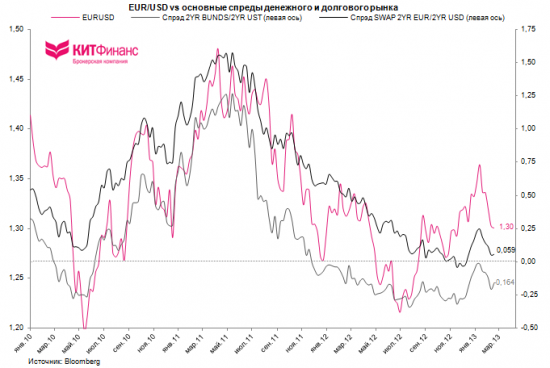

Несмотря на это межбанковские ставки остаются подавленными, что не способствует повышенному спросу на единую валюту. Ключевые спрэды денежного и долгового рынка на прошлой неделе показали первые признаки стабилизации, что привело к закреплению евро на уровне 1,30 против доллара США.

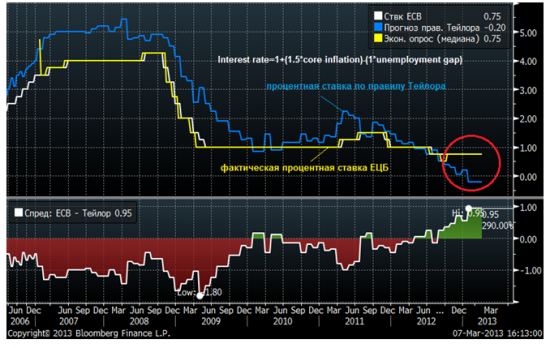

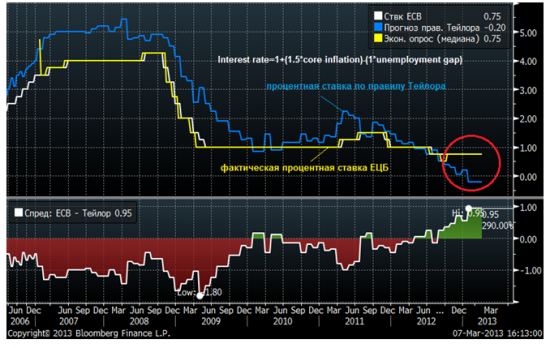

Правило Тейлора: ЕЦБ следует снизить процентные ставки

Правило Тейлора, основанное на коэффициентах, предложенных ФРБ Сан-Франциско, сигнализирует о том, что ЕЦБ должен пойти на понижение процентной ставки до 0,25% с текущих 0,75%. Этот вывод базируется на основе последних данных по базовой инфляции и безработице.

Основываясь на заявлениях М.Драги в ходе пресс-конференции, на последнем заседании ЕЦБ несколько членов Совета голосовали за понижение ставки.

Более того, ЕЦБ понизил свои прогнозы по экономике Еврозоны на 2013 до -0,5% с -0,3%, и до +1% против +1,2% на 2014 гг. ЕЦБ также снизил инфляционный прогноз на 2013 г. до 1,3% с 1,4%, что существенно ниже таргетируемого уровня в 2%.

Инфляция остается подавленной, что создает плацдарм для дополнительного монетарного смягчения. Но не все так очевидно.

Дивергенция между экономическими показателями европейской периферии и странами, составляющими ядро монетарного союза, расширяется. Проблема Еврозоны заключается не в политике процентных ставок и не в объеме ликвидности банковской системы. Дело в том, что монетарная политика регулятора оказывает неравномерное влияние на разные части европейского региона. Монетарные власти сделали все, что смогли. Сегодня мяч на стороне фискальных властей и политиков.

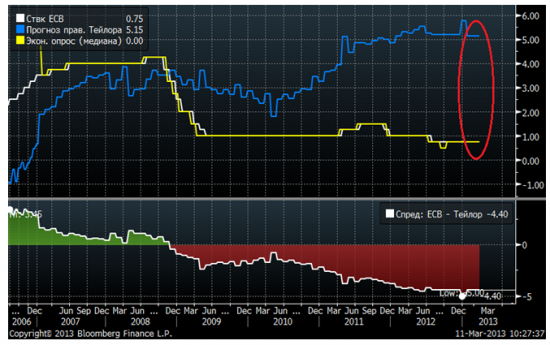

К примеру, согласно правилу Тейлора процентная ставка для Германии должна сегодня составлять 5%:

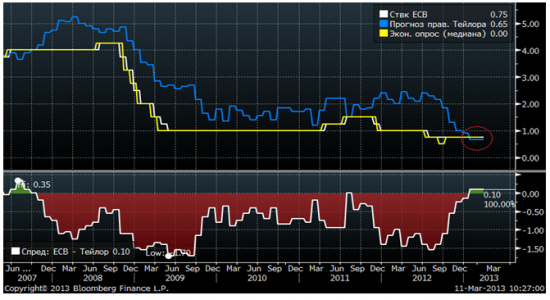

Для второй экономики Еврозоны — Франции — действующая ставка рефинансирования ЕЦБ в 0,75% соответствует значению, рассчитанному по правилу Тейлора:

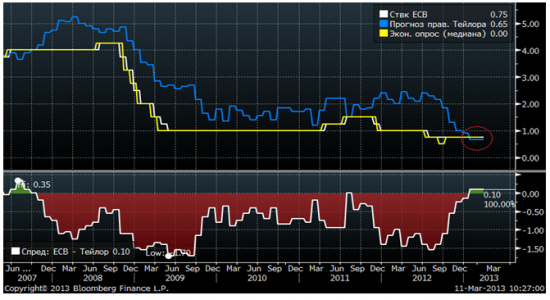

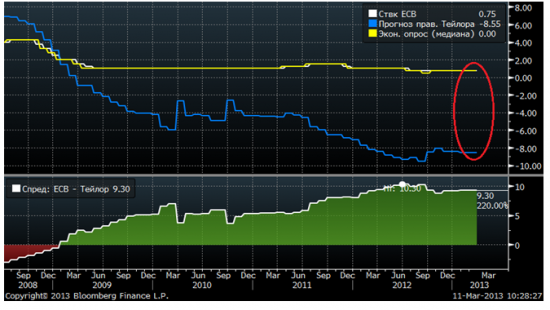

При этом правило Тейлора для европейской периферии красноречиво свидетельствует о крайней необходимости снижения ключевой ставки. К примеру, в Испании с учетом катастрофической ситуацией с безработицей ставка должна быть глубоко отрицательной:

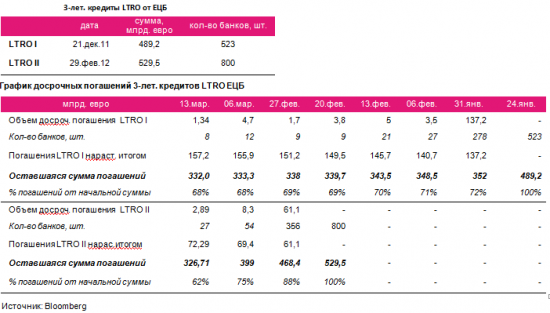

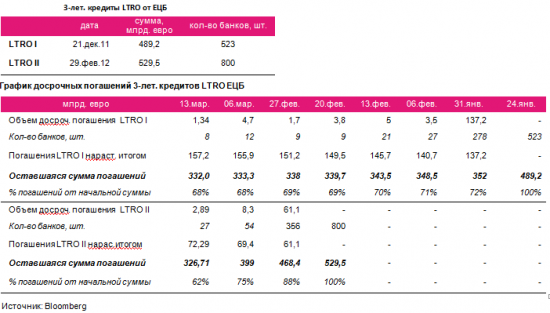

График досрочных погашений LTRO Iи LTROII

6 марта 12 банков досрочно погасили кредиты по первому траншу LTRO (от 21 декабря 2011 г.) на сумму в 4,7 млрд. евро. Итого, с 31 января 2013 г., когда представилась возможность досрочного погашения кредитов ЕЦБ, коммерческие банки вернули 155,9 млрд. евро из всей суммы первого транша в 489,2 млрд. евро. Оставшаяся сумма долга оценивается в 333,3 млрд. евро.

Кроме этого, 6 марта продолжилось погашение второго транша LTRO (от 29 февраля 2012 г.) на сумму в 8,3 млрд. евро со стороны 54 кредитных организаций. После этой операции непогашенными останутся долгосрочные кредиты на 460,1 млрд. евро из всей суммы второго транша в 529,5 млрд. евро.

Досрочное погашение кредитов LTRO проходит каждую среду, график погашений на следующую неделю публикуется на сайте ЕЦБ каждую пятницу.

На предстоящей неделе в рамках LTRO I будет досрочно погашено кредитов на 1,34 млрд. евро со стороны 8 банков, а по LTRO II – 2,89 млрд. евро от 27 банков.

Экономисты, опрошенные Bloomberg, ожидают погашений в рамках LTRO I в среднем на 205 млрд. евро (42% от всего объема), в рамках LTRO II – на 165 млрд. евро (31% от всего объема). Важно отметить, что количество прогнозов достаточно мало из-за сложностей оценки реальных объемов потенциальных погашений.

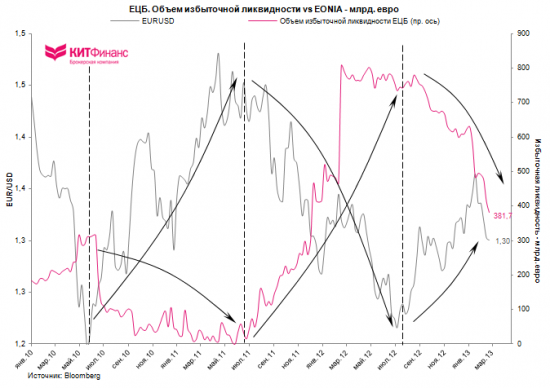

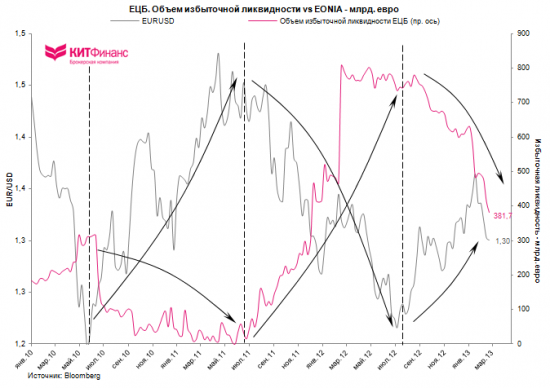

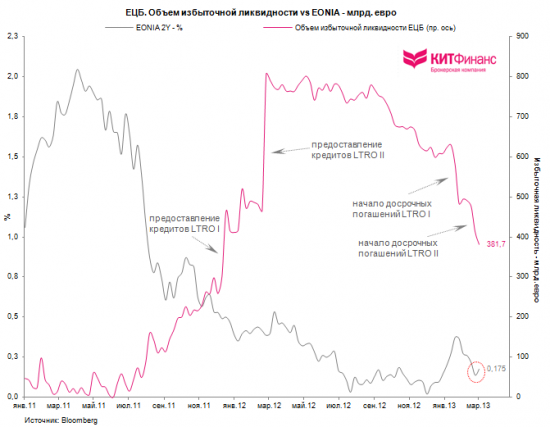

Сокращение избыточной ликвидности vs ставки на межбанке и евро

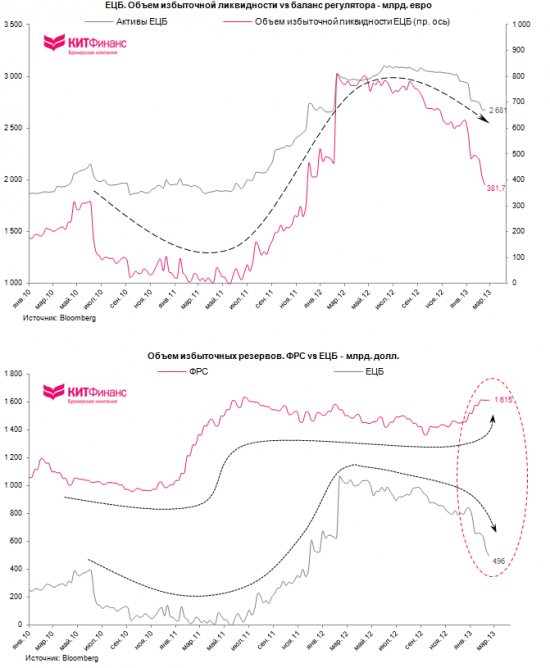

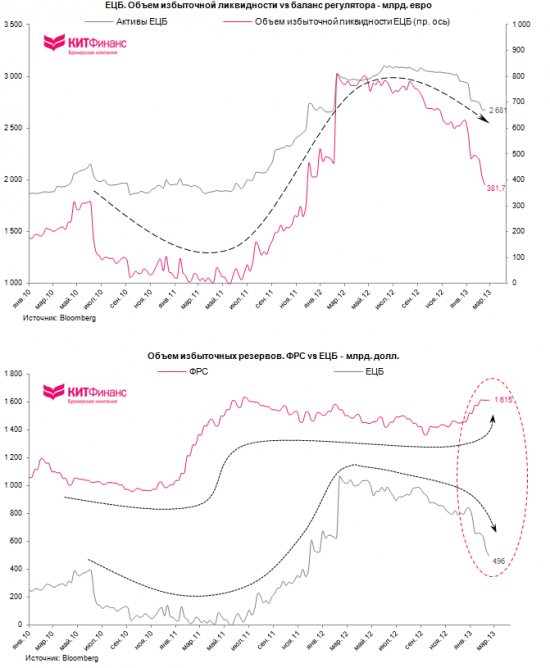

Погашения кредитов LTRO приводят к значительному сокращению баланса ЕЦБ через уменьшение объема избыточных резервов. C марта 2012 г. объем excess reserves сократился почти в два раза с 800 млрд. евро до 380 млрд. евро.

Избыточная ликвидность в евросистеме на фоне погашений кредитов LTRO II резко снизилась до 380 млрд. евро, что стало минимумом за последние 15 месяцев. Снижение уровня избыточных резервов привело к повышательному давлению на межбанковские ставки и удержанию пары EUR/USD возле отметки в 1,30. Считается, что объем избыточных резервов ниже 200 млрд. евро способен значительно влиять на динамику процентных ставок.

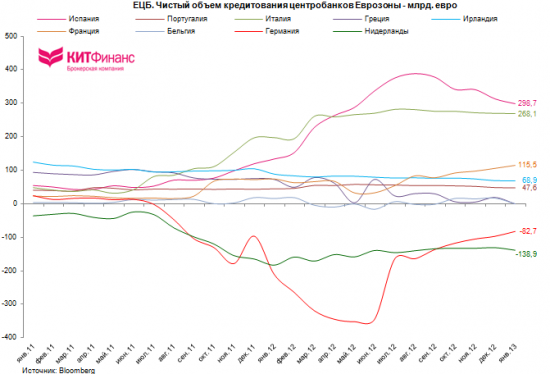

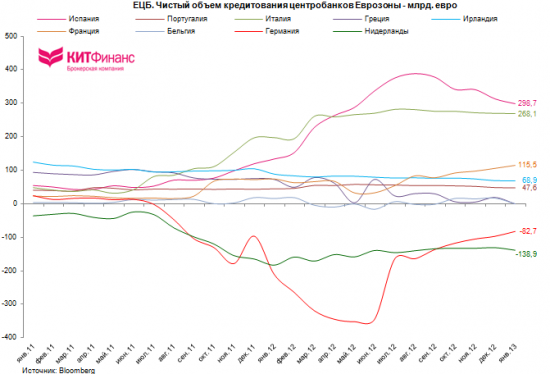

ЕЦБ: чистый объем кредитования сокращается

Досрочные погашения кредитов LTRO на фоне общей стабилизации банковского сектора Еврозоны приводит к тому, что чистый объем кредитования ЕЦБ в начале 2013 г. начал сокращаться. В феврале net lending составил 636,5 млрд. евро против 740,2 млрд. евро.

Основной вклад в сокращение объема net lending вносят периферийные страны. Так, чистый объем кредитования банков Испании с августа 2012 г. сократился с 388,7 млрд.евро до 298,7 млрд. евро в феврале 2013 г.

Одновременно наблюдается значительное сокращение объема кредитов, выданных немецкими коммерческими банками. Отсюда понятно, налогоплательщики какой страны были главными спасителями европейской периферии.

При этом нельзя не отметить, что чистый объем кредитования французских банков продолжает медленно и уверенно расти с осени 2012 г., отражая наличие негативных тенденции в банковском секторе второй экономики Еврозоны.

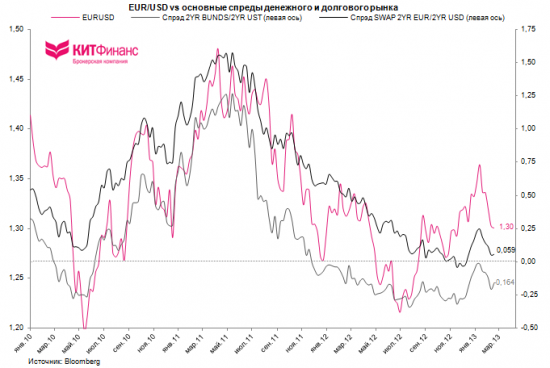

Евро vs. ключевые спрэды денежного и долгового рынка

На прошлой неделе спрэды между доходностями европейских и американских 2-летних гособлигаций начали сокращаться. В свою очередь, 2-летний своп-базис EUR/USD незначительно расширился после нескольких недель сокращения. Курс евро начал стабилизироваться и имеет значительные шансы закрепиться в выше 1,30 в ближайшие недели.

Неравномерность распределения монетарной политики по странам Еврозоны не дает однозначного ответа по поводу возможности понижения процентной ставки ЕЦБ. Однако серьезные предпосылки для этого существуют. В этих условиях власти региона используют различные методы для давления на курс единой валюты с целью поддержания экономического восстановления.

Текущие ожидания по поводу продолжения итальянской политической нестабильности и ужесточения фискальной политики в Еврозоне показывают, что доходности облигации GIIPS и стоимость банковского фондирования могут вновь начать расти, несмотря на то, что досрочное погашение кредитов LTRO оставляет в евросистеме значительный объем избыточной ликвидности.

Дмитрий Шагардин

КИТ Финанс Брокер

KIT Finance Europe

Слабые макроэкономические индикаторы зоны евро указывают на необходимость дополнительного монетарного смягчения. Инфляция остается подавленной и составляет по февралю по предварительным оценкам 1,8% г/г, что ниже январских 2% г/г и ниже целевого значения ЕЦБ в 2%. Индексы деловой активности в промышленности Еврозоны отражают слабость экономики региона, опустившись к 47,9 пунктам в феврале против 48,6 пунктов в январе.

С учетом последних данных по безработице и инфляции в странах Еврозоны согласно правилу Тейлора ЕЦБ должен опустить процентную ставку до 0,25% к середине года.

Несмотря на видимую слабость экономики, коммерческие банки Еврозоны продолжают использовать право на досрочное погашение 3-летних кредитов по первому и второму раунду LTRO. Суммарно, c января 2013 г. банки вернули ЕЦБ 224,7 млрд. евро кредитов по LTRO I и LTRO II. Это привело к значительному сокращению объема избыточных резервов в евросистеме. С марта 2012 г. объем избыточной ликвидности сократился в два раза с 800 млрд. евро до 380 млрд. евро, достигнув 15-месячного минимума.

Несмотря на это межбанковские ставки остаются подавленными, что не способствует повышенному спросу на единую валюту. Ключевые спрэды денежного и долгового рынка на прошлой неделе показали первые признаки стабилизации, что привело к закреплению евро на уровне 1,30 против доллара США.

Правило Тейлора: ЕЦБ следует снизить процентные ставки

Правило Тейлора, основанное на коэффициентах, предложенных ФРБ Сан-Франциско, сигнализирует о том, что ЕЦБ должен пойти на понижение процентной ставки до 0,25% с текущих 0,75%. Этот вывод базируется на основе последних данных по базовой инфляции и безработице.

Основываясь на заявлениях М.Драги в ходе пресс-конференции, на последнем заседании ЕЦБ несколько членов Совета голосовали за понижение ставки.

Более того, ЕЦБ понизил свои прогнозы по экономике Еврозоны на 2013 до -0,5% с -0,3%, и до +1% против +1,2% на 2014 гг. ЕЦБ также снизил инфляционный прогноз на 2013 г. до 1,3% с 1,4%, что существенно ниже таргетируемого уровня в 2%.

Инфляция остается подавленной, что создает плацдарм для дополнительного монетарного смягчения. Но не все так очевидно.

Дивергенция между экономическими показателями европейской периферии и странами, составляющими ядро монетарного союза, расширяется. Проблема Еврозоны заключается не в политике процентных ставок и не в объеме ликвидности банковской системы. Дело в том, что монетарная политика регулятора оказывает неравномерное влияние на разные части европейского региона. Монетарные власти сделали все, что смогли. Сегодня мяч на стороне фискальных властей и политиков.

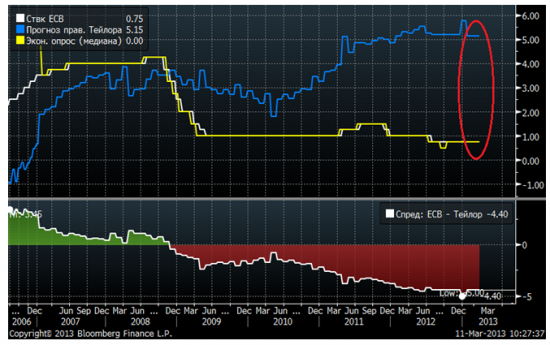

К примеру, согласно правилу Тейлора процентная ставка для Германии должна сегодня составлять 5%:

Для второй экономики Еврозоны — Франции — действующая ставка рефинансирования ЕЦБ в 0,75% соответствует значению, рассчитанному по правилу Тейлора:

При этом правило Тейлора для европейской периферии красноречиво свидетельствует о крайней необходимости снижения ключевой ставки. К примеру, в Испании с учетом катастрофической ситуацией с безработицей ставка должна быть глубоко отрицательной:

График досрочных погашений LTRO Iи LTROII

6 марта 12 банков досрочно погасили кредиты по первому траншу LTRO (от 21 декабря 2011 г.) на сумму в 4,7 млрд. евро. Итого, с 31 января 2013 г., когда представилась возможность досрочного погашения кредитов ЕЦБ, коммерческие банки вернули 155,9 млрд. евро из всей суммы первого транша в 489,2 млрд. евро. Оставшаяся сумма долга оценивается в 333,3 млрд. евро.

Кроме этого, 6 марта продолжилось погашение второго транша LTRO (от 29 февраля 2012 г.) на сумму в 8,3 млрд. евро со стороны 54 кредитных организаций. После этой операции непогашенными останутся долгосрочные кредиты на 460,1 млрд. евро из всей суммы второго транша в 529,5 млрд. евро.

Досрочное погашение кредитов LTRO проходит каждую среду, график погашений на следующую неделю публикуется на сайте ЕЦБ каждую пятницу.

На предстоящей неделе в рамках LTRO I будет досрочно погашено кредитов на 1,34 млрд. евро со стороны 8 банков, а по LTRO II – 2,89 млрд. евро от 27 банков.

Экономисты, опрошенные Bloomberg, ожидают погашений в рамках LTRO I в среднем на 205 млрд. евро (42% от всего объема), в рамках LTRO II – на 165 млрд. евро (31% от всего объема). Важно отметить, что количество прогнозов достаточно мало из-за сложностей оценки реальных объемов потенциальных погашений.

Сокращение избыточной ликвидности vs ставки на межбанке и евро

Погашения кредитов LTRO приводят к значительному сокращению баланса ЕЦБ через уменьшение объема избыточных резервов. C марта 2012 г. объем excess reserves сократился почти в два раза с 800 млрд. евро до 380 млрд. евро.

Избыточная ликвидность в евросистеме на фоне погашений кредитов LTRO II резко снизилась до 380 млрд. евро, что стало минимумом за последние 15 месяцев. Снижение уровня избыточных резервов привело к повышательному давлению на межбанковские ставки и удержанию пары EUR/USD возле отметки в 1,30. Считается, что объем избыточных резервов ниже 200 млрд. евро способен значительно влиять на динамику процентных ставок.

ЕЦБ: чистый объем кредитования сокращается

Досрочные погашения кредитов LTRO на фоне общей стабилизации банковского сектора Еврозоны приводит к тому, что чистый объем кредитования ЕЦБ в начале 2013 г. начал сокращаться. В феврале net lending составил 636,5 млрд. евро против 740,2 млрд. евро.

Основной вклад в сокращение объема net lending вносят периферийные страны. Так, чистый объем кредитования банков Испании с августа 2012 г. сократился с 388,7 млрд.евро до 298,7 млрд. евро в феврале 2013 г.

Одновременно наблюдается значительное сокращение объема кредитов, выданных немецкими коммерческими банками. Отсюда понятно, налогоплательщики какой страны были главными спасителями европейской периферии.

При этом нельзя не отметить, что чистый объем кредитования французских банков продолжает медленно и уверенно расти с осени 2012 г., отражая наличие негативных тенденции в банковском секторе второй экономики Еврозоны.

Евро vs. ключевые спрэды денежного и долгового рынка

На прошлой неделе спрэды между доходностями европейских и американских 2-летних гособлигаций начали сокращаться. В свою очередь, 2-летний своп-базис EUR/USD незначительно расширился после нескольких недель сокращения. Курс евро начал стабилизироваться и имеет значительные шансы закрепиться в выше 1,30 в ближайшие недели.

Неравномерность распределения монетарной политики по странам Еврозоны не дает однозначного ответа по поводу возможности понижения процентной ставки ЕЦБ. Однако серьезные предпосылки для этого существуют. В этих условиях власти региона используют различные методы для давления на курс единой валюты с целью поддержания экономического восстановления.

Текущие ожидания по поводу продолжения итальянской политической нестабильности и ужесточения фискальной политики в Еврозоне показывают, что доходности облигации GIIPS и стоимость банковского фондирования могут вновь начать расти, несмотря на то, что досрочное погашение кредитов LTRO оставляет в евросистеме значительный объем избыточной ликвидности.

Дмитрий Шагардин

КИТ Финанс Брокер

KIT Finance Europe

интересная статья на рейтерс про сторонников антиевро в Германии: www.reuters.com/article/2013/03/11/us-germany-eurosceptics-idUSBRE92A07F20130311