Ситуация по Газпрому: налоги уменьшились, долговая нагрузка всё равно высока, инвестиции увеличат в 2025 г., дивидендов не видно

Не так давно я разбирал полугодовой отчёт Газпрома, по нему можно было сделать вывод, что наконец-то «феникс переродился из пепла» (опер. прибыль составила 1₽ трлн, как в лучшие годы), но на это всё повлияла консолидация Сахалинской Энергии. Во-первых, в опер. расходах в статье прочие был отражён минус 261,4₽ млрд (годом ранее +75,8₽ млрд), из них 167,4₽ млрд это выгодная покупка (в марте Газпром со скидкой купил 27,5% акций в проекте СЭ за 94,8₽ млрд, т. к. до этого у него было 50% акций, то он стал контролирующим акционером и может консолидировать показатели). Во-вторых, консолидировав СЭ, Газпром прихватил 600₽ млрд на их счетах, теперь они на краткосрочных депозитах (чистая денежная позиция — 1,477₽ трлн). В-третьих, СЭ прибыльный проект, который даёт почти 200₽ млрд чистой прибыли. После данного отчёта произошли интересные события, хотелось бы обсудить проблемы/решения газового гиганта:

💬 Долговая нагрузка. Кэш на счетах сократился до 669,2₽ млрд (на конец 2023 г. — 1,426₽ трлн), но консолидировав СЭ, Газпром прихватил 600₽ млрд на их счетах, теперь они на краткосрочных депозитах (чистая денежная позиция — 1,477₽ трлн). Долг уменьшился до 6,21₽ трлн (на конец 2023 г. — 6,67₽ трлн), чистый долг снизился до 4,7₽ трлн, а показатель Чистый долг/EBITDA составил 2,4x, что в принципе позволяет заплатить дивиденды. Проблема состоит в % по долгам/ капитализированным %/купонам по вечным облигациям, Газпром заплатил по долгам свыше 475₽ млрд за полгода (почти половина чистой прибыли — 1₽ трлн)

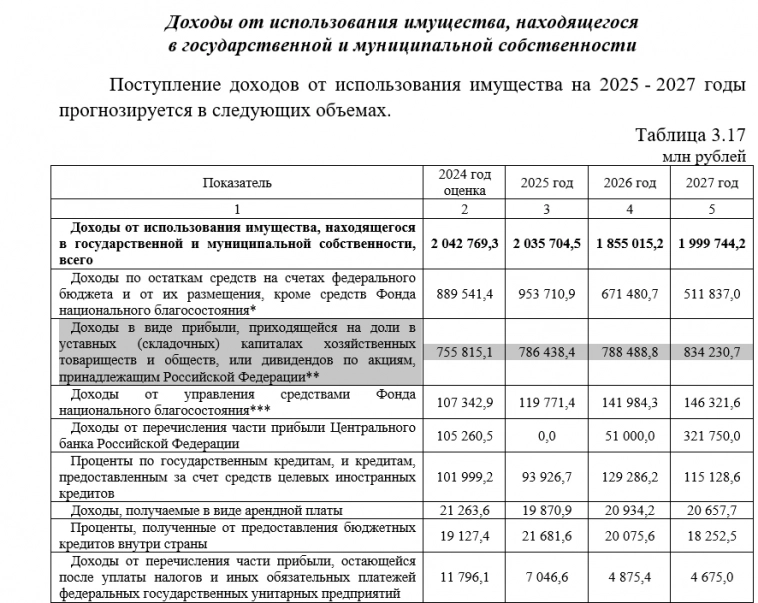

💬 Налоги государству. Запланированная с 1 января 2025 г. отмена «нашлепки» к НДПИ на газ будет направлена на инвест. программу Газпрома (то есть 600₽ млрд компания сэкономит, но пустит их на инвестиции). В новом бюджете на 2025-27 гг. хорошо видно, как новый НДПИ на конденсат вытягивает с компании доп. средства. Радость насчёт повышения внутренних тарифов, тоже испорчена, ибо гос-во за счёт повышения НДПИ на газ заберёт у Газпрома 90% выручки, которую компания получит в результате опережающего роста тарифов в 2024–2026 гг.

💬 Поставки. В 2025 г. экспорт газа в Китай хотят нарастить до плановых 38 млрд м3 (через Силу Сибири в 2023 г. прошло 22,5 млрд м3), помимо этого в 2027 г. будет запущен дальневосточный маршрут в Китай (это ещё +10 млрд м3). Но не забываем, что поставки газа через Украину находятся под угрозой, сейчас пишут о размене с Азербайджаном в 2025 г. и полном прекращении в 2026 г. (в 2023 г. через Украину прошло 14 млрд м3, благо экспорт в Китай это всё заместит, проблема только в цене, в Европу он уходит дороже).

💬 Инвестиции. Газпром изрядно сократил свою инвест. программу в 2024 г., она составит 1,574₽ трлн (-20,1% г/г), это уже видно в полугодовом отчёте. Но с отменой НДПИ в 2025 г., боюсь, что инвестиции увеличат, потому что у Газпрома есть проект СПГ-Завода в Усть-Луге (заёмные средства — 2,882₽ трлн, собственный капитал и средства партнёров не менее 1,235₽ трлн и средства ФНБ — 900₽ млрд) и Сила Сибири 2 (требуется 1,5₽ трлн на 5 лет).

💬 Дивиденды. FCF отрицательный, но Садыгов нам поведал, что скоррект. прибыль составляет 779₽ млрд (+26% г/г), значит на акцию полагается 16,5₽ (див. доходность — 12,3%, по див. политике платят 50% от скоррект. ЧП, если ЧД/EBITDA ниже 2,5x), то есть выплатить можно в долг/взять из кубышки/дождаться дивидендов ГПН (235,6₽ млрд дивидендов получит Газпром), но в проекте бюджета див. выплат от газовой компании не видно.

📌 Проблемы Газпрома известны: налоги (даже с отменой НДПИ в 600₽ млрд, повышенные налоги останутся и, возможно проснётся инвестиционный аппетит), долги (занимать при высокой ставке нереально, а в валюте уже невозможно) и потеря экспорта (в Европу газ уходит дороже, чем в Китай). Готовы ли вы принимать данные риски и кататься на качелях спекулянтов? Я точно нет.

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor

dividends, yeah!08 октября 2024, 16:25А в 2026 будут дивы?0

dividends, yeah!08 октября 2024, 16:25А в 2026 будут дивы?0 Игорь08 октября 2024, 21:25То, что пойдёт на инвестпрограмму это даже хорошо, значит компания рассчитывает получить в будущем от неё прибыль, так? Иначе зачем стараться впустую. Значит есть хотя бы планы, но а так уж как сложится. Но с большой долей вероятности должно бы получиться.0

Игорь08 октября 2024, 21:25То, что пойдёт на инвестпрограмму это даже хорошо, значит компания рассчитывает получить в будущем от неё прибыль, так? Иначе зачем стараться впустую. Значит есть хотя бы планы, но а так уж как сложится. Но с большой долей вероятности должно бы получиться.0