16 декабря 2024, 12:31

SFC модель и что говорил МСО.

Холодный расчет пытается в SFC модели найти формулы связи с инфляцией, принижает её до простого алгебраического тождества и предлагает, как я понял, прикрутить одну функцию полезности — максимизации потребления во времени в обратной зависимости от реальной ставки (см. комментарии там).

Это отвлечение внимания на параллельный вопрос, который даже не ставился в посте. Но каждый может скопировать себе модель, прикрутить любые функции группам агентов и получить ответ. Важно, чтобы потоки и запасы разных агентов сходились. Ведь SFC модель предназначена для представления о мире не как о плоской Земле — в реальном мире есть разные планеты со своими орбитами, которые сходятся)

Основной тезис был в том, что в экономике есть разные агенты, для которых ставка действует по-разному. Где-то снижает спрос, где — увеличивает. У кого-то одна функция (максимизация потребления), у кого-то другая (государство хочет свести бюджет, бизнес хочет заработать больше прибыли или финансово выжить, рантье — разложить активы по валютам...).

Отрицать проинфляционный эффект ставки странно, когда она принимает сверхвысокие в реальном выражении значения. Существенно увеличиваются доходы одних за счет закредитованности узкого круга других и небольшого прироста расходов большинства.

💬 Рекомендую всем послушать 7 минут Максима Орешкина на форуме ВТБ «Россия зовет» с 29 мин. https://vkvideo.ru/video-25232578_456327636?t=29m00s

— Ваш кредит хороший?.. Есть объем, а есть его структура...

— Задача ЦБ — так выстраивать и макропруденциальное регулирование, и ключевую ставку, чтобы рост кредита в экономике соответствовал долгосрочным целям развития...

— Нет таких решений в экономической политике, которые имеют только одни последствия.

— То, что может вызывать определенные вопросы сейчас:

С одной стороны, высокая КС — правильный способ ограничения роста спроса и роста кредита. С другой стороны, у нее есть определенные последствия — перераспределение доходов среди разных групп населения. Большая часть депозитов находится у очень ограниченного количества вкладчиков. Выросший доход от депозитов концентрируется у небольшой группы населения...

— Сложная задача — комбинация всех политик — то, чем мы занимаемся.

Лучше не скажешь. Я бы только не согласился с тезисом, что КС — хороший способ ограничения спроса и кредита. Об этом дальше...

ДИНАМИКА ДЕПОЗИТОВ И КРЕДИТОВ должна совпадать в SFC модели. Временные отклонения могут быть техническими. Например, при покупке банками облигаций, секьюритизации ипотеки или вливании не-заемной ликвидности из бюджета или Центробанка.

В ноябре как раз был тот случай, когда денежная масса сильно выросла (2% до 111 трлн в рублях), а кредитование замедлилось (0,8% у юрлиц по оценке ЦБ, ещё меньше у физлиц). Но если учесть покупки облигаций банками и другие операции, то кредитные требования банков должны были вырасти на ту же величину.

Формально ЦБ может праздновать победу — кредиты растут медленнее. Значит ставку можно не повышать. В декабре будет повторение ситуации, когда бюджет традиционно вливает много денег в систему.

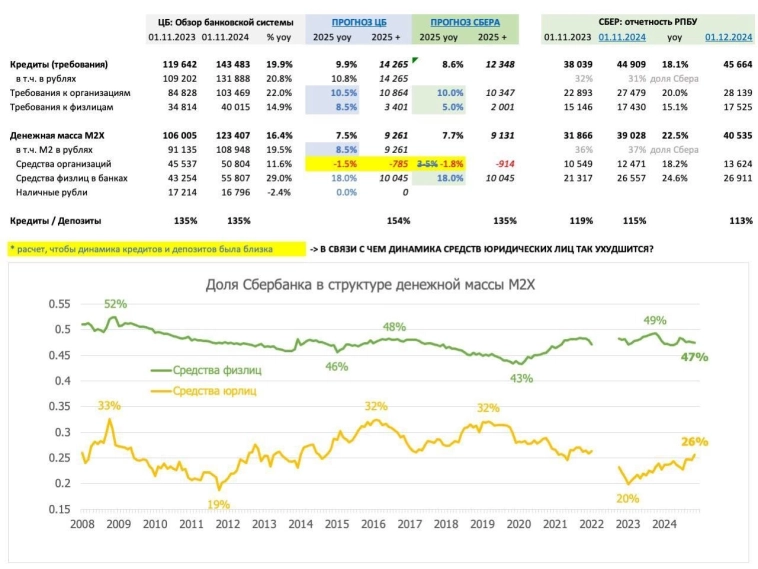

Посмотрим, что ожидается в 2025, исходя из официальных прогнозов ЦБ и Сбера.

▪️Банк России дает прогноз по требованиям (кредитам) отдельно к организациям (рост на 8-13% = среднее 10,5%) и к физлицам (6-11% = 8,5%), и совокупно по денежной массе (6-11% = 8,5%).

▪️Сбер представил свои прогнозы по кредитам (рост на 9-11% и <5%) и депозитам (17-19% и 3-5%) организаций и физлиц по банковской системе.

Соотношение Кредиты 143 / Депозиты 123 в банковской системе ~135%. Кредиты больше депозитов на размер капитала банков 16 трлн и сумму государственных средств 13 трлн (если не считать более мелкие статьи). Исторически колебания были от 120 до 135% из-за накопления или изъятия госсредств.

Прогнозы ЦБ и Сбера выглядят не очень согласованными относительно динамики депозитов при стабильном соотношении Кредиты/Депозиты:

▪️Если средства физлиц будут расти хотя бы на ставку процента до 18%, то средства организаций в рублях должны сократиться в 2025 году. Такого не было в истории!

▪️Тогда организации не только перестанут что-то сберегать, но и начнут тратить все процентные доходы. На что могут пойти средства организаций? Компании могут больше инвестировать, перераспределять средств работникам, спасать другие закредитованные компании (разве что внутри холдингов). Сомнительно на макроуровне!

▪️Более реалистично, что средства компаний уйдут в замещение банковского кредита небанковским — рост оборотных средств, рассрочки/отсрочки платежей будут процветать, но по сути это тот же кредит со скрытыми издержками, которые включаются в цену. Проинфляционно!

🎯 ЦБ стоит пересмотреть свой подход к прогнозированию кредита и денежной массы. Возможно SFC модели помогут в этом. Прирост менее 10% при ключевой ставке в 2025 более 20% нереалистичен (в 2024 будет +20% при средней ставке 17,5%).

Также пересмотру подлежит подход к динамике депозитов. Когда ЦБ пишет: "Однако достаточно посмотреть какими темпами растет денежная масса в экономике (М2 или М2Х), чтобы убедиться, что повышенная инфляция – результат действия монетарных факторов", он говорит примерно следующее — «от того, что вы сберегаете на депозитах и не тратите начисленные проценты, у нас повышенная инфляция» или «высокая КС и доходы по депозитам проинфляционны».

💡 Для оценки эффективности ДКП я бы предложил сравнивать динамику депозитов населения с динамикой общего кредита. У нас был период 2015-16 гг., когда депозиты росли быстрее общего кредита. Ставка была достаточно высокой для ограничения спроса и кредита. Другой период в 2020-22гг., когда депозиты росли медленнее кредита — ставка была низкой и хорошо стимулировала спрос. С 2023 прирост депозитов населения +29% при росте общего кредита на 19% — ставка была достаточно высока и на 16%, а сейчас её проинфляционные эффекты превалируют над дезинфляционными.

PS.

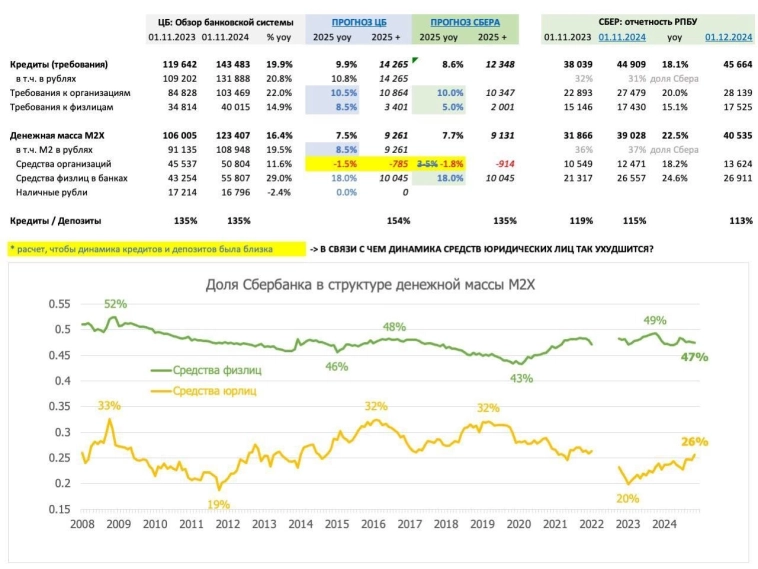

Сбер - это 1/3 банковской системы и до 1/2 средств физлиц и прибыли банков. Имея такую долю рынка, наращивать её сложно, но сохранять повышенную рентабельность капитала и надежность по силам.

Что касается акций Сбера и других прогнозов банка, то при выполнении цели по рентабельности капитала выше 23/22% в 2024/2025 можно рассчитывать на дивиденд 34-35 руб. в следующие 2 года (15% от текущей цены 230 руб.). Неплохо для растущего бизнеса даже при КС 21% и доходности длинных ОФЗ 17%.

@truevalue

Это отвлечение внимания на параллельный вопрос, который даже не ставился в посте. Но каждый может скопировать себе модель, прикрутить любые функции группам агентов и получить ответ. Важно, чтобы потоки и запасы разных агентов сходились. Ведь SFC модель предназначена для представления о мире не как о плоской Земле — в реальном мире есть разные планеты со своими орбитами, которые сходятся)

Основной тезис был в том, что в экономике есть разные агенты, для которых ставка действует по-разному. Где-то снижает спрос, где — увеличивает. У кого-то одна функция (максимизация потребления), у кого-то другая (государство хочет свести бюджет, бизнес хочет заработать больше прибыли или финансово выжить, рантье — разложить активы по валютам...).

Отрицать проинфляционный эффект ставки странно, когда она принимает сверхвысокие в реальном выражении значения. Существенно увеличиваются доходы одних за счет закредитованности узкого круга других и небольшого прироста расходов большинства.

💬 Рекомендую всем послушать 7 минут Максима Орешкина на форуме ВТБ «Россия зовет» с 29 мин. https://vkvideo.ru/video-25232578_456327636?t=29m00s

— Ваш кредит хороший?.. Есть объем, а есть его структура...

— Задача ЦБ — так выстраивать и макропруденциальное регулирование, и ключевую ставку, чтобы рост кредита в экономике соответствовал долгосрочным целям развития...

— Нет таких решений в экономической политике, которые имеют только одни последствия.

— То, что может вызывать определенные вопросы сейчас:

С одной стороны, высокая КС — правильный способ ограничения роста спроса и роста кредита. С другой стороны, у нее есть определенные последствия — перераспределение доходов среди разных групп населения. Большая часть депозитов находится у очень ограниченного количества вкладчиков. Выросший доход от депозитов концентрируется у небольшой группы населения...

— Сложная задача — комбинация всех политик — то, чем мы занимаемся.

Лучше не скажешь. Я бы только не согласился с тезисом, что КС — хороший способ ограничения спроса и кредита. Об этом дальше...

ДИНАМИКА ДЕПОЗИТОВ И КРЕДИТОВ должна совпадать в SFC модели. Временные отклонения могут быть техническими. Например, при покупке банками облигаций, секьюритизации ипотеки или вливании не-заемной ликвидности из бюджета или Центробанка.

В ноябре как раз был тот случай, когда денежная масса сильно выросла (2% до 111 трлн в рублях), а кредитование замедлилось (0,8% у юрлиц по оценке ЦБ, ещё меньше у физлиц). Но если учесть покупки облигаций банками и другие операции, то кредитные требования банков должны были вырасти на ту же величину.

Формально ЦБ может праздновать победу — кредиты растут медленнее. Значит ставку можно не повышать. В декабре будет повторение ситуации, когда бюджет традиционно вливает много денег в систему.

Посмотрим, что ожидается в 2025, исходя из официальных прогнозов ЦБ и Сбера.

▪️Банк России дает прогноз по требованиям (кредитам) отдельно к организациям (рост на 8-13% = среднее 10,5%) и к физлицам (6-11% = 8,5%), и совокупно по денежной массе (6-11% = 8,5%).

▪️Сбер представил свои прогнозы по кредитам (рост на 9-11% и <5%) и депозитам (17-19% и 3-5%) организаций и физлиц по банковской системе.

Соотношение Кредиты 143 / Депозиты 123 в банковской системе ~135%. Кредиты больше депозитов на размер капитала банков 16 трлн и сумму государственных средств 13 трлн (если не считать более мелкие статьи). Исторически колебания были от 120 до 135% из-за накопления или изъятия госсредств.

Прогнозы ЦБ и Сбера выглядят не очень согласованными относительно динамики депозитов при стабильном соотношении Кредиты/Депозиты:

▪️Если средства физлиц будут расти хотя бы на ставку процента до 18%, то средства организаций в рублях должны сократиться в 2025 году. Такого не было в истории!

▪️Тогда организации не только перестанут что-то сберегать, но и начнут тратить все процентные доходы. На что могут пойти средства организаций? Компании могут больше инвестировать, перераспределять средств работникам, спасать другие закредитованные компании (разве что внутри холдингов). Сомнительно на макроуровне!

▪️Более реалистично, что средства компаний уйдут в замещение банковского кредита небанковским — рост оборотных средств, рассрочки/отсрочки платежей будут процветать, но по сути это тот же кредит со скрытыми издержками, которые включаются в цену. Проинфляционно!

🎯 ЦБ стоит пересмотреть свой подход к прогнозированию кредита и денежной массы. Возможно SFC модели помогут в этом. Прирост менее 10% при ключевой ставке в 2025 более 20% нереалистичен (в 2024 будет +20% при средней ставке 17,5%).

Также пересмотру подлежит подход к динамике депозитов. Когда ЦБ пишет: "Однако достаточно посмотреть какими темпами растет денежная масса в экономике (М2 или М2Х), чтобы убедиться, что повышенная инфляция – результат действия монетарных факторов", он говорит примерно следующее — «от того, что вы сберегаете на депозитах и не тратите начисленные проценты, у нас повышенная инфляция» или «высокая КС и доходы по депозитам проинфляционны».

💡 Для оценки эффективности ДКП я бы предложил сравнивать динамику депозитов населения с динамикой общего кредита. У нас был период 2015-16 гг., когда депозиты росли быстрее общего кредита. Ставка была достаточно высокой для ограничения спроса и кредита. Другой период в 2020-22гг., когда депозиты росли медленнее кредита — ставка была низкой и хорошо стимулировала спрос. С 2023 прирост депозитов населения +29% при росте общего кредита на 19% — ставка была достаточно высока и на 16%, а сейчас её проинфляционные эффекты превалируют над дезинфляционными.

PS.

Сбер - это 1/3 банковской системы и до 1/2 средств физлиц и прибыли банков. Имея такую долю рынка, наращивать её сложно, но сохранять повышенную рентабельность капитала и надежность по силам.

Что касается акций Сбера и других прогнозов банка, то при выполнении цели по рентабельности капитала выше 23/22% в 2024/2025 можно рассчитывать на дивиденд 34-35 руб. в следующие 2 года (15% от текущей цены 230 руб.). Неплохо для растущего бизнеса даже при КС 21% и доходности длинных ОФЗ 17%.

@truevalue

0 Комментариев