01 августа 2013, 18:29

ЕЦБ: проходное заседание

По итогам августовского заседания ЕЦБ пересмотра уровня процентных ставок в еврозоне ожидаемо не состоялось. Экономика региона продолжает демонстрировать признаки восстановления, но страновая фрагментация сохраняется.

Монетарная политика ЕЦБ останется аккомодационной так долго, насколько это потребуется. Управляющий Совет подтверждает свои ожидания, что ключевые ставки ЕЦБ останутся на прежних уровнях или ниже в течение длительного периода времени.

Последняя фраза относится к новому инструменту монетарной политики ЕЦБ — forward guidance, которым сегодня активно пользуется ФРС и Банк Японии. Речь идет о более тесной коммуникации регулятора с рынком через формирование ожиданий по уровню процентных ставок в будущем.

Первое упоминание об использовании инструмента forward guidance появилось на прошлом заседании. Из июльского пресс-релиза ЕЦБ: “The Governing Council expects the key ECB interest rates to remain at present or lower levels for an extended period of time”. Правда, как настойчиво не допытывались журналисты в ходе той пресс-конференции, Драги так и не сообщил, что регулятор имеет ввиду под “extended period of time”. Дословно: “Я сказал, что продолжительный период времени – это продолжительный период времени: это не шесть месяцев, не 12 месяцев – это продолжительный период времени”. Примерно в том же духе глава регулятора говорил и сегодня, отметив, что важны поступающие макроэкономические данные.

На днях появилась новость, что М. Драги планирует начать публикацию протоколов заседания Управляющего Совета ЕЦБ, как это делает ФРС. Эту тему также обсуждали в ходе сессии Q&A. Вероятно, “минутки” ЕЦБ будут введены позднее в этом году, либо в следующем. Это станет еще одним важным шагом по повышению “прозрачности” политики ЕЦБ.

Программа OMT может таки быть запущена в любое время, и регулятор активно работает с EIB по вопросу реанимирования рынка ABS (активы, доходы от которых обеспечиваются платежами по кредитам нефинансовых организаций).

Поговорим о некоторых макроэкономических параметрах, которые отслеживает ЕЦБ при принятии решений по монетарной политике.

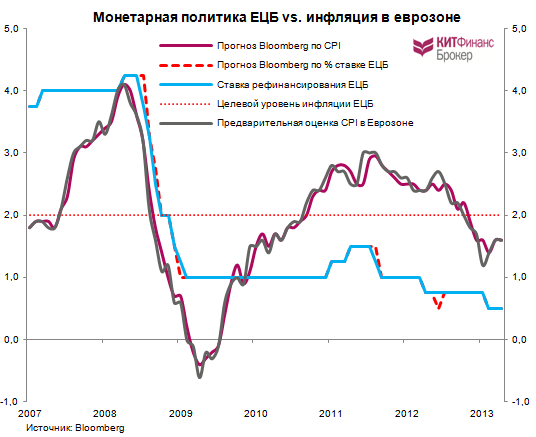

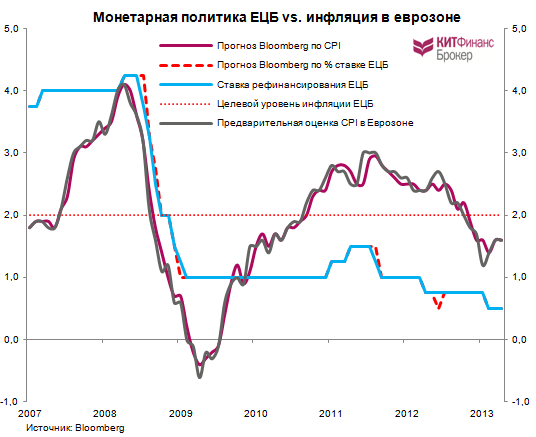

Обеспечение ценовой стабильности – ключевой и единственный мандат ЕЦБ. Целевой уровень инфляции регулятора установлен на уровне в 2%. Как видно на графике, инфляция остается ниже целевого уровня, а ценовое давление остается подавленным, со слов ЕЦБ. Регулятор видит инфляцию на уровне 1,6% в 2013 году и 1,3% в 2014 году. Пространство для монетарного маневра сегодня есть

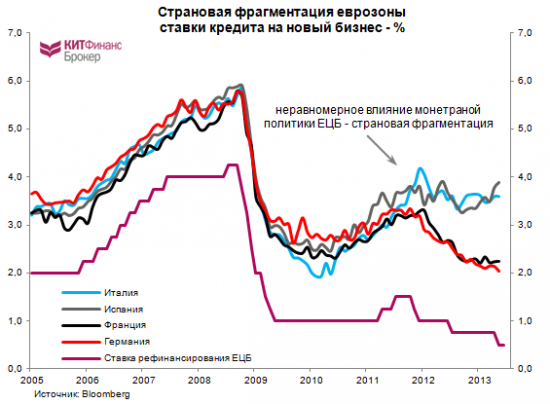

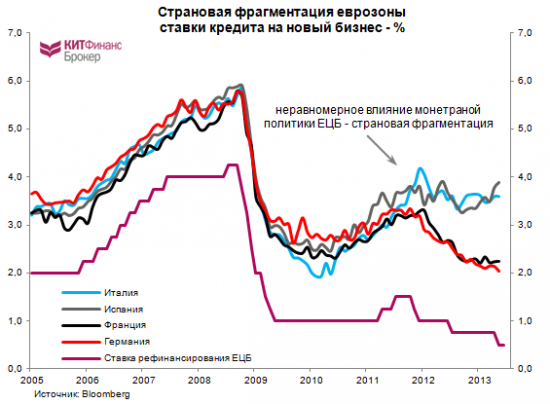

И маневр этот, судя по всему, ЕЦБ может совершить в ближайшем будущем. Правда, речь скорее пойдет о применении нетрадиционных мер со стороны регулятора, т.к. стандартным регулированием процентных ставок в условиях плохо функционирующего трансмиссионного механизма проблему страновой фрагментации не решить.

Фрагментация особенно остро ощущается на уровне малых и средних предприятий (SME) региона, которые обеспечивают работой 80% населения и формируют 70% добавленной стоимости в Италии, Испании и Португалии, согласно данным МФВ.

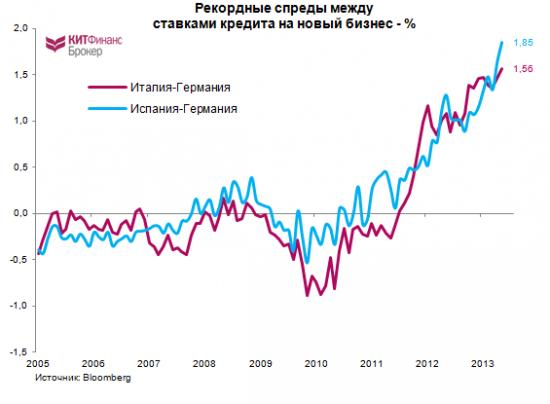

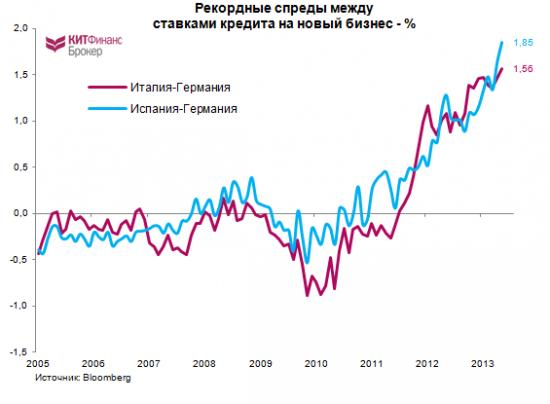

Сегодня спреды между кредитными ставками в Германии и периферийными странами находятся на максимальных значениях с момента создания зоны евро.

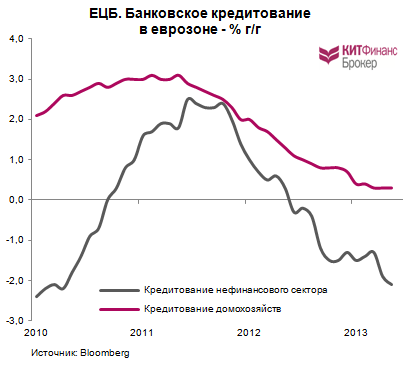

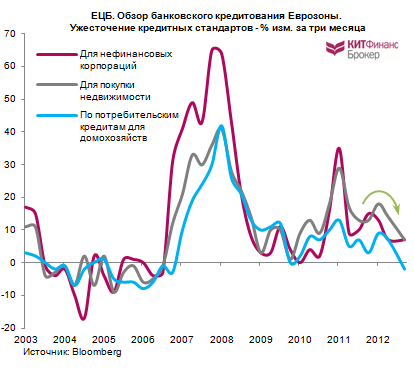

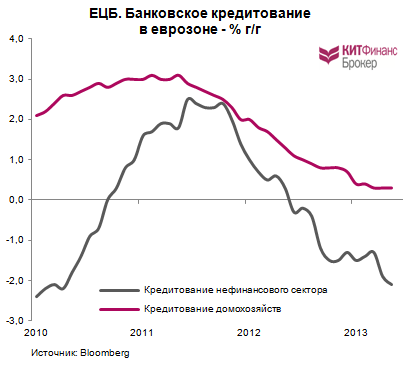

Кредитование нефинансового сектора экономики продолжает сокращаться. Объем “плохих” кредитов (NPL) на балансах периферийных коммерческих банков по-прежнему высок, но монетарному регулятору запрещено выкупать активы банков напрямую, как это делает, например, ФРС.

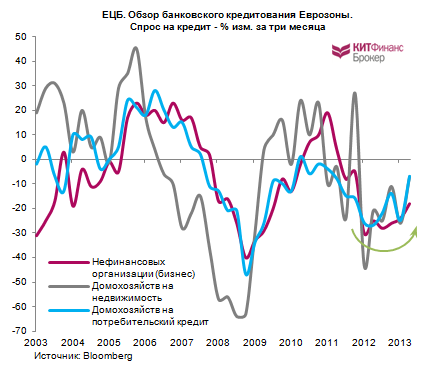

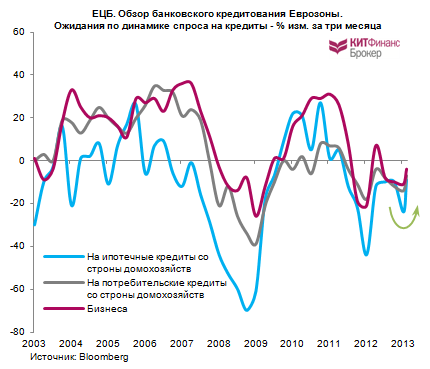

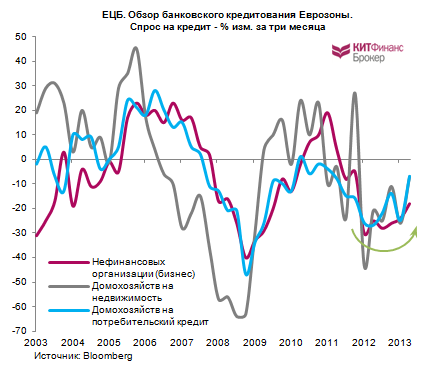

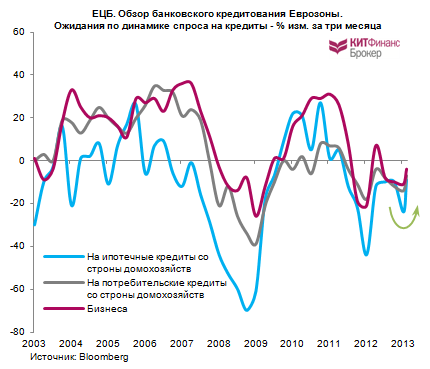

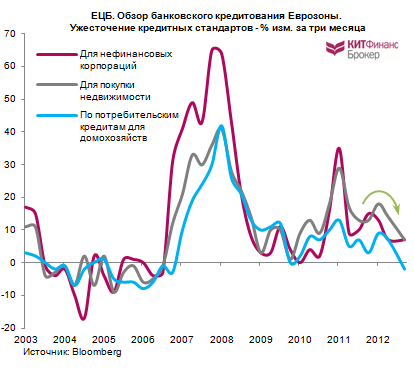

Несмотря на это, в последнем квартальном обзоре ЕЦБ по банковскому кредитованиюбыли опубликованы позитивные данные по кредитным условиям в регионе.

Периферия сокращает зависимость от внешнего фондирования

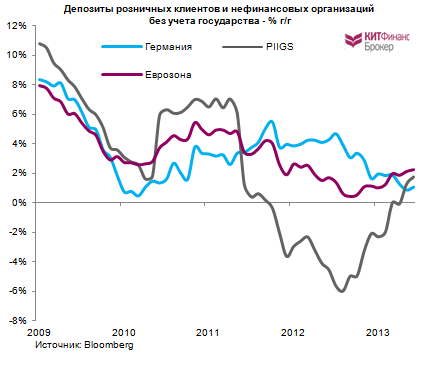

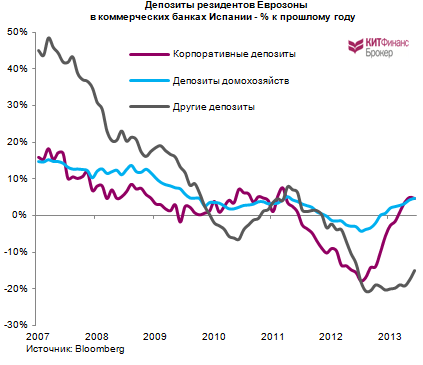

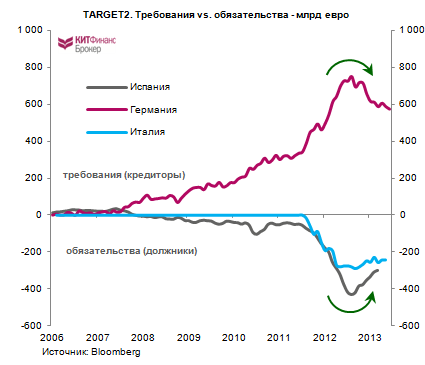

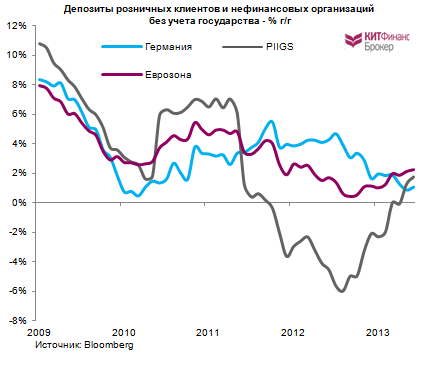

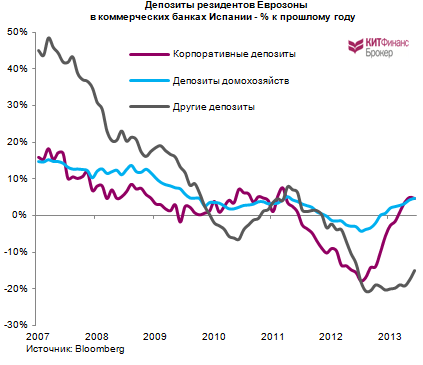

Подводя итоги последнего заседания Драги отметил, что с лета 2012 года банки проблемных стран укрепили свою депозитную базу, что поспособствовало снижению их зависимости от фондирования в рамках Евросистемы (можно проследить через TARGET2) и позволило досрочно погасить кредиты, выданные в рамках программ LTRO.

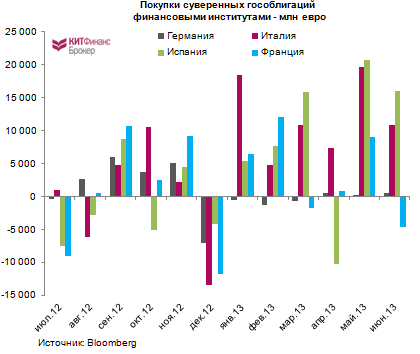

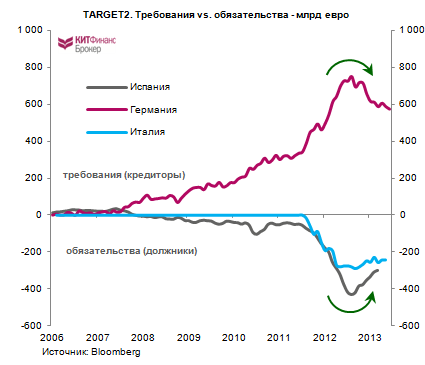

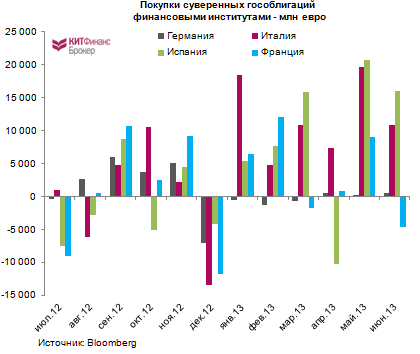

Динамика TARGET2 подтверждает сокращение зависимости периферийных стран от внешнего фондирования. И банки периферийных стран активно покупают суверенные гособлигации.

Долговой рынок стабилен

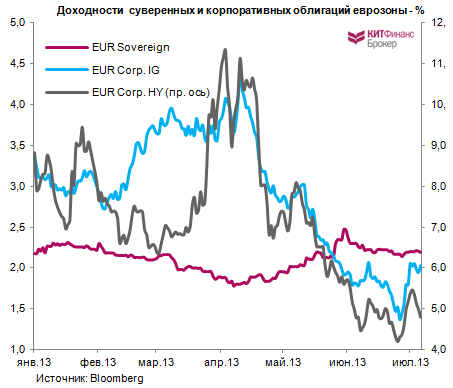

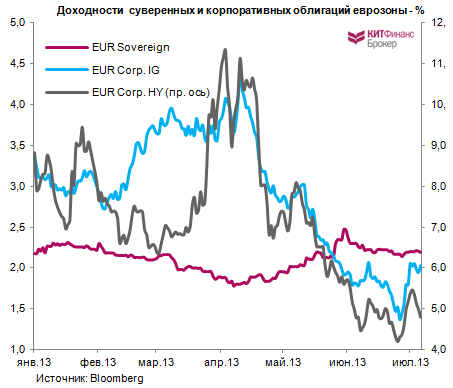

Ситуация на долговом рынке еврозоны остается стабильной, несмотря на рост “Fed Taper” ожиданий. Корпоративные доходности Investment Grade (IG) и High Yield (HY) держатся на уровнях начала июня. Bloomberg Eurozone Sovereign Bond Index на уровнях начала года.

Индексы деловой активности восстанавливаются

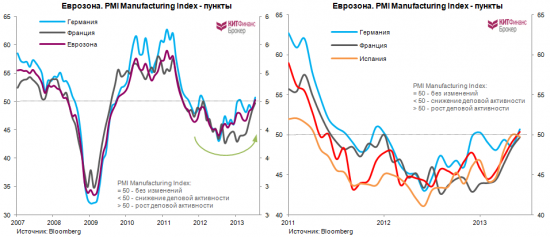

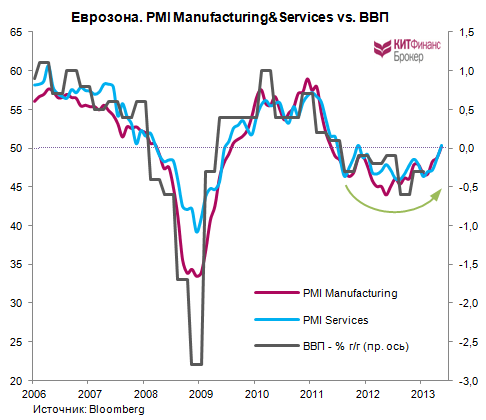

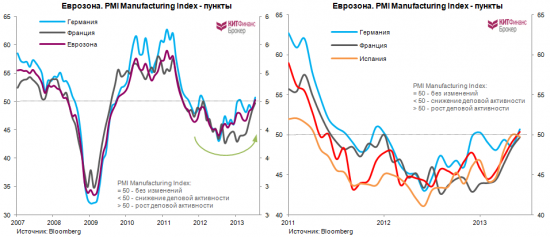

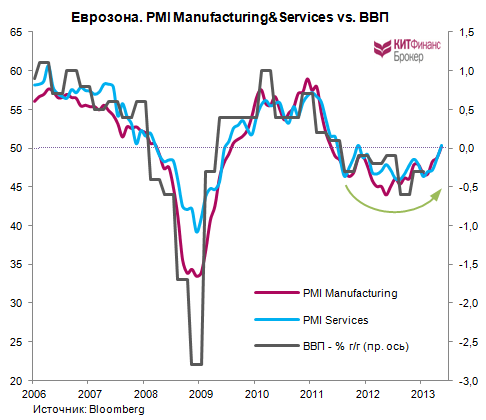

Опубликованные сегодня индексы деловой активности в промышленности (PMI Manufacturing) за июль красноречиво указывают на продолжающийся процесс восстановления экономики региона, особенно в периферийных странах. Это прямое отражение положительных результатов “внутренней” девальвации, благодаря чему выправляются структурные дисбалансы PIIGS и улучшаются позиции по счетам текущих операций.

Избыточные резервы ЕЦБ

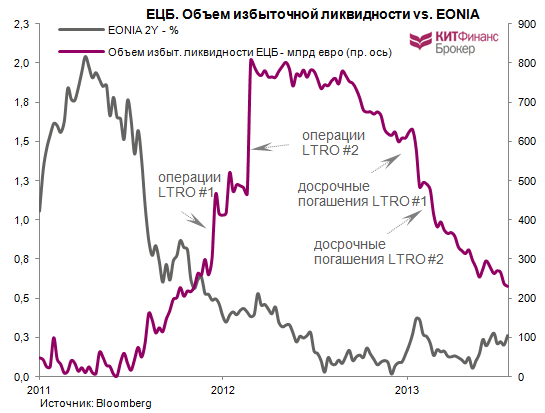

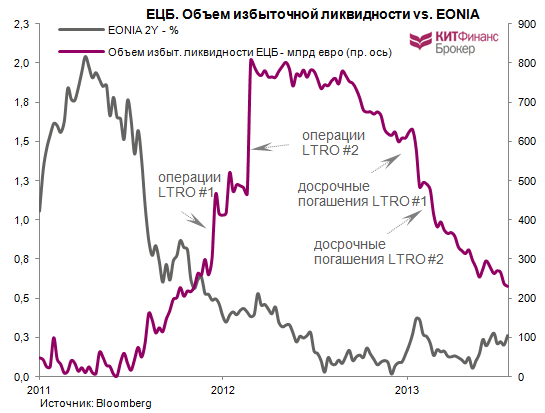

Досрочное погашение кредитов LTRO стало одной из причин сокращения объема избыточных резервов в Евросистеме с 800 млрд евро в марте 2012 года до 230 млрд евро в конце июля 2013 года.

Уровень excess reserves в 200 млрд евро считается так называемым inflection point. Ниже этой отметки ставки денежного рынка, в т.ч. EONIA и ставки РЕПО, начинают сильнее реагировать на изменения уровня избыточных резервов.

EONIA отражают уровень ставок, под которые банки кредитуют друг друга овернайт без гарантийного обеспечения. Таким образом, ставки EONIA охватывают незначительную часть денежного рынка еврозоны, где в основном оперируют крупнейшие банки. В то время как большая часть операций проходит через рынок РЕПО, кредитование под залог ценных бумаг (гарантийное обеспечение), где участвуют и периферийные банки и банки основных стран еврозоны. С момента, когда появилась возможность долгосрочного возврата кредитов LTRO второго транша, ставки на рынке РЕПО стали более волатильными.

Банки стали переходить на рынок беззалогового кредитования. А это в свою очередь может впоследствии оказать повышательное давление на ставки EONIA и вызвать рост волатильности в ставках денежного рынка.

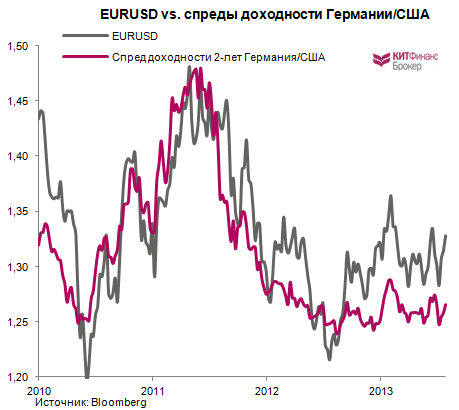

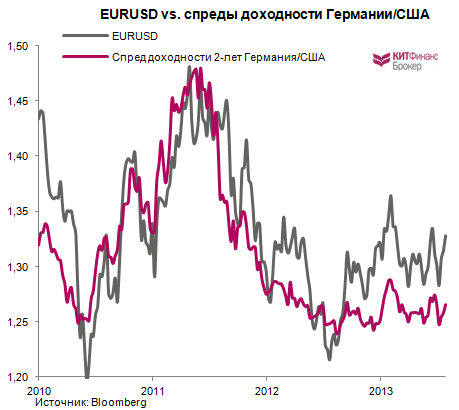

Динамика спредов между немецкими бундесами и американскими трежериз является определяющей для динамики валютной пары EUR/USD. Думаю, что в долгосрочной перспективе евро будет снижаться против доллара США. Это подтверждает динамика спреда между 10-,5-,2-летними бундесами и трежериз.

Выводы

Сегодня на повестке дня европейских властей стоит вопрос восстановления экономического роста.

Нетрадиционные меры со стороны европейского регулятора (например, запуск программы OMT) могут ускорить процесс устранения страновой фрагментации в еврозоне. Вероятно, окончательное решение по запуску программы может быть принято после выборов Канцлера Германии осенью 2013 года. Вероятно также, что немцы пересмотрят (смягчат) политику “austerity measures”, навязанную ранее периферийным странам.

Пересмотр монетарной политики ЕЦБ в сторону дальнейшего смягчения окажет средне- и долгосрочное негативное влияние на динамику курса единой европейской валюты против доллара США.

В условиях, когда ФРС рассматривает план по выходу из программ количественного смягчения (tapering), а ЕЦБ, наоборот, нацелен на дальнейшее смягчение монетарной политики, наиболее разумным вариантом видится покупка доллара США против евро. Ключевые спреды между немецкими бундесами и американскими трежериз подтверждают эту идею.

Еврозоне нужен дешевый евро. Слабая валюта помогает расширять положительное сальдо счета текущих операции еврозоны. В особенности это необходимо периферийным странам, для которых расширение экспортного потенциала является одним из факторов экономической стабилизации — в 2010-2012 кризис суверенного долга испытали страны с большим дефицитом счета текущих операций.

Рекомендация для клиентов КФЕ по покупке ETF на банковский сектор еврозоны (Luxor ETF STOXX Europe 600 Banks), сформированная 4 июля после предыдущего заседания ЕЦБ достигла целевых уровней — на сегодняшний день эта идея принесла более +10% в терминах USD. Время фиксировать прибыль.

Дмитрий Шагардин

КИТ Финанс Брокер

КИТ Финанс Европа

Монетарная политика ЕЦБ останется аккомодационной так долго, насколько это потребуется. Управляющий Совет подтверждает свои ожидания, что ключевые ставки ЕЦБ останутся на прежних уровнях или ниже в течение длительного периода времени.

Последняя фраза относится к новому инструменту монетарной политики ЕЦБ — forward guidance, которым сегодня активно пользуется ФРС и Банк Японии. Речь идет о более тесной коммуникации регулятора с рынком через формирование ожиданий по уровню процентных ставок в будущем.

Первое упоминание об использовании инструмента forward guidance появилось на прошлом заседании. Из июльского пресс-релиза ЕЦБ: “The Governing Council expects the key ECB interest rates to remain at present or lower levels for an extended period of time”. Правда, как настойчиво не допытывались журналисты в ходе той пресс-конференции, Драги так и не сообщил, что регулятор имеет ввиду под “extended period of time”. Дословно: “Я сказал, что продолжительный период времени – это продолжительный период времени: это не шесть месяцев, не 12 месяцев – это продолжительный период времени”. Примерно в том же духе глава регулятора говорил и сегодня, отметив, что важны поступающие макроэкономические данные.

На днях появилась новость, что М. Драги планирует начать публикацию протоколов заседания Управляющего Совета ЕЦБ, как это делает ФРС. Эту тему также обсуждали в ходе сессии Q&A. Вероятно, “минутки” ЕЦБ будут введены позднее в этом году, либо в следующем. Это станет еще одним важным шагом по повышению “прозрачности” политики ЕЦБ.

Программа OMT может таки быть запущена в любое время, и регулятор активно работает с EIB по вопросу реанимирования рынка ABS (активы, доходы от которых обеспечиваются платежами по кредитам нефинансовых организаций).

Поговорим о некоторых макроэкономических параметрах, которые отслеживает ЕЦБ при принятии решений по монетарной политике.

Обеспечение ценовой стабильности – ключевой и единственный мандат ЕЦБ. Целевой уровень инфляции регулятора установлен на уровне в 2%. Как видно на графике, инфляция остается ниже целевого уровня, а ценовое давление остается подавленным, со слов ЕЦБ. Регулятор видит инфляцию на уровне 1,6% в 2013 году и 1,3% в 2014 году. Пространство для монетарного маневра сегодня есть

И маневр этот, судя по всему, ЕЦБ может совершить в ближайшем будущем. Правда, речь скорее пойдет о применении нетрадиционных мер со стороны регулятора, т.к. стандартным регулированием процентных ставок в условиях плохо функционирующего трансмиссионного механизма проблему страновой фрагментации не решить.

Фрагментация особенно остро ощущается на уровне малых и средних предприятий (SME) региона, которые обеспечивают работой 80% населения и формируют 70% добавленной стоимости в Италии, Испании и Португалии, согласно данным МФВ.

Сегодня спреды между кредитными ставками в Германии и периферийными странами находятся на максимальных значениях с момента создания зоны евро.

Кредитование нефинансового сектора экономики продолжает сокращаться. Объем “плохих” кредитов (NPL) на балансах периферийных коммерческих банков по-прежнему высок, но монетарному регулятору запрещено выкупать активы банков напрямую, как это делает, например, ФРС.

Несмотря на это, в последнем квартальном обзоре ЕЦБ по банковскому кредитованиюбыли опубликованы позитивные данные по кредитным условиям в регионе.

Периферия сокращает зависимость от внешнего фондирования

Подводя итоги последнего заседания Драги отметил, что с лета 2012 года банки проблемных стран укрепили свою депозитную базу, что поспособствовало снижению их зависимости от фондирования в рамках Евросистемы (можно проследить через TARGET2) и позволило досрочно погасить кредиты, выданные в рамках программ LTRO.

Динамика TARGET2 подтверждает сокращение зависимости периферийных стран от внешнего фондирования. И банки периферийных стран активно покупают суверенные гособлигации.

Долговой рынок стабилен

Ситуация на долговом рынке еврозоны остается стабильной, несмотря на рост “Fed Taper” ожиданий. Корпоративные доходности Investment Grade (IG) и High Yield (HY) держатся на уровнях начала июня. Bloomberg Eurozone Sovereign Bond Index на уровнях начала года.

Индексы деловой активности восстанавливаются

Опубликованные сегодня индексы деловой активности в промышленности (PMI Manufacturing) за июль красноречиво указывают на продолжающийся процесс восстановления экономики региона, особенно в периферийных странах. Это прямое отражение положительных результатов “внутренней” девальвации, благодаря чему выправляются структурные дисбалансы PIIGS и улучшаются позиции по счетам текущих операций.

Избыточные резервы ЕЦБ

Досрочное погашение кредитов LTRO стало одной из причин сокращения объема избыточных резервов в Евросистеме с 800 млрд евро в марте 2012 года до 230 млрд евро в конце июля 2013 года.

Уровень excess reserves в 200 млрд евро считается так называемым inflection point. Ниже этой отметки ставки денежного рынка, в т.ч. EONIA и ставки РЕПО, начинают сильнее реагировать на изменения уровня избыточных резервов.

EONIA отражают уровень ставок, под которые банки кредитуют друг друга овернайт без гарантийного обеспечения. Таким образом, ставки EONIA охватывают незначительную часть денежного рынка еврозоны, где в основном оперируют крупнейшие банки. В то время как большая часть операций проходит через рынок РЕПО, кредитование под залог ценных бумаг (гарантийное обеспечение), где участвуют и периферийные банки и банки основных стран еврозоны. С момента, когда появилась возможность долгосрочного возврата кредитов LTRO второго транша, ставки на рынке РЕПО стали более волатильными.

Банки стали переходить на рынок беззалогового кредитования. А это в свою очередь может впоследствии оказать повышательное давление на ставки EONIA и вызвать рост волатильности в ставках денежного рынка.

Динамика спредов между немецкими бундесами и американскими трежериз является определяющей для динамики валютной пары EUR/USD. Думаю, что в долгосрочной перспективе евро будет снижаться против доллара США. Это подтверждает динамика спреда между 10-,5-,2-летними бундесами и трежериз.

Выводы

Сегодня на повестке дня европейских властей стоит вопрос восстановления экономического роста.

Нетрадиционные меры со стороны европейского регулятора (например, запуск программы OMT) могут ускорить процесс устранения страновой фрагментации в еврозоне. Вероятно, окончательное решение по запуску программы может быть принято после выборов Канцлера Германии осенью 2013 года. Вероятно также, что немцы пересмотрят (смягчат) политику “austerity measures”, навязанную ранее периферийным странам.

Пересмотр монетарной политики ЕЦБ в сторону дальнейшего смягчения окажет средне- и долгосрочное негативное влияние на динамику курса единой европейской валюты против доллара США.

В условиях, когда ФРС рассматривает план по выходу из программ количественного смягчения (tapering), а ЕЦБ, наоборот, нацелен на дальнейшее смягчение монетарной политики, наиболее разумным вариантом видится покупка доллара США против евро. Ключевые спреды между немецкими бундесами и американскими трежериз подтверждают эту идею.

Еврозоне нужен дешевый евро. Слабая валюта помогает расширять положительное сальдо счета текущих операции еврозоны. В особенности это необходимо периферийным странам, для которых расширение экспортного потенциала является одним из факторов экономической стабилизации — в 2010-2012 кризис суверенного долга испытали страны с большим дефицитом счета текущих операций.

Рекомендация для клиентов КФЕ по покупке ETF на банковский сектор еврозоны (Luxor ETF STOXX Europe 600 Banks), сформированная 4 июля после предыдущего заседания ЕЦБ достигла целевых уровней — на сегодняшний день эта идея принесла более +10% в терминах USD. Время фиксировать прибыль.

Дмитрий Шагардин

КИТ Финанс Брокер

КИТ Финанс Европа

1 Комментарий

Руслан (Cash_flow)05 августа 2013, 22:05+++0

Руслан (Cash_flow)05 августа 2013, 22:05+++0