14 октября 2013, 10:28

Просто про опционы. Глава третья.

Глава 2: http://smart-lab.ru/blog/144089.php

Глава третья, в которой Вика узнает про мгновенные профили и торговцев волатильностью

-Леха, ты нас избалуешь! Давай уже переходить на более народные места. — мы с Викой чувствовали себя несколько неуютно в ...

— Обещание есть обещание. — развел руками седой. — по-любому мы не тратим на ужин все то, что зарабатывает робот. Так что терпите. Можете терпеть стиснув зубы, мне это выйдет дешевле.

— А где Алиса? — Вика обернулась, ища ее глазами.

— Отправилась в страну чудес. На пару недель. — Седой расплылся в улыбке. — Их головной офис что-то там устраивает в Голландии, так что твои лекции, гном, выйдут для нее в записи.

— Ну, это даже лучше, — сказал я, — мне постоянно кажется, что я ее как будто задерживаю своими рассказами.

— Еще как лучше, — согласился Седой, — карт-бланш на вискарик.

Я жевал салат из утки и рассказывать про опционы было откровенно лень. Спокойная атмосфера и тихая музыка как-то не располагали, но, как сказал Седой — обещание есть обещание, и я продолжил обучение Вики.

— С лагерем тех, кто ждет до экспирации, разобрались. Теперь обратимся к тем, кто истечения срока жизни опциона не ждет.

— А лагерь торговцев волатильностью разворошим сегодня? — Седой, похоже, хотел оценить масштаб академического ужина, прикидывая, как это соотносится с необходимым заказом виски.

— Конечно, дойдем и до них, но давай сначала разделаемся с дельта-трейдерами.

Я взял салфетку и приготовился рисовать.

— Смотри: как мы уже говорили, опцион — это спор. С определенной вероятностью. И вероятность эта изменяется в зависимости от различных условий. Это понятно?

Вика кивнула.

— Мы уже такой сценарий рассматривали: на 1500 мы купили колл со страйком 1600 за 20 пунктов, и рынок вырос до 1530 в тот же день. Вероятность достижения уровня 1600 на экспирацию увеличилась?

— Конечно, — Вика снова закивала, — ведь до 1600 теперь ближе стало.

— Верно. И как мы считали ранее, если дельта у этого опциона была, допустим, 0.3, то его стоимость увеличится на 30*0.3 = 9 пунктов. То есть колл станет стоить 29. И, обратная ситуация, рынок упал до 1470, значит опцион подешевеет примерно до 11 пунктов. (20-9)

— А ты планируешь рассказать, что дельта не линейная? — Седой доел свой стейк, и, заказав третий раз по 100, собрался принять полноценное участие в обучении.

— Планирую. Но, наверное, не сегодня, — я на секунду задумался, — посмотрим. Если получится не перегрузить Викину голову, то расскажу.

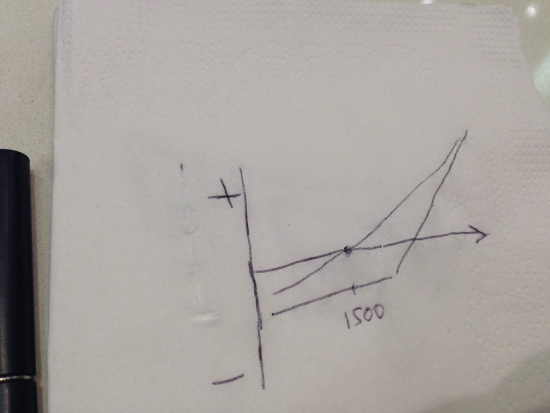

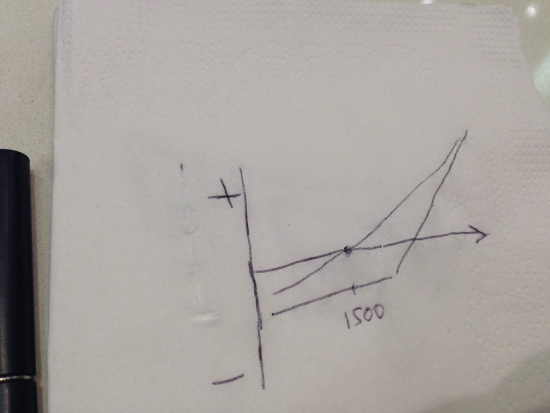

Я наконец начал рисовать на салфетке:

— Сейчас я покажу, что называется мгновенным профилем позиции. На рисунке профиль купленного опциона колл на экспирацию. Это мы уже проходили. Зарабатывать покупатель начинает после того, как рынок вырастет выше 1600.

— Но так как до экспирации вероятность изменения рынка как вверх, так и вниз еще есть… ну ка дай сюда, — седой забрал у меня салфетку и ручку, — и, предположим, что мы купили опцион по 20 и можем продать его сразу тоже по 20, и рынок никуда не ушел, то тогда ноль у нас там, где мы сейчас есть. Понятно?

Седой вопросительно посмотрел на Вику, и мне показалось, что в его глазах покачнулся виски, как в строительном уровне.

— Лех, ручку верни, а?.. — Мягко сказал я.

— Э-э! Это чо за сцены из Пикалево ты тут разыгрываешь? — Седой сказал это неожиданно громко, и за соседним столиком обернулись и с осуждением посмотрели на возмутителя спокойствия.

— Просто мне кажется Вика не совсем поняла. — я попытался вернуть себе роль учителя, но, как выяснилось, безуспешно.

— «Не совсем поняла» — это лучше, чем «совсем не поняла». Значит чуть-чуть осталось. Сейчас добьем. Смотри сюда, Викусик. Опцион колл в моменте — это же как фьючерс, только неполноценный. Ущербный. — Седой произнес это медленно, и пристально посмотрел на меня, как будто намекал, что ущербный тут не только фьючерс, — Он не дорожает, как фьючерс, на полную катушку, когда рынок растет, но и быстро не дешевеет, когда рынок падает. Это ясно?

— Угу, — поспешила согласиться Вика.

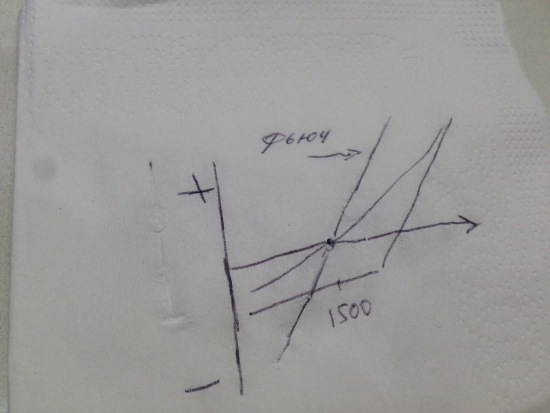

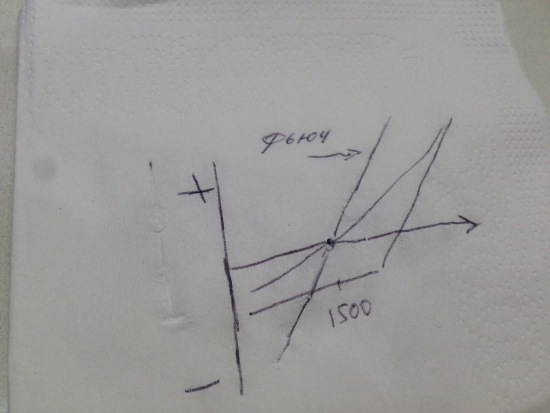

— Значит и изменения его будут происходить с меньшим наклоном. Вот так:

Седой нарисовал кривую линию на профиле купленного колла.

— У тебя фломастеры других цветов есть, Малевич? — он оторвался от рисования и посмотрел на меня вызывающе, — У меня еще много ярких идей. Текущая цветовая гамма не потянет спектр моих мыслей.

— Неа, — я покачал головой, — только ручка

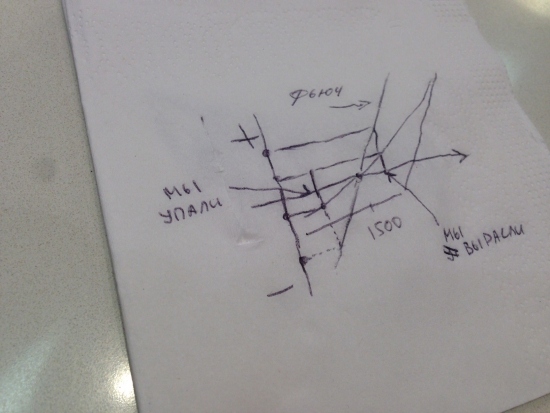

— Ну, ты сам напросился. — и Седой повернулся к Вике, — Ты, Викусик, как существо женского пола, наверняка разбираешься в выкройках. Значит и в моих схемах разберешься. Короче так, — и Седой нарисовал еще одну прямую, — вот эта черная линия — это как будто зеленая, и она означает профиль покупки фьючерса. Подпишу ее, пожалуй, чтобы не запуталась. А та кривая — это мгновенный профиль твоего купленного колла. Как будто красная.

Я смотрел на это все с унынием. Седой, хоть и говорил правильные вещи, но шансов что Вика все сейчас поймет, было не много.

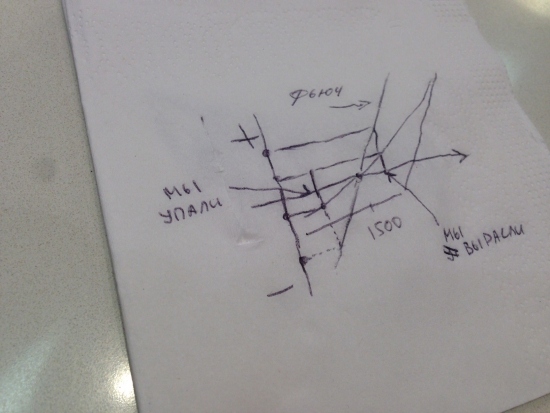

— Вот видишь, как профиль фьюча круто взбирается вверх и одинаково круто падает? Например, можно представить, что мы упали, или, что мы выросли, — седой не отличался идеальной грамотностью и немедленно сделал ошибку в подписи. — И теперь мы можем посмотреть, сколько мы заработали на фьюче, и сколько заработали на опционе. Это у нас по вертикальной шкале. И как будто фиолетовые линии.

Седой, прикусив язык, стал старательно сверлить ручкой в салфетке точки, показывающие профит в обоих сценариях.

— Ну, как-то так. — Седой откинулся в кресле. — Все вроде кристально понятно теперь. Осталось муху нарисовать, и картина готова. Черная паутина Седого. Год 2013ый. Салфетка, ручка.

Он смотрел на нас своим фирменным задорным взглядом, и видно было, что где-то внутри он хохотал.

— Ну ладно, гном, не обижайся. Никто не собирается отнимать у тебя скипетр опционной гуры. Я ж понимаю, что учитель из меня никудышный.

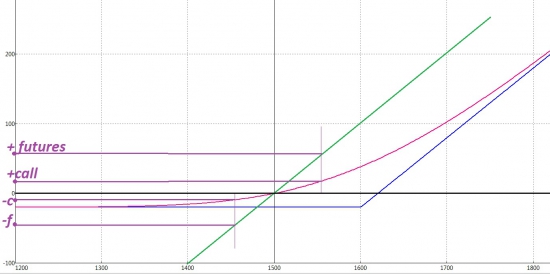

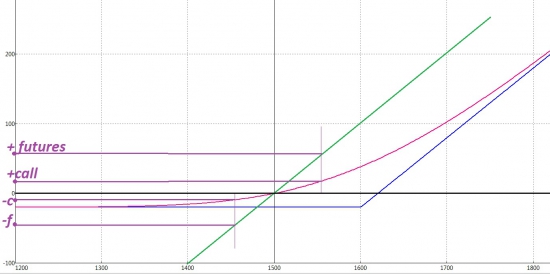

— Да нет, — начал как будто оправдываться я, — правильно ты все объяснил. Просто намешал много на картинке. Я перерисую ее потом.

В перерисованном виде картинка стала такая:

— Так, в общих чертах с торговлей по мгновенным профилям более менее ясно? — спросил я

— Ну пока все без особых премудростей. — пожала плечами Вика

— Премудрости впереди, — уверил Седой, — это все еще модель шарообразной лошади в вакууме. Все процессы линейны, поэтому и кажется просто. Ну будем есть этого слона по частям, да, гном?

— Можно сказать, что три ноги уже съели. Осталось последний столп объяснить: торговлю волатильностью. И в следующий раз начнем жевать более вкусные части.

— Ты только скажи, когда какую часть ты жевать собираешься. Я, может, фотоаппарат принесу. — Седой заржал и на него опять обернулось пол ресторана.

— Значит, волатильность, — начал я, — то есть изменчивость рынка. Или скорость, с которой ходит рынок. Она существует двух типов — фактическая и подразумеваемая.

— А как померить эту скорость?

— До инструментов измерения мы потом дойдем. Пока считай, что это некий показатель, просто измеряемый. Как скорость автомобиля. Да. — обрадовался я удачному сравнению, — фактическая волатильность — это текущая скорость авто. Причем она может быть средняя за час, за день, за две секунды. Ее можно померить и понять.

— Ок, — согласилась Вика, — а что такое подразумеваемая?

— Наша виртуальная машина едет до условного финиша. До экспирации. И подразумеваемая волатильность — это средняя скорость, с которой она доедет от текущего момента до финиша. И рынок пытается ее угадать.

— А ты большой фантазер, гном. Сравнение четкое, — седому тоже понравилась аллегория. — Как угадать среднюю скорость, с которой машина доедет до финиша, а, Викусик?

— Ну, надо посмотреть с какой средней скоростью она ехала до этого? — Предположила Вика

— А за какой период? Ты же не знаешь, может до финиша один километр. А может сто. Это ведь важно?

— Да, а еще ты не знаешь, какой рельеф дороги впереди. Может сплошные светофоры, или наоборот, последние километры до финиша с горы покатимся. — Седой активно развивал тему.

— Так как угадать то? — сдалась Вика.

— Да никак, в общем-то. — выдал Седой. — Гном на картах таро гадает. Один наш знакомый трейдер Никодим — на внутренностях животных. Другой эксперт, Каленкович, он из бороды волосок выдирает и рвет. Четких методов нет. Каждый пророчит, как хочет.

— А если серьезно, все методы мы только что перечислили, — продолжил я, — смотрим на среднюю скорость за тот определенный период времени в прошлом, какой считаем нужным. Смотрим, какая скорость прямо сейчас и какой у нее тренд. Замедляемся или ускоряемся. Пытаемся понять, будут ли на пути светофоры или горки.

— То есть важные новости, которые могут повлиять на рынок, — подсказал Седой.

— Ну да, продолжал я, — есть некая статистика по истории. То есть с определенной долей вероятности ты можешь прикинуть, с какой средней скоростью машина доедет на основании того, как она ездила раньше. Но в реальности это тоже меняющаяся величина.

— Ну хорошо. Допустим я прикинула, а что дальше?

— Значит еще раз: волатильность есть фактическая, или ее еще называют реализованной, и подразумеваемая. Это та, которую закладывают в цены опционов. То есть, по сути, это рыночная догадка о средней скорости машины.

— Так, и как ей торговать то?

— Если ты видишь, что по твоим догадкам, средняя скорость будет 70км/ч, а на рынке все считают что 50 км/ч, то ты покупаешь по рынку за 50, и зарабатываешь, если оказываешься права.

— Не поняла, что нужно покупать? Фьючерс?

— Брр… наверное действительно будет сложновато сразу объяснить. — я в очередной раз понял, как непросто разжевать человеку суть, если он первый раз об этом слышит. — Давай пока усвой следующее: волатильность можно продать и купить через опционные позиции. То есть подразумеваемую волатильность (по английски Implied Volatility или просто IV, АйВи) можно покупать и продавать. Как это сделать на практике — доберемся попозже.

— и если ты все сделала правильно, и угадала какая в итоге получилась реализованная волатильность (Realized Volatility, RV), то — вуаля! Профит! — Седой хлопнул ладонями по столу. — Давайте закругляться на сегодня. Мне больше вискаря нельзя, а без него я тут еще полчаса не протяну.

Мы вышли из ресторана. Было зябко.

Перед тем, как сесть в такси, я спросил у Седого:

— А чо, Леха, при том, что ты на ЛЧИ стартовую сумму в два раза поднял, условия нашего спора «пол процента в день» ведь все равно остаются в силе?

— Куда деваться, гномяшка, уговор дороже денег. Не учел я, что даже при нейтральной веге на перекосе улыбки ГО может жраться по черному. Хотел десяткой баксов выступить, но запродался коллами и теперь двадцаткой приходится. Но ничего. Пока по плану идем. Главное, на вискарик по воскресеньям хватает. Ну, бывай! — и седой, махнув рукой, побрел пешком к себе.

Робот Седого на ЛЧИ: robot_gnom

Глава третья, в которой Вика узнает про мгновенные профили и торговцев волатильностью

-Леха, ты нас избалуешь! Давай уже переходить на более народные места. — мы с Викой чувствовали себя несколько неуютно в ...

— Обещание есть обещание. — развел руками седой. — по-любому мы не тратим на ужин все то, что зарабатывает робот. Так что терпите. Можете терпеть стиснув зубы, мне это выйдет дешевле.

— А где Алиса? — Вика обернулась, ища ее глазами.

— Отправилась в страну чудес. На пару недель. — Седой расплылся в улыбке. — Их головной офис что-то там устраивает в Голландии, так что твои лекции, гном, выйдут для нее в записи.

— Ну, это даже лучше, — сказал я, — мне постоянно кажется, что я ее как будто задерживаю своими рассказами.

— Еще как лучше, — согласился Седой, — карт-бланш на вискарик.

Я жевал салат из утки и рассказывать про опционы было откровенно лень. Спокойная атмосфера и тихая музыка как-то не располагали, но, как сказал Седой — обещание есть обещание, и я продолжил обучение Вики.

— С лагерем тех, кто ждет до экспирации, разобрались. Теперь обратимся к тем, кто истечения срока жизни опциона не ждет.

— А лагерь торговцев волатильностью разворошим сегодня? — Седой, похоже, хотел оценить масштаб академического ужина, прикидывая, как это соотносится с необходимым заказом виски.

— Конечно, дойдем и до них, но давай сначала разделаемся с дельта-трейдерами.

Я взял салфетку и приготовился рисовать.

— Смотри: как мы уже говорили, опцион — это спор. С определенной вероятностью. И вероятность эта изменяется в зависимости от различных условий. Это понятно?

Вика кивнула.

— Мы уже такой сценарий рассматривали: на 1500 мы купили колл со страйком 1600 за 20 пунктов, и рынок вырос до 1530 в тот же день. Вероятность достижения уровня 1600 на экспирацию увеличилась?

— Конечно, — Вика снова закивала, — ведь до 1600 теперь ближе стало.

— Верно. И как мы считали ранее, если дельта у этого опциона была, допустим, 0.3, то его стоимость увеличится на 30*0.3 = 9 пунктов. То есть колл станет стоить 29. И, обратная ситуация, рынок упал до 1470, значит опцион подешевеет примерно до 11 пунктов. (20-9)

— А ты планируешь рассказать, что дельта не линейная? — Седой доел свой стейк, и, заказав третий раз по 100, собрался принять полноценное участие в обучении.

— Планирую. Но, наверное, не сегодня, — я на секунду задумался, — посмотрим. Если получится не перегрузить Викину голову, то расскажу.

Я наконец начал рисовать на салфетке:

— Сейчас я покажу, что называется мгновенным профилем позиции. На рисунке профиль купленного опциона колл на экспирацию. Это мы уже проходили. Зарабатывать покупатель начинает после того, как рынок вырастет выше 1600.

— Но так как до экспирации вероятность изменения рынка как вверх, так и вниз еще есть… ну ка дай сюда, — седой забрал у меня салфетку и ручку, — и, предположим, что мы купили опцион по 20 и можем продать его сразу тоже по 20, и рынок никуда не ушел, то тогда ноль у нас там, где мы сейчас есть. Понятно?

Седой вопросительно посмотрел на Вику, и мне показалось, что в его глазах покачнулся виски, как в строительном уровне.

— Лех, ручку верни, а?.. — Мягко сказал я.

— Э-э! Это чо за сцены из Пикалево ты тут разыгрываешь? — Седой сказал это неожиданно громко, и за соседним столиком обернулись и с осуждением посмотрели на возмутителя спокойствия.

— Просто мне кажется Вика не совсем поняла. — я попытался вернуть себе роль учителя, но, как выяснилось, безуспешно.

— «Не совсем поняла» — это лучше, чем «совсем не поняла». Значит чуть-чуть осталось. Сейчас добьем. Смотри сюда, Викусик. Опцион колл в моменте — это же как фьючерс, только неполноценный. Ущербный. — Седой произнес это медленно, и пристально посмотрел на меня, как будто намекал, что ущербный тут не только фьючерс, — Он не дорожает, как фьючерс, на полную катушку, когда рынок растет, но и быстро не дешевеет, когда рынок падает. Это ясно?

— Угу, — поспешила согласиться Вика.

— Значит и изменения его будут происходить с меньшим наклоном. Вот так:

Седой нарисовал кривую линию на профиле купленного колла.

— У тебя фломастеры других цветов есть, Малевич? — он оторвался от рисования и посмотрел на меня вызывающе, — У меня еще много ярких идей. Текущая цветовая гамма не потянет спектр моих мыслей.

— Неа, — я покачал головой, — только ручка

— Ну, ты сам напросился. — и Седой повернулся к Вике, — Ты, Викусик, как существо женского пола, наверняка разбираешься в выкройках. Значит и в моих схемах разберешься. Короче так, — и Седой нарисовал еще одну прямую, — вот эта черная линия — это как будто зеленая, и она означает профиль покупки фьючерса. Подпишу ее, пожалуй, чтобы не запуталась. А та кривая — это мгновенный профиль твоего купленного колла. Как будто красная.

Я смотрел на это все с унынием. Седой, хоть и говорил правильные вещи, но шансов что Вика все сейчас поймет, было не много.

— Вот видишь, как профиль фьюча круто взбирается вверх и одинаково круто падает? Например, можно представить, что мы упали, или, что мы выросли, — седой не отличался идеальной грамотностью и немедленно сделал ошибку в подписи. — И теперь мы можем посмотреть, сколько мы заработали на фьюче, и сколько заработали на опционе. Это у нас по вертикальной шкале. И как будто фиолетовые линии.

Седой, прикусив язык, стал старательно сверлить ручкой в салфетке точки, показывающие профит в обоих сценариях.

— Ну, как-то так. — Седой откинулся в кресле. — Все вроде кристально понятно теперь. Осталось муху нарисовать, и картина готова. Черная паутина Седого. Год 2013ый. Салфетка, ручка.

Он смотрел на нас своим фирменным задорным взглядом, и видно было, что где-то внутри он хохотал.

— Ну ладно, гном, не обижайся. Никто не собирается отнимать у тебя скипетр опционной гуры. Я ж понимаю, что учитель из меня никудышный.

— Да нет, — начал как будто оправдываться я, — правильно ты все объяснил. Просто намешал много на картинке. Я перерисую ее потом.

В перерисованном виде картинка стала такая:

— Так, в общих чертах с торговлей по мгновенным профилям более менее ясно? — спросил я

— Ну пока все без особых премудростей. — пожала плечами Вика

— Премудрости впереди, — уверил Седой, — это все еще модель шарообразной лошади в вакууме. Все процессы линейны, поэтому и кажется просто. Ну будем есть этого слона по частям, да, гном?

— Можно сказать, что три ноги уже съели. Осталось последний столп объяснить: торговлю волатильностью. И в следующий раз начнем жевать более вкусные части.

— Ты только скажи, когда какую часть ты жевать собираешься. Я, может, фотоаппарат принесу. — Седой заржал и на него опять обернулось пол ресторана.

— Значит, волатильность, — начал я, — то есть изменчивость рынка. Или скорость, с которой ходит рынок. Она существует двух типов — фактическая и подразумеваемая.

— А как померить эту скорость?

— До инструментов измерения мы потом дойдем. Пока считай, что это некий показатель, просто измеряемый. Как скорость автомобиля. Да. — обрадовался я удачному сравнению, — фактическая волатильность — это текущая скорость авто. Причем она может быть средняя за час, за день, за две секунды. Ее можно померить и понять.

— Ок, — согласилась Вика, — а что такое подразумеваемая?

— Наша виртуальная машина едет до условного финиша. До экспирации. И подразумеваемая волатильность — это средняя скорость, с которой она доедет от текущего момента до финиша. И рынок пытается ее угадать.

— А ты большой фантазер, гном. Сравнение четкое, — седому тоже понравилась аллегория. — Как угадать среднюю скорость, с которой машина доедет до финиша, а, Викусик?

— Ну, надо посмотреть с какой средней скоростью она ехала до этого? — Предположила Вика

— А за какой период? Ты же не знаешь, может до финиша один километр. А может сто. Это ведь важно?

— Да, а еще ты не знаешь, какой рельеф дороги впереди. Может сплошные светофоры, или наоборот, последние километры до финиша с горы покатимся. — Седой активно развивал тему.

— Так как угадать то? — сдалась Вика.

— Да никак, в общем-то. — выдал Седой. — Гном на картах таро гадает. Один наш знакомый трейдер Никодим — на внутренностях животных. Другой эксперт, Каленкович, он из бороды волосок выдирает и рвет. Четких методов нет. Каждый пророчит, как хочет.

— А если серьезно, все методы мы только что перечислили, — продолжил я, — смотрим на среднюю скорость за тот определенный период времени в прошлом, какой считаем нужным. Смотрим, какая скорость прямо сейчас и какой у нее тренд. Замедляемся или ускоряемся. Пытаемся понять, будут ли на пути светофоры или горки.

— То есть важные новости, которые могут повлиять на рынок, — подсказал Седой.

— Ну да, продолжал я, — есть некая статистика по истории. То есть с определенной долей вероятности ты можешь прикинуть, с какой средней скоростью машина доедет на основании того, как она ездила раньше. Но в реальности это тоже меняющаяся величина.

— Ну хорошо. Допустим я прикинула, а что дальше?

— Значит еще раз: волатильность есть фактическая, или ее еще называют реализованной, и подразумеваемая. Это та, которую закладывают в цены опционов. То есть, по сути, это рыночная догадка о средней скорости машины.

— Так, и как ей торговать то?

— Если ты видишь, что по твоим догадкам, средняя скорость будет 70км/ч, а на рынке все считают что 50 км/ч, то ты покупаешь по рынку за 50, и зарабатываешь, если оказываешься права.

— Не поняла, что нужно покупать? Фьючерс?

— Брр… наверное действительно будет сложновато сразу объяснить. — я в очередной раз понял, как непросто разжевать человеку суть, если он первый раз об этом слышит. — Давай пока усвой следующее: волатильность можно продать и купить через опционные позиции. То есть подразумеваемую волатильность (по английски Implied Volatility или просто IV, АйВи) можно покупать и продавать. Как это сделать на практике — доберемся попозже.

— и если ты все сделала правильно, и угадала какая в итоге получилась реализованная волатильность (Realized Volatility, RV), то — вуаля! Профит! — Седой хлопнул ладонями по столу. — Давайте закругляться на сегодня. Мне больше вискаря нельзя, а без него я тут еще полчаса не протяну.

Мы вышли из ресторана. Было зябко.

Перед тем, как сесть в такси, я спросил у Седого:

— А чо, Леха, при том, что ты на ЛЧИ стартовую сумму в два раза поднял, условия нашего спора «пол процента в день» ведь все равно остаются в силе?

— Куда деваться, гномяшка, уговор дороже денег. Не учел я, что даже при нейтральной веге на перекосе улыбки ГО может жраться по черному. Хотел десяткой баксов выступить, но запродался коллами и теперь двадцаткой приходится. Но ничего. Пока по плану идем. Главное, на вискарик по воскресеньям хватает. Ну, бывай! — и седой, махнув рукой, побрел пешком к себе.

Робот Седого на ЛЧИ: robot_gnom

А потом, по их признанию, фьючерсный алгоритм зарабатывать перестал (видимо, конкуренты подтянули скорость). И они перетащили свои скоростные технологии на опционы. Где опять же занимались маркет-мейкингом, то есть стоянием узким бид-аск спредом во нескольких центральных страйках каждой серии.

Соответственно, если только что они были крутыми по скорости на фьючах, то в опционных стаканах они, по сути, соревновались на гоночной Феррари с черепахами. Отсюда и нарезка.

Свечку не держал, но подозреваю, что с тех пор опционные маркет-мейкеры только прокачнули свое железо, да и сам Гном, как это постоянно анонсируется, написал своего робота на связке Эксель-Квик, что, очевидно, никаких чудес на виражах с точки зрения скорости не предполагает. Так что сравнение некорректно

Но видимо его характер поменялся.

Скорее про непонимание простых вещей. Для чего популяризируют опционы? Это сложно, можно рисовать красивые цифры дохода, народ будет ошибаться, терять, много мороки с исполнением. И накой?

Вот я о чем. Удачи

опцион — второго порядка. из физики — скорость — производная второго порядка, а УСКОРЕНИЕ — второго порядка.

Никогда не задумывались почему на западе на поставочные активы гораздо популярнее связка опц-спот чем опц-фуч?

последнее для индексов в основном там как и у нас…

PS:… и Седому финиш под глазом бы не помешал((… ну или зуб выбитый!))

По мне наоборот всё очень всё доходчиво для новичков, вообще по мотивам можно книгу по опциям написать )

В общем Гном продолжай плиз и не слушай тех кто не понимает тему )