30 октября 2013, 09:41

Немного про Европу: TARGET2, счета текущих операций, LTRO, eur/usd...

Bampi_Johnson в своем посте про евро и т.п. на смартлабе просил обновить графики по TARGET2, счетам текущих операций и т.п.

TARGET2

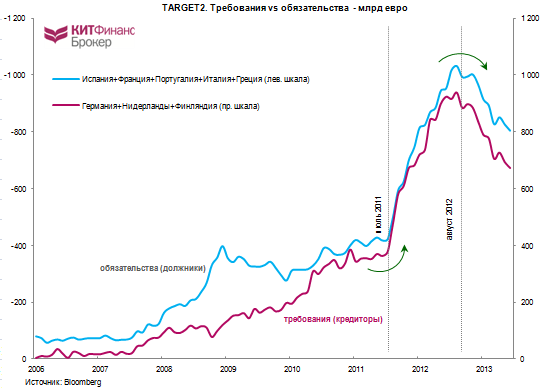

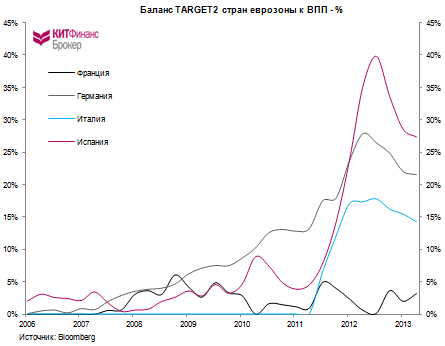

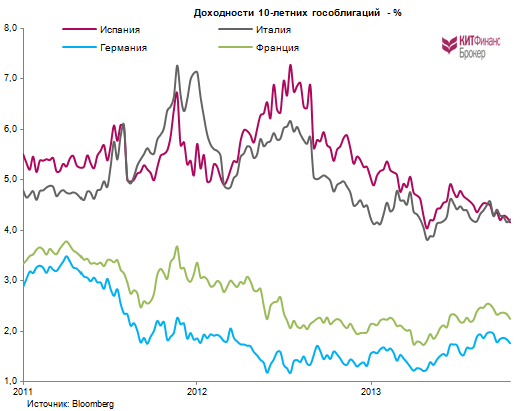

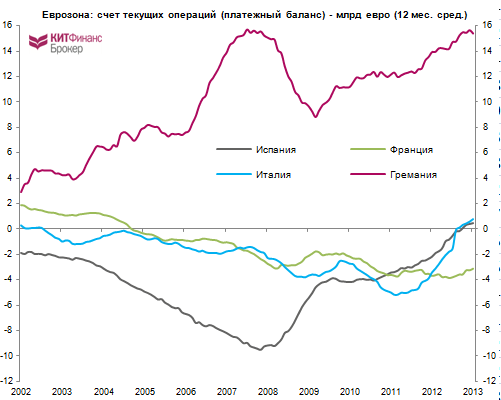

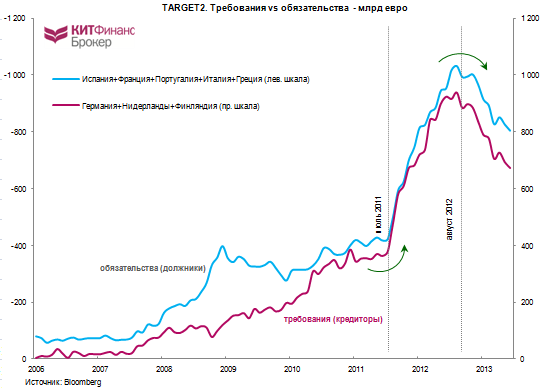

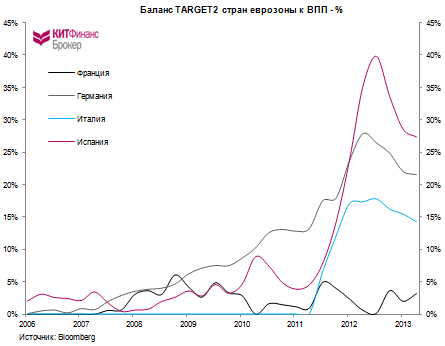

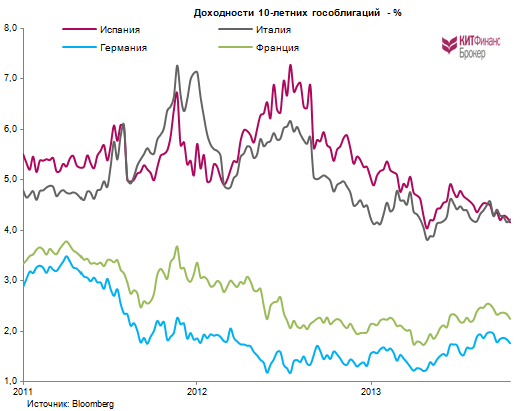

Дисбалансы между европейскими periphery и core countries продолжают сокращаться c июля 2012 года. Фондовые рынки Европы растут с тех же времен, а доходности гособлигаций — падают. Снижение доходностей гособлигаций периферийных стран с 2012 года вызвано не только вербальными интервенциями Драги и псевдозапущеной программе OMT, но и положительной динамикой в счетах текущих операций европейских периферийных стран.

Дисбалансы внутри еврозоны, которые наглядно прослеживаются через изменение баланса европейской межбанковской системы TARGET2, устраняются через выправление счета текущих операций платежного баланса и слабого евро.

*про TARGET2 в моем блоге можно почитать здесь

** Endeavour — Европа: кризис завершен

Жесткие ограничения по дефицитам бюджета, т.н. “austerity measures”, инициатором введения которых была Германия в ответ на кризис, запустили процесс внутренней девальвации в периферийных странах. Страны валютного блока не могут проводить самостоятельную денежно-кредитную политику и в условиях кризиса девальвировать валюту, поэтому им пришлось пойти по пути “девальвации” заработных плат, оптимизации рынка труда и т.п.

Процесс внутренней девальвации при значительном сокращении уровня государственных расходов привел к тому, что импорт резко сократился, а экспорт вырос. Это привело сокращению дефицита счета текущих операций. И это же привело к тому, что зависимость Италии и Испании от внешнего фондирования (особенно со стороны Германии – см. график TARGET2) значительно снизилась – доходности суверенных гособлигаций пошли вниз. Почему? Все достаточно просто. В макроэкономике есть одно важное уравнение, отражающее баланс между частным сектором, государством и внешним миром:

(S — I) = (G — T) + (Ex — Im), где

· S – сбережения частного сектора;

· I – инвестиции частного сектора;

· G – государственные расходы;

· T – налоги;

· Ex – экспорт;

· Im – импорт.

Взаимоотношения страны с внешним миром находит свое отражение в счете текущих операций, где ведется учет по торговому балансу (разность между объемом экспорта и импорта). Когда счет текущих операций выходит в плюс, зависимость от внешнего фондирования просто отпадает (в случае PIIGS — это зависимость от Германии) – дефициты бюджета финансируются за счет внутренних сбережений. Исходя из представленной формулы, по-другому просто и быть не может.

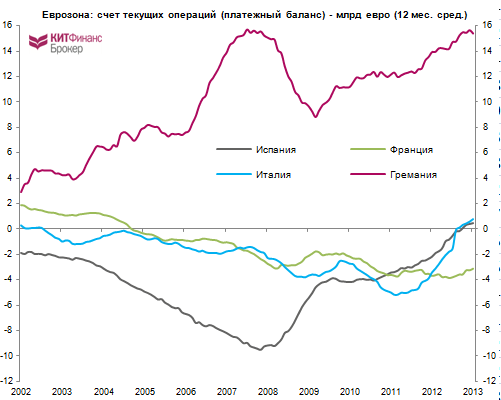

Графики в подтверждение вышесказанного:

Источник: Bloomberg

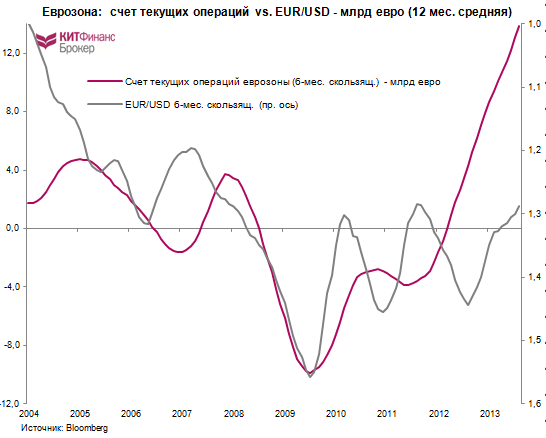

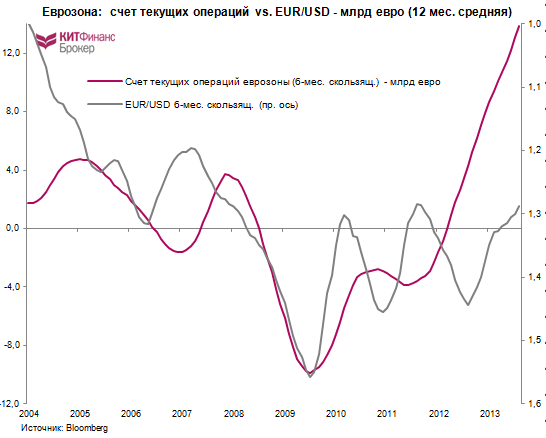

Процесс сокращения дефицита по счету текущих операций в периферийных странах сегодня идет полным ходом:

*обратите внимание на инвертированный график eur/usd по правой шкале.

Банки возвращают кредиты LTRO

На фоне улучшения макроэкономических показателей и спокойствии долгового рынка европейской периферии банки начали досрочно возвращать 3-летние кредиты LTRO, выданные в рамках двух траншей ЕЦБ в конце 2011 и начале 2012 года в объеме 1 трлн. евро.

На сегодняшний день досрочно погасили 35%, или 359 млрд. евро, от всего объема LTRO.

Досрочное погашение кредитов LTRO является главной причиной сокращения баланса ЕЦБ. Напомню, что в условиях сломанного трансмиссионного механизма и рецессии в экономике, коммерческие банки направили деньги от долгосрочных операций рефинансирования не на выдачу новых кредитов реальному сектору, а обратно в ЕЦБ на счета депо (в то время под 0,25%). Таким образом, банки формировали избыточные “неработающие в экономике” резервы, доведя их в марте 2012 года до 800 млрд евро. Огромная масса избыточных резервов прижала ставки денежного рынка близко к нулю – фондирование на межбанковском рынке стало очень дешевым. Это спасло финансовую систему еврозоны от полного коллапса.

Сегодня ситуация на межбанковском рынке полностью нормализовалась, поэтому потребности в таком объеме кредитов LTRO нет. Досрочные выплаты с января 2013 года привели к сокращению объема избыточных резервов ниже уровня в 200 млрд евро (ниже этого рубежа ставки на межбанковском рынке как правило начитают сильнее реагировать на изменение объема избыточных резервов).

Спреды долгового рынка и eur/usd

Здесь представлю основные графики по спредам долгового и денежного рынка как внутри еврозоны, так и между еврозоной и США.

Напоследок, как справедливо отметил Endeavour, главной причиной роста евро в последние месяцы является мощный приток как прямых, так и портфельных инвестиций в Европу на фоне формального окончания рецессии в еврозоне и no tapering со стороны ФРС.

По мне, так евро против доллара сегодня дорог.

Дмитрий Шагардин

КИТ Финанс Брокер

КИТ Финанс Европа

TARGET2

Дисбалансы между европейскими periphery и core countries продолжают сокращаться c июля 2012 года. Фондовые рынки Европы растут с тех же времен, а доходности гособлигаций — падают. Снижение доходностей гособлигаций периферийных стран с 2012 года вызвано не только вербальными интервенциями Драги и псевдозапущеной программе OMT, но и положительной динамикой в счетах текущих операций европейских периферийных стран.

Дисбалансы внутри еврозоны, которые наглядно прослеживаются через изменение баланса европейской межбанковской системы TARGET2, устраняются через выправление счета текущих операций платежного баланса и слабого евро.

*про TARGET2 в моем блоге можно почитать здесь

** Endeavour — Европа: кризис завершен

Жесткие ограничения по дефицитам бюджета, т.н. “austerity measures”, инициатором введения которых была Германия в ответ на кризис, запустили процесс внутренней девальвации в периферийных странах. Страны валютного блока не могут проводить самостоятельную денежно-кредитную политику и в условиях кризиса девальвировать валюту, поэтому им пришлось пойти по пути “девальвации” заработных плат, оптимизации рынка труда и т.п.

Процесс внутренней девальвации при значительном сокращении уровня государственных расходов привел к тому, что импорт резко сократился, а экспорт вырос. Это привело сокращению дефицита счета текущих операций. И это же привело к тому, что зависимость Италии и Испании от внешнего фондирования (особенно со стороны Германии – см. график TARGET2) значительно снизилась – доходности суверенных гособлигаций пошли вниз. Почему? Все достаточно просто. В макроэкономике есть одно важное уравнение, отражающее баланс между частным сектором, государством и внешним миром:

(S — I) = (G — T) + (Ex — Im), где

· S – сбережения частного сектора;

· I – инвестиции частного сектора;

· G – государственные расходы;

· T – налоги;

· Ex – экспорт;

· Im – импорт.

Взаимоотношения страны с внешним миром находит свое отражение в счете текущих операций, где ведется учет по торговому балансу (разность между объемом экспорта и импорта). Когда счет текущих операций выходит в плюс, зависимость от внешнего фондирования просто отпадает (в случае PIIGS — это зависимость от Германии) – дефициты бюджета финансируются за счет внутренних сбережений. Исходя из представленной формулы, по-другому просто и быть не может.

Графики в подтверждение вышесказанного:

Источник: Bloomberg

Процесс сокращения дефицита по счету текущих операций в периферийных странах сегодня идет полным ходом:

*обратите внимание на инвертированный график eur/usd по правой шкале.

Банки возвращают кредиты LTRO

На фоне улучшения макроэкономических показателей и спокойствии долгового рынка европейской периферии банки начали досрочно возвращать 3-летние кредиты LTRO, выданные в рамках двух траншей ЕЦБ в конце 2011 и начале 2012 года в объеме 1 трлн. евро.

На сегодняшний день досрочно погасили 35%, или 359 млрд. евро, от всего объема LTRO.

Досрочное погашение кредитов LTRO является главной причиной сокращения баланса ЕЦБ. Напомню, что в условиях сломанного трансмиссионного механизма и рецессии в экономике, коммерческие банки направили деньги от долгосрочных операций рефинансирования не на выдачу новых кредитов реальному сектору, а обратно в ЕЦБ на счета депо (в то время под 0,25%). Таким образом, банки формировали избыточные “неработающие в экономике” резервы, доведя их в марте 2012 года до 800 млрд евро. Огромная масса избыточных резервов прижала ставки денежного рынка близко к нулю – фондирование на межбанковском рынке стало очень дешевым. Это спасло финансовую систему еврозоны от полного коллапса.

Сегодня ситуация на межбанковском рынке полностью нормализовалась, поэтому потребности в таком объеме кредитов LTRO нет. Досрочные выплаты с января 2013 года привели к сокращению объема избыточных резервов ниже уровня в 200 млрд евро (ниже этого рубежа ставки на межбанковском рынке как правило начитают сильнее реагировать на изменение объема избыточных резервов).

Спреды долгового рынка и eur/usd

Здесь представлю основные графики по спредам долгового и денежного рынка как внутри еврозоны, так и между еврозоной и США.

Напоследок, как справедливо отметил Endeavour, главной причиной роста евро в последние месяцы является мощный приток как прямых, так и портфельных инвестиций в Европу на фоне формального окончания рецессии в еврозоне и no tapering со стороны ФРС.

По мне, так евро против доллара сегодня дорог.

Дмитрий Шагардин

КИТ Финанс Брокер

КИТ Финанс Европа

Ну и от себя) Поздравляю с Днем Рождения) Желаю здоровья крпкого, успехов во всех начинаниях и счастья)