15 мая 2014, 09:19

Покрытый кол опцион - все работает как и 2 года назад (2)

Продолжаю перепост цикл по покрытым опционам.

Посты были еще опубликованы в 2012 и своей актуальности не потяряли.

Итак, кому интересно читайте вторую порцию. (первая была вчера здесь)

я просто пока делюсь здесь тем, чем пользуюсь сам долго и успешно. Я покажу то как я считаю и что применяю. Пишу только в том объеме, который считаю нужным изложить для широкой публики. Сразу скажу — всех секретов не дам, но думающие через какое-то время догонят сами. Остальным за… нет не за деньги — возможно за долю.

Если есть вопросы ко мне, добро пожаловать в личку, я отвечаю каждому.

Итак, у нас покрытый кол опцион:

— мы покупаем акции

— продаем контракт с правом на покупку наших акций по оговоренной цене (strike price — страйк цена)

— конракт мы продаем НЕ бессрочный, а ограниченный во времени ( в нашем случае это чаще всего 1 месяц) с указанием определенной даты его окончания (expiration date — дата экспирации)

— получаем премию на счет, как и страховая компания получает плату за проданную страховку. (option premium).

Типы опционов (контрактов)

Колл (Call) — контракт на право купить 100 определенных акций

Пут (Put) - контракт на право продать 100 определенных акций

Покрытая продажа колл опциона — мы продаем Call опцион

Страйк цена — это не цена, по которой торгуются акции на данный момент, это цена по которой мы готовы продать свои акции.

В зависимости от того, где находится текущая цена по отношению к страйк-цене различают:

At-the-money (ATM): страйк цена ($30) = текущая цена ($30), т.е. на уровне страйка

Out-of-the-money (OTM): страйк цена ($30) > текущей цены ($28), т.е. ниже страйка

In-the the-money (ITM): страйк цена ($30) < текущей цены ($32), т.е. выше страйка

Премия, которую мы можем получить, как и котировки на акции величина непостоянная и будет разной в зависимости от ситуации (ITM, ATM, OTM). Для нашего примера выше предположим, что текущая цена $32, мы выбрали страйк $30 и нам дают премию $3 (это ситуация ITM). В данном случае в премии сидит две составляющих: Intrinsic (внутренняя составляющая) и Time (временная составляющая).

Таким образом, intrinsic составляющая — это расстояние от цены страйка до текущей цены(32-30=2), а time составляющея — это разница между полной премией и intrinsic (3-2=1), ну или то что выше текущей цены.

Понятно, что если страйк меньше текущей цены, то intrinsic имеет место быть. Если же Страйк равен или выше текущей цены, то остается только time составляющая. Например, как в примере ниже:

если мы предположим, что текущая цена $32, а мы продаем опцион (контракт) с ценой страйка $32 и премией $0.8, то вся премия и является time составляющей. Эта ситуация ATM. При OTM также есть только time составляющая.

ATM и OTM - вся премия является time составляющей и только ITM содержит в себе еще intrinsic

Все.

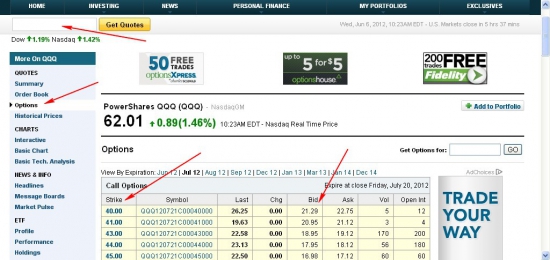

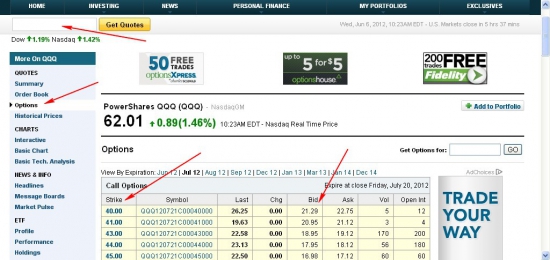

Найти страйки для каждой акции можно на http://finance.yahoo.com

Следующий пост будет посвящен принципам отбора акций по фундаменталу и технике.

Зачем нам фундаментальный анализ? Что бы оценить финансовое здоровье компании через исследование ее дохода, объема продаж, активов и т.д. Существует достаточное количество различных показателей и коэффицентов (соотношение одного показателя к другому), самые известные и оцениваемые

PE Ratio = Цена акции/Годовой доход

PEG Ratio = PE Ratio/Рост доходов

И т.д. в том числе различные их производные.

Я не стану здесь вдаваться в подробности всех показателей, все это можно найти в свободном доступе и почитать на досуге. Скажу, что для данной стратегии можно обойтись малой кровью и воспользовать платными или бесплатными (если найдете) рассылками более-менее именитых аналитических агенств. А из того, что они анализируют, уже доанализировать самим и выбрать брилианты. Почему я говорю об иминитых, потому что как бы мы к ним не относились, но если они повышают рейтинг компании, компания растет в моменте, если понижают, то мы видим западание. Другой вопрос сбудется ли их прогноз…, но у нас всегда будут покупатели опциона.

С другой стороны можно организовать поиск акций по критериям (дивиденты, доходность, кэш-флоу и тд.) У меня таких критериев не более 10 и по ним еженедельно выскакивает 40-60 акций, из которых можно дальше выбрать «свои».

Этот выбор «своих» уже осуществляется с помощью технического анализа, который как говориться ничего не гарантирует, но представление об акции формирует. J Главная задача и фундаментального и тех.анализа состоит в том, чтобы найти более спокойные акции, не слишком волантильные, без особых сюрпризов за предыдущий год и находящиеся в начале или в уже в продолжение восходящяго тренда.

Графики могут предоставляться брокером, но с этой задачей может легко справляется бесплатный ресурс stockcharts.com

Индикаторов у меня всего четыре – средние, MACD гистограмма, стохастик и объемы. Я не использую тех анализ для определения точек входа, он нужен что бы определиться кроме прочего входить в сделку или нет, и так же кроме прочего выходить ли из нее.

Я не буду расписывать в деталях как именно выбирать и что, а так же как понять в каком мы тренде. На просторах околорыночных существует множество специалистов, которые за деньги (или даже бесплатно) вам расскажут о методах определения тренда и его силе .

Повторю еще раз – отбор акций имеет очень важное значение для данной стратегии. Хватать абы-что и потом напрягаться, чтобы выйти без потерь – сомнительное удовольствие.

И немного о том, почему я использую данную систему: меня устраивает профит, который я получаю ежемесячно; мне нравиться, что получать деньги на счет сразу; люблю просматривать компании, отбирать лучшие для себя и с помощью стратегий по выходу эффективно контролировать и прибыль и убыток; у меня всегда есть запас прочности на случай падения акций, что позволяет мне сохранять прибыль; я покупаю акции и мне нравиться обладать ими, использовать их в качестве актива, неоднократно продавать и покупать под них опционы, получать дивиденды.

Отмечу отдельно: МОЯ «…ПОЗИЦИЯ КРАЙНЕ ВРЕДНА ДЛЯ ВАШЕГО ЗДОРОВЬЯ И ВАШЕГО БЛАГОСОСТОЯНИЯ — НЕ ДЕЛАЙТЕ ТАК, КАК ЭТО ДЕЛАЮ Я», потому что на вас давит груз от прочитанных прежде книг, статей от «опцион-гуру» и отсутвует желание (а может уже и возможность) рассмотреть даже в ваших аргументах-комментах, перепечатанных из учебников, нюансы. Благодаря этим нюансам я имею возможность зарабатывать на безграничной толпе желающих выудить крупную рыбу. («Думайте иначе» С.Джобс …)

В следующей записи расскажу об акциях, которые не попадают в список выбора.

PS все что ниже написано не имеет отношения непосредственно к опционам, это больше для покупателей книги

Здесь на Смарт-лабе была платная реклама моей книжечки (имеено книжечки, потому как маленькая) Жививи на Дивиденды (подробнее). Специально для покупателей с этого ресурса (для той самой тройки не жадных, которые от сердца оторвали почти 400 рублей :) , я проведу часовую конференцию.

Во-первых, отвечу на вопросы, которые у вас возникли при прочтении книги.

И во-вторых, в виде БОНУСА дам основные элементы стратегии, по которой зарабатываю по 200-300% в год на небольших деньгах (до 10000 долларов). Стратегия основана на покупке акций на американских площадках на период 1-1.5 года. Этот бонус в книге не изложен.

Общение будет происходить через скайп.

Ставьте плюсики и записывайтесь через личку или оставьте сообщение через ФОРМУ. В свою очередь через личный кабинет или по почте вы получите в понедельник 19 мая информацию о группе в скайпе.

Время проведения среда 21 мая 19ч по мск.

Посты были еще опубликованы в 2012 и своей актуальности не потяряли.

Итак, кому интересно читайте вторую порцию. (первая была вчера здесь)

Цикл постов о стратегии «Покрытый Опцион» — низкий риск, доходность 3-5%/мес.

Итак, прежде чем продолжить небольшое лирическое отступление:я просто пока делюсь здесь тем, чем пользуюсь сам долго и успешно. Я покажу то как я считаю и что применяю. Пишу только в том объеме, который считаю нужным изложить для широкой публики. Сразу скажу — всех секретов не дам, но думающие через какое-то время догонят сами. Остальным за… нет не за деньги — возможно за долю.

Если есть вопросы ко мне, добро пожаловать в личку, я отвечаю каждому.

Итак, у нас покрытый кол опцион:

— мы покупаем акции

— продаем контракт с правом на покупку наших акций по оговоренной цене (strike price — страйк цена)

— конракт мы продаем НЕ бессрочный, а ограниченный во времени ( в нашем случае это чаще всего 1 месяц) с указанием определенной даты его окончания (expiration date — дата экспирации)

— получаем премию на счет, как и страховая компания получает плату за проданную страховку. (option premium).

Типы опционов (контрактов)

Колл (Call) — контракт на право купить 100 определенных акций

Пут (Put) - контракт на право продать 100 определенных акций

Покрытая продажа колл опциона — мы продаем Call опцион

Страйк цена — это не цена, по которой торгуются акции на данный момент, это цена по которой мы готовы продать свои акции.

В зависимости от того, где находится текущая цена по отношению к страйк-цене различают:

At-the-money (ATM): страйк цена ($30) = текущая цена ($30), т.е. на уровне страйка

Out-of-the-money (OTM): страйк цена ($30) > текущей цены ($28), т.е. ниже страйка

In-the the-money (ITM): страйк цена ($30) < текущей цены ($32), т.е. выше страйка

Премия, которую мы можем получить, как и котировки на акции величина непостоянная и будет разной в зависимости от ситуации (ITM, ATM, OTM). Для нашего примера выше предположим, что текущая цена $32, мы выбрали страйк $30 и нам дают премию $3 (это ситуация ITM). В данном случае в премии сидит две составляющих: Intrinsic (внутренняя составляющая) и Time (временная составляющая).

Таким образом, intrinsic составляющая — это расстояние от цены страйка до текущей цены(32-30=2), а time составляющея — это разница между полной премией и intrinsic (3-2=1), ну или то что выше текущей цены.

Понятно, что если страйк меньше текущей цены, то intrinsic имеет место быть. Если же Страйк равен или выше текущей цены, то остается только time составляющая. Например, как в примере ниже:

если мы предположим, что текущая цена $32, а мы продаем опцион (контракт) с ценой страйка $32 и премией $0.8, то вся премия и является time составляющей. Эта ситуация ATM. При OTM также есть только time составляющая.

ATM и OTM - вся премия является time составляющей и только ITM содержит в себе еще intrinsic

Все.

Найти страйки для каждой акции можно на http://finance.yahoo.com

Следующий пост будет посвящен принципам отбора акций по фундаменталу и технике.

Зачем нам фундаментальный анализ? Что бы оценить финансовое здоровье компании через исследование ее дохода, объема продаж, активов и т.д. Существует достаточное количество различных показателей и коэффицентов (соотношение одного показателя к другому), самые известные и оцениваемые

PE Ratio = Цена акции/Годовой доход

PEG Ratio = PE Ratio/Рост доходов

И т.д. в том числе различные их производные.

Я не стану здесь вдаваться в подробности всех показателей, все это можно найти в свободном доступе и почитать на досуге. Скажу, что для данной стратегии можно обойтись малой кровью и воспользовать платными или бесплатными (если найдете) рассылками более-менее именитых аналитических агенств. А из того, что они анализируют, уже доанализировать самим и выбрать брилианты. Почему я говорю об иминитых, потому что как бы мы к ним не относились, но если они повышают рейтинг компании, компания растет в моменте, если понижают, то мы видим западание. Другой вопрос сбудется ли их прогноз…, но у нас всегда будут покупатели опциона.

С другой стороны можно организовать поиск акций по критериям (дивиденты, доходность, кэш-флоу и тд.) У меня таких критериев не более 10 и по ним еженедельно выскакивает 40-60 акций, из которых можно дальше выбрать «свои».

Этот выбор «своих» уже осуществляется с помощью технического анализа, который как говориться ничего не гарантирует, но представление об акции формирует. J Главная задача и фундаментального и тех.анализа состоит в том, чтобы найти более спокойные акции, не слишком волантильные, без особых сюрпризов за предыдущий год и находящиеся в начале или в уже в продолжение восходящяго тренда.

Графики могут предоставляться брокером, но с этой задачей может легко справляется бесплатный ресурс stockcharts.com

Индикаторов у меня всего четыре – средние, MACD гистограмма, стохастик и объемы. Я не использую тех анализ для определения точек входа, он нужен что бы определиться кроме прочего входить в сделку или нет, и так же кроме прочего выходить ли из нее.

Я не буду расписывать в деталях как именно выбирать и что, а так же как понять в каком мы тренде. На просторах околорыночных существует множество специалистов, которые за деньги (или даже бесплатно) вам расскажут о методах определения тренда и его силе .

Повторю еще раз – отбор акций имеет очень важное значение для данной стратегии. Хватать абы-что и потом напрягаться, чтобы выйти без потерь – сомнительное удовольствие.

И немного о том, почему я использую данную систему: меня устраивает профит, который я получаю ежемесячно; мне нравиться, что получать деньги на счет сразу; люблю просматривать компании, отбирать лучшие для себя и с помощью стратегий по выходу эффективно контролировать и прибыль и убыток; у меня всегда есть запас прочности на случай падения акций, что позволяет мне сохранять прибыль; я покупаю акции и мне нравиться обладать ими, использовать их в качестве актива, неоднократно продавать и покупать под них опционы, получать дивиденды.

Отмечу отдельно: МОЯ «…ПОЗИЦИЯ КРАЙНЕ ВРЕДНА ДЛЯ ВАШЕГО ЗДОРОВЬЯ И ВАШЕГО БЛАГОСОСТОЯНИЯ — НЕ ДЕЛАЙТЕ ТАК, КАК ЭТО ДЕЛАЮ Я», потому что на вас давит груз от прочитанных прежде книг, статей от «опцион-гуру» и отсутвует желание (а может уже и возможность) рассмотреть даже в ваших аргументах-комментах, перепечатанных из учебников, нюансы. Благодаря этим нюансам я имею возможность зарабатывать на безграничной толпе желающих выудить крупную рыбу. («Думайте иначе» С.Джобс …)

В следующей записи расскажу об акциях, которые не попадают в список выбора.

PS все что ниже написано не имеет отношения непосредственно к опционам, это больше для покупателей книги

Здесь на Смарт-лабе была платная реклама моей книжечки (имеено книжечки, потому как маленькая) Жививи на Дивиденды (подробнее). Специально для покупателей с этого ресурса (для той самой тройки не жадных, которые от сердца оторвали почти 400 рублей :) , я проведу часовую конференцию.

Во-первых, отвечу на вопросы, которые у вас возникли при прочтении книги.

И во-вторых, в виде БОНУСА дам основные элементы стратегии, по которой зарабатываю по 200-300% в год на небольших деньгах (до 10000 долларов). Стратегия основана на покупке акций на американских площадках на период 1-1.5 года. Этот бонус в книге не изложен.

Общение будет происходить через скайп.

Ставьте плюсики и записывайтесь через личку или оставьте сообщение через ФОРМУ. В свою очередь через личный кабинет или по почте вы получите в понедельник 19 мая информацию о группе в скайпе.

Время проведения среда 21 мая 19ч по мск.

Эта стратегия отстает от SnP500:

finance.yahoo.com/q/bc?t=my&s=%5EBXM&l=on&z=l&q=l&c=&ql=1&c=%5EGSPC

www.cboe.com/images/CBOEBlogs/bxm1.jpg?iact=rc&uact=3&dur=1025&page=1&start=0&ndsp=16&ved=0CFwQMygKMAo#ActualImage

В Large/Mid cap про 3-5% в месяц можно смело забыть.

Это только на помойках с высокой волой.