17 июня 2014, 17:27

Денежный вторник: 17 июня 2014 (текст и графики)

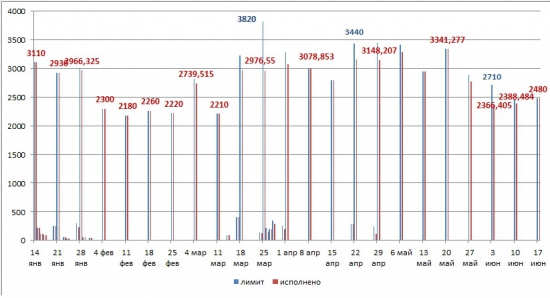

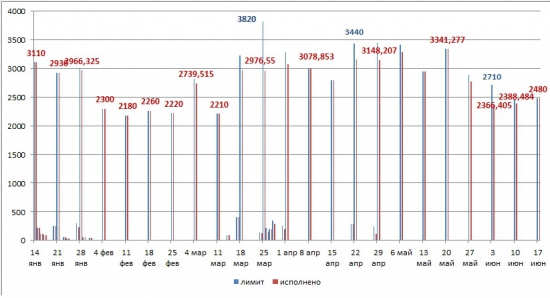

В июне привлечение участниками денежных средств на недельном РЕПО от ЦБР незначительно увеличивается с 2,366 трлн. до 2480 трлн. Однако, относительно предлагаемого лимита ситуация несколько иная, если в начале месяца «свободными» после аукциона было порядка 340 млрд., на прошлой неделе уже 71,5, а сегодня лимит был «выбран» целиком — даже был «переспрос» в 90 млрд.

Сальдо операций ЦБР по ликвидности на сегодняшнюю дату (относительно предыдущей) увеличило свою отрицательную составляющую на 177 млрд.

При том, что есть некоторый дефицит ликвидности, в целом, ситуация лучше «прогнозного сценария».

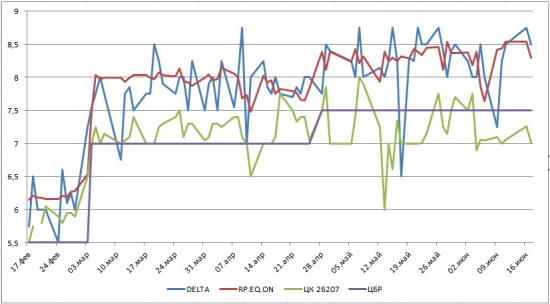

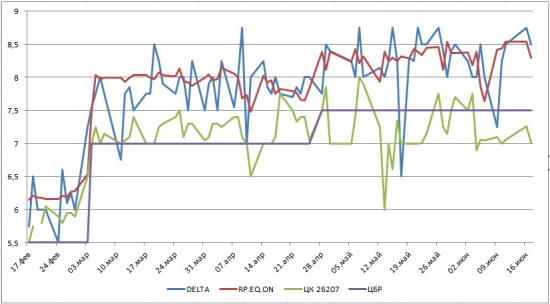

Динамика ставок на мой взгляд вполне адекватная, поскольку индикатив сделок приходится в 1%-м диапазоне от ключевой ставки (5,5%-затем 7% и сейчас 7,5%). Конечно, я замечу, что при трансмиссия ликвидности — ставки имеют и больший диапазон. Однако, «неадекватного» роста ставок (и как следствие кризиса ликвидности) пока нет.

Ставки рынка МБК DELTA достаточно близки к RP.EQ.ON (междилерка акции овернайт), но в принципе, тоже самое можно сказать и про «бондовый овер». Некоторый «арбитраж» ставок, можно заметить между ликвидной ОФЗ 26207 и индикативным РЕПО. Что является следствием пониженного риска на контрагента.

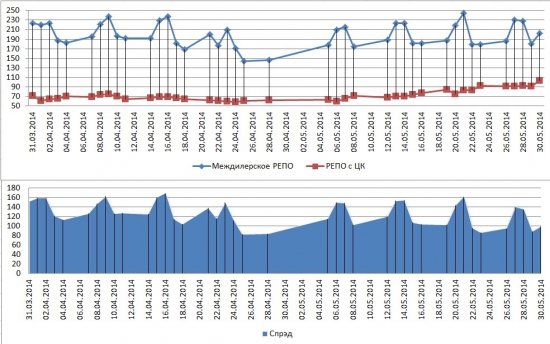

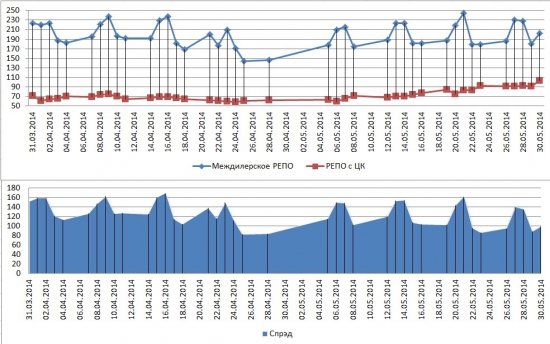

Если сравнивать междилерское РЕПО и РЕПО с ЦК, то заметна тенденция к росту (о чем Биржа не устает нам напоминать). В мае спрэд между объемами этих рынков начал сокращаться в пользу ЦК. При этом общий объем операций в этих секторах РЕПО несколько вырос относительно апреля — с 5,2 трлн. к 5,3 трлн. Изменение, конечно, не столь значительно — но повышение — все лучше, чем сокращение операций и «отмирание» трансмиссионного механизма.

http://smoketrader.ru/index.php/denezhnyj-rynok/194-mmarket170614

Пы Сы… «во избежание… и предусматривая..» — комментить могут только «френды»...

Сальдо операций ЦБР по ликвидности на сегодняшнюю дату (относительно предыдущей) увеличило свою отрицательную составляющую на 177 млрд.

При том, что есть некоторый дефицит ликвидности, в целом, ситуация лучше «прогнозного сценария».

Динамика ставок на мой взгляд вполне адекватная, поскольку индикатив сделок приходится в 1%-м диапазоне от ключевой ставки (5,5%-затем 7% и сейчас 7,5%). Конечно, я замечу, что при трансмиссия ликвидности — ставки имеют и больший диапазон. Однако, «неадекватного» роста ставок (и как следствие кризиса ликвидности) пока нет.

Ставки рынка МБК DELTA достаточно близки к RP.EQ.ON (междилерка акции овернайт), но в принципе, тоже самое можно сказать и про «бондовый овер». Некоторый «арбитраж» ставок, можно заметить между ликвидной ОФЗ 26207 и индикативным РЕПО. Что является следствием пониженного риска на контрагента.

Если сравнивать междилерское РЕПО и РЕПО с ЦК, то заметна тенденция к росту (о чем Биржа не устает нам напоминать). В мае спрэд между объемами этих рынков начал сокращаться в пользу ЦК. При этом общий объем операций в этих секторах РЕПО несколько вырос относительно апреля — с 5,2 трлн. к 5,3 трлн. Изменение, конечно, не столь значительно — но повышение — все лучше, чем сокращение операций и «отмирание» трансмиссионного механизма.

http://smoketrader.ru/index.php/denezhnyj-rynok/194-mmarket170614

Пы Сы… «во избежание… и предусматривая..» — комментить могут только «френды»...

P.S. Может у Вас где-то есть пост с пояснением для чайников в чём разница между репо с ЦК и междилерским, а также какую ситуацию на рынке РЕПО можно считать критической, а какую позитивной.