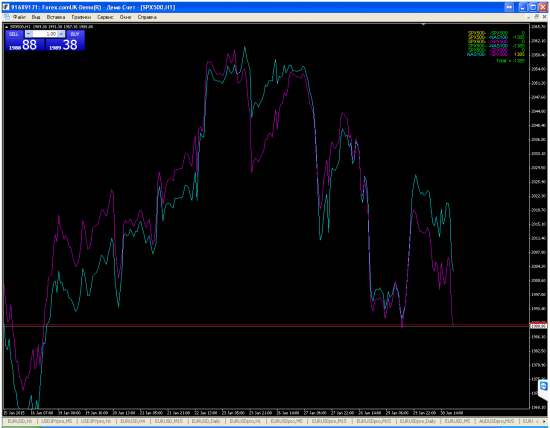

Спред NasdaQ vs SP500

Торгует ли кто-то?

Есть ли опыт?

Обсуждение приветствуется.

Нашел:

"Индекс против индекса. Торговля на спрэде QQQQ/SPY

Анализ относительной силы главных фондовых индексов может помочь вам определять текущее состояние рынка и использовать торговые сценарии в потенциальных точках разворота.

Во время бычьих рынков деньги перетекают в ориентированные на рост акции, ибо инвесторы пытаются заработать на компаниях, имеющих потенциал расширения в благоприятной экономической среде.

Когда экономическая картина ухудшается, инвесторы забирают деньги из акций роста и перемещают их в так называемые «защищенные акции» – те компании, которые предлагают те товары и услуги, которые потребители стремятся покупать, несмотря на слабую экономику, и которые часто выплачивают дивиденды. Эти акции не обязательно повышаются в слабой среде, но они имеют тенденцию падать меньше, чем компании, ориентированные на рост.

Сравнение акций роста и защищенных акций – один из способов охарактеризовать среду и тренд общего рынка: когда акции роста опережают защищенные акции, перспектива общего рынка хороша. Если на первое место выходят защищенные акции, перспектива негативна.

Расчет относительной силы двух наиболее популярных биржевых фондов (exchange traded funds, ETF) – следящих акций индекса Nasdaq 100 (QQQQ) и депозитарных расписок S&P 500 (SPY) – позволяет вам измерять общий тренд фондового рынка и готовить сделки на колебаниях в такт с этим трендом. Сценарий, описанный здесь, использует концепцию входа, основанную на работе Ричарда Уикоффа (Richard Wyckoff), аналитика и просветителя фондового рынка, работавшего в 30-е годы.

Относительная сила представляет собой сравнение результатов одного рынка с результатами другого. Простым способом расчета относительной силы является вычисление коэффициента, отражающего отношение между двумя рынками.

Рисунок 1 показывает деление цены QQQQ на цену SPY. График демонстрирует, как имело тенденцию двигаться это отношение: в четвертом квартале 2004 года отношение находилось в восходящем тренде, а в течение первой части 2005 года оно было в нисходящем тренде.

Что говорит нам тренд отношения QQQQ/SPY? Чтобы помочь ответить на этот вопрос, разобьем компоненты этих двух ETF. Таблица 1 показывает лучшие 10 холдингов и отраслевых групп, входящих в S&P 500. S&P 500 содержит большой процент защищенных акций, то есть акций тех компаний, которые имеют тенденцию сохранять стабильность, когда экономика и фондовый рынок слабы. Отрасли, которые производят и предоставляют продукты и услуги, которые нужны потребителям даже тогда, когда экономика движется в сторону спада, включают финансовые услуги, здравоохранение, потребительские товары и коммунальные услуги. Эти четыре группы составляют до 45% S&P 500.

В Таблице 2 перечислены 10 крупнейших холдингов и отраслевых групп NASDAQ 100. В отличие от S&P 500, NASDAQ 100 не содержит финансовых акций, а здравоохранение и потребительские товары составляют менее 4% этого индекса. А вот информационные технологии, аппаратное и программное обеспечение для компьютеров и компьютерные услуги образуют более 55% этого индекса.

С учетом этого состава, NASDAQ 100 должен опережать S&P 500, когда экономическая перспектива благоприятна, и средства перетекают в технические компании, ориентированные на рост. Если картина экономики/фондового рынка негативна, индекс NASDAQ 100 должен падать быстрее S&P 500, ибо средства перетекают из компаний роста в защищенные акции S&P 500.

Рыночная пословица, гласящая, что «прилив поднимает все корабли», играет центральную роль в этой концепции. Если NASDAQ 100 идет вверх, а S&P отстает, значит S&P будет догонять. Однако если NASDAQ направляется вниз, S&P 500 не будет далеко позади, что создает возможность для трейдеров на колебаниях фьючерсами SPY и S&P.

Использование моментума для определения тренда QQQQ/SPYНайти способ определения условий восходящего и нисходящего тренда всегда задача непростая. Простейшая техника заключается в использовании скользящей средней: если отношение QQQQ/SPY закрывается выше скользящей средней, значит тренд восходящий, а если отношение закрывается ниже скользящей средней, значит тренд направлен вниз.

Проблема с этим подходом заключается в выборе периода скользящей средней. Слишком короткая скользящая средняя приведет ко многим ложным сигналам; слишком длинная скользящая средняя увеличит время отставания между изменением направления отношения и сигналом пересечения отношение/скользящая средняя.

Другой подход заключается в определении тренда, используя расчет моментума – в данном случае 14-барного индекса относительной силы (RSI). Восходящий моментум указывает на восходящий тренд, а нисходящий моментум означает падающий рынок. Хотя есть некоторая проблема с выбором подходящих уровней для определения моментума как отрицательного или положительного, моментум ведет себя по-разному во время повышающихся трендов и падающих трендов. Это поведение дает основу для создания правил определения тренда. (Более подробную информацию об RSI см. в статье «Ключевые концепции и определения» на стр. 92).

Во время восходящего тренда значения индикатора моментума смещаются вверх – минимумы и максимумы индикатора выше, чем они были бы во время периода, когда цена движется вбок. Индикатор не достигает типичного уровня перепроданности, пока восходящий тренд не закрепится, следуя противотрендовому движению. Аналогичным образом, во время нисходящего тренда значения индикатора моментума смещаются вниз, и индикатор не может достичь типичных уровней перекупленности в течение ралли против тренда.

Это требует корректировки уровней перепроданности и перекупленности индикатора моментума для каждого трендового периода соответственно. Рисунок 2 (стр. 27) показывает дневные бары QQQQ с 14-барным RSI. RSI имеет две горизонтальные линии – 60 и 40. На протяжении восходящего тренда с августа 2003 года по январь 2004 года RSI достигал пика выше 60, а основания на 40 или выше. Затем, в феврале-марте 2004, года рынок начал поворачивать вниз. Сначала RSI не падал ниже 40, но когда рынок начал резко расти в начале февраля, он указал пик значительно ниже 60. Наконец, в начале марта RSI закрылся ниже 40.

Значения 40 и 60 будут ключевыми порогами RSI в данном анализе. Во время восходящего тренда пиковые значения должны быть выше 60, а значения минимумов должны оказываться выше уровня перепроданности 40. Если тренд направлен вниз, RSI будет стремиться достигать пика вблизи 60, а минимумы делать ниже 40. Если RSI начинает колебаться между 60 и 40, рынок движется в торговом диапазоне.

Рисунок 3 показывает отношение QQQQ/SPY с RSI. Он содержит пример того, как RSI указывает то на бычий, то на медвежий моментум. В начале декабря 2004 года RSI достигал пика значительно выше 60 и даже выше 70 (точка А). А когда отношение начало двигаться вниз, RSI упал ниже 50, но повернул вверх с уровня выше 40 дважды (точки B и C). В точке D RSI закрылся ниже 40, указывая, что отношение перешло уже в медвежий тренд. (Имело место предупреждение, что отношение поворачивает в медвежью сторону, когда RSI закрылся ниже повышающейся линии тренда, соединяющей точки B и C, за день до того, как RSI закрылся ниже 40.)

Рисунок 4 показывает пример того, как RSI указывает нисходящий тренд отношения QQQQ/SPY и затем изменяется, указывая бычий тренд. В точке A RSI находится ниже 40, указывая на медвежий моментум. В точке B RSI уходит выше 50 (но значительно ниже 60), а затем снова ниже 50, что продолжает указывать на медвежий моментум. В точке C RSI проваливается на 40, указывая на торговый диапазон. В точке D он достигает пика чуть выше 60 на уровне 60.15 – не совсем определенный бычий сигнал, но это значение выше, чем точка B, так что значения моментума смещаются вверх, а это для рынка бычий сигнал, что QQQQ начинает вырываться вперед.

Подход к торговле на колебаниях: пружины и восходящие толчкиДля метода торговли на колебаниях нужны два компонента: определение рыночного тренда и критерии входа для торговли в направлении тренда. Поскольку QQQQ имеет тенденцию опережать SPY, следующая стратегия торгует SPY, основываясь на тренде отношения QQQQ/SPY.

Правила входа основываются на двух сценариях Ричарда Уикоффа, получивших название восходящие толчки и пружины (см. «Дополнительная литература» на странице 32). Восходящий толчок (upthrust) – это не удавшийся прорыв с закрытием выше предыдущей линии уровня сопротивления. Прорыв обычно ведет к ситуации перекупленности, и если ложный прорыв происходит против направления тренда, то последующее снижение может быть весьма значительным. Пружина (spring) – это ложный прорыв и закрытие ниже поддержки. Когда пробивается поддержка, пессимизм нарастает, и рынок становится перепроданным, а затем резко растет.

Пример восходящего толчка произошел в марте 2005 года. Рисунок 5 показывает SPY с декабря 2004 года по апрель 2005 года включительно, а также отношение QQQQ/SPY и 14-дневный RSI отношения QQQQ/SPY. Значения минимумов RSI отражают отчетливый нисходящий тренд.

4 мая SPY достиг нового максимума цены закрытия за год. Это была пятница, день выхода отчета о состоянии рынка труда, и новость оказалась хорошей. Ниже следует комментарий Briefing.com после закрытия торгов в тот день:

«Более сильные, чем ожидалось, цифры по созданию новых рабочих мест, отсутствие беспокойства по поводу инфляции воспламенило широкое ралли, которое сохранило бычье настроение рынка и закрыло индексы голубых фишек на трехлетних максимумах. Все три главных индекса Доу достигли новых 52-недельных максимумов, причем промышленный индекс Доу-Джонса превысил уровень 10 900 впервые после июня 2001 года, при этом повысились курсы 27 из 30 его компонентов. S&P 500 компенсировал убытки 2005 года, а S&P 400 MidCap (+ 1.1%) и S&P 600 Small Cap Index (+ 1.2%) достигли своих исторических максимумов, в то время какRussell 2000 Index (+ 1.0%) также подскочил, но лишь чуть-чуть не дошел до нового максимума 2005 года, когда 3 января индекс коснулся 654.27. NASDAQ, однако, несмотря на сильные результаты, по-прежнему по итогам 2005 года понизился примерно на 4,8%.»

Здесь мы имеем ситуацию, в которой рынок переваривает замечательную фундаментальную новость, и ключевые рыночные индексы делают новые максимумы. Однако если бы рынок был фактически силен, QQQQ должен был бы вести гонку, а не отставать столь значительно – капитал должен был бы перемещаться в технологию, а не из нее. Эти условия создают сцену для короткой продажи SPY или фьючерсов S&P 500.

Когда рынок закрылся ниже декабрьского максимума, ложный прорыв был подтвержден, и был подан сигнал короткой продажи на закрытии. Точку стопа можно было установить выше максимума бара входа. Логическим местом для изъятия прибыли был момент сразу после того, как рынок пробил уровень поддержки, определенный минимумом в конце февраля, ибо распродажа весьма вероятно усилилась бы, создавая хорошую ликвидность для покрытия коротких позиций.

Второй пример, более краткосрочной сделки, произошел в апреле 2005 года. RSI отношения QQQQ/SPY по-прежнему указывал (слабый) нисходящий тренд, поднявшись выше 50 лишь дважды и каждый раз сразу же развернувшись вниз.

7 апреля SPY закрылся выше максимума предыдущей недели, а затем снова закрылся ниже него, давая сигнал короткой продажи на закрытии (с точкой риска над баром входа). Через четыре дня SPY сделал новый минимум нисходящего тренда.

ПредостережениеСпрэд QQQQ/SPY является хорошим барометром общего тренда, но его не следует использовать как единственный индикатор рынка. Иногда SPY показывает восходящий тренд, в то время как отношение понижается, как это имело место между концом января и началом марта. Вам не следует просто открывать короткую позицию по SPY только потому, что он идет вверх, а отношение QQQQ/SPY падает. В течение этого ралли было, как показывает рисунок 6, еще две сделки, основанные на концепции восходящего толчка – одна выигрышная и одна проигрышная – до того, как образовался сценарий мартовского максимума.

ПружиныРисунок 7 является примером того, как QQQQ возглавляет рынок, и торговли SPY с длинной стороны. RSI отношения QQQQ/SPY начал выдавать бычьи значения, начиная с закрытия на уровне 61 20 сентября. Позднее в том же месяце RSI всего на один день упал ниже 50, а затем снова поднялся выше этого уровня, демонстрируя новые бычьи признаки.

20 октября SPY упал ниже сентябрьского уровня поддержки и снова закрылся выше него, завершив сценарий пружины и подав сигнал для длинной сделки на закрытии. Через три дня рынок торговался ниже минимума бара входа, и поэтому сделка была закрыта по стопу. Но рынок снова развернулся, закрывшись вблизи максимума дня и опять выше минимума бара входа. Эта ситуация оценивается как новая пружина, из-за закрытия (А) выше уровня поддержки, несмотря на то, что уровень поддержки находится в трех днях. Однако вы можете войти на рынок после того, как он продвинется выше максимума бара (В) или подождать бара, который закроется выше сентябрьского уровня поддержки ©.

Движение выше максимума начала октября является логическим уровнем взятия прибыли, ибо вы будете продавать на очень оптимистичном рынке.

Распределение богатстваИспользование относительной силы для измерения движения средств снимает задачу пытаться понять значение каждого тика рынка. Отношение QQQQ/SPY является хорошим инструментом для идентификации потока средств между акциями технологических компаний и акциями более консервативных компаний с большой капитализацией, таких как финансовые услуги и здравоохранение.

Трейдеры могут извлечь выгоду из этой информации путем встраивания торговых сигналов, использующих ценовые фигуры, которые могут образовываться, когда рынок изменяет направление. Фигуры «восходящие толчки» и «пружины», проиллюстрированные здесь, хорошие тому примеры. Эти фигуры используют тенденцию рынка совершать ложный прорыв поддержки или сопротивления, который может предшествовать сильному движению цены в направлении долгосрочного тренда.

Деление курса следящих акций Nasdaq 100 (QQQQ) на курс депозитарных расписок S&P 500 (SPY) демонстрирует, какова производительность QQQQ относительно SPY. Растущее отношение QQQQ/SPY указывает, что деньги перетекают в технологические акции; слабое отношение QQQQ/SPY означает, что средства перетекают из технологии в более «защищенные» акции S&P.

Источник: CQGNet

"

Такие параметры на Даксе использую

13000 тейк, 3500 стоп, с переносом в бу на 1300 пунктов, но часто приходится перезаходить

но с понедельника уберу безубыток

Вынос наверх там ожидается в понедельник думаю