17 марта 2015, 13:35

Методы работы с золотом.

Золото является базовым активом не только для товарных фьючерсов, но и для биржевых фондов (ETF), таких как GLD, IAU и GDX. Базовый актив (БА) — это тот, который обеспечивает изменения производных активов в соответствии с их функциональной зависимостью от цены БА. Таким образом, изменение цены золота приводит к изменению цен акций перечисленных фиржевых фондов. Их графики повторяют в целом с небольшими расхождениями концигурацию графика цены на золотой фьючерс. Расхождения обусловлены тем, что во-первых, это разные ценные бумаги и на них существуют свой спрос/предложение, и во-вторых, что фьючерс на золото торгуется практически круглосуточно, а фонды — только в часы работы биржи. По последней причине возникает ценовой гэп.

Цена акции GLD сейчас $110.81, IAU $11.17, GDX $18.11. Спрос на эти акции тоже разный. Разными будут инвестиционные требования и методы работы для получения прибыли от движения цены золота. Разной будет доходность. Я рассмотрю некоторые разные варианты работы с акцими и опционами на акции фондов GDX и GLD и с работу на фьючерсном контракте с золотом COMEX.

В данное время цены на золото находятся в ожидании движения, в полной неопределенности. На этом можно получать прибыль, используя технические движения. В такие периоды рынок часто бывает очень техничен. Рынок ждет решения заседания FOMC, которое будет озвучено завтра в 2 PM ET. Цены непременно двинутся. Но куда они двинутся, как отреагирует рынок на событие? Никто не знает. Трейдеры гадают, устраивают голосования, пари, демонстрируют прочие признаки своего непрофессионализма и желания играть в казино там, где существует алтернатива такому детскому подходу, где сформирован целый ряд инструментов, позволяющих получить прибыль просто от того, что движение цены есть...

Если рассматривать вариант работы с полным фьючерсом золота COMEX (GC), то для работы трейдеру потребуется у моего брокера $4400 первоначальной маржи. Метод работы в данных условиях, а я говорю о предстоящем завтра движении цены и выходе из консолидации на уровне 1160-1150, без дополнительных вложений с принятием заранее просчитанного риска — это использование стоп (в разных видах) при покупке и при продаже: купил/продал, определил уровень убытков, форму стоп ордера, выставил его и ждешь. Известно, что на решении FOMC рынок совершает ложные броски, иногда он делает такие броски три-четыре раза, прежде чем срезонируют все факторы и проявится напраленное движение. Нужно быть бесшабашным трейдером, чтобы лезть в эту турбулентность заблаговременно. Но разумно прокатиться на направленном движении цены, тогда, когда оно уже будет сформировано рынком — через 20-30 минут после опубликования решения. Взять на этом спокойно 5-7 ($500-700) не будет большой сложностью.

В более сложных вариантах, можно купить фьючерс и купить пут опцион на фьючерс, продать фьючерс и продать пут опцион на фьючерс, продать фьючерс и купить колл опцион на фьючерс, купить фьючерс и продать колл опцион на фьючерс… вариантов много и сейчас тут я их не стану рассматривать, потому что знаю, что мало кто вообще поймет о чем это я тут пишу.)

Для создания спрэда из фьючерсов можно купить фьючерс на золото и продать два фьючерса на платину. Движение цен активов будет в одну сторону, но со спрэдом, который ограничит возможные убытки и позволит получить прибыль от разной интенсивности движения цен. Но в этом случае следует принять факт, что спрэд между золотом и платиной перевернулся, и теперь золото дороже платины, что конечно же противоестественно по сути, но это факт!

Работа с акциями фондов может иметь свои преимущества. Когда мы знаем, что две акции будут иметь движение в одном направлении, но не хотим рисковать, мы можем купить более дешевую и продать более дорогую акцию. Например купить акции IAU и продать акции GDX. Движение цены будет соразмерное, пропорциональное, и предположим, цена выросла на 5%. Продажа GDX по 18.11 принесет убытки ~0.9, а покупка IAU принесет прибыль в ~0.55, в результате позиция в целом будет убыточная. Таким образом, опять нужно угадать, что покупать, и что продавать: опять «угадайка».

Эта задача проще решается при покупке и одновременной продаже IAU и GDX в равных долях не в процентах, а в деньгах, с нейтральной дельтой. Тогда не будет «угадайки», не будет иметь значения, что покупать, что продавать. Цены акций имеют соотношение ~1.63, значит на 1 акцию GDX следует купить 1.63 акций IAU. Купив 2000 акций GDX и продав против них 3300 акций IAU, трейдер может спокойно наблюдать работу рынка и тот шторм, который пронесется на рынке после пресс-конференции госпожи Йеллен. Я не касаюсь тут вопросов маржи для sell short. По причине разных условий торговли на разных ценных бумагах в какой-то момент непременно создастся возможность получить ценовой спрэд между продажей и покупкой и снять небольшую прибыль. Это консервативный метод практически без риска и с малой прибылью.

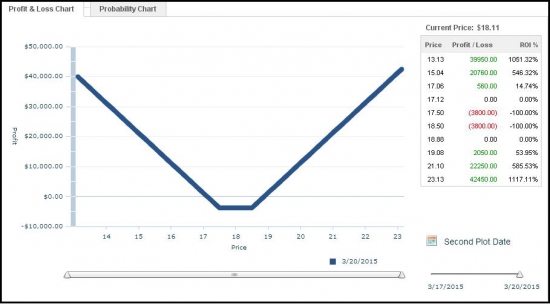

А можно создать опционный стрэддл в расчете на изменения цены акции GDX. Или, например, купить такой недорогой стрэнгл

Buy 100 GDX Mar15 18.5 Call$0.22$ 2,200.00

Buy 100 GDX Mar15 17.5 Put$0.16 $1,600.00

Сумма затрат небольшая $3,800.00 плюс 300 на комисию.

Прежде чем предпринимать какие-либо действия, рассмотрим график:

Золото готово завтра к сильному движению вверх или вниз. Предполагаемое движение цены акции GDX вниз встретит сопротивление на уровне 17.11-17.20. После преодоления этого уровня цене открыт путь к уровню 16.50-16.60. При движении цены вверх, а это движение может быть более мощным, потому что золото значительно перепродано и эта ситуация может повлечь эффект short squeeze/

На предыдущем заседании в январе последствия выразились в движении на $1.8. Значит такое движение вероятно. И для планируемого стрэнгла такое изменение цены означает прибыль.

Точки нулевого выхода из стрэнгла 17.06 и 18.88 на момент экспирации в пятницу. Разумеется, что выход из стрэнгла будет после результатов заседания FOMС, а не в пятницу. Это значит, что для получения прибыли по стрэнглу потребуется меньшее движение цены.

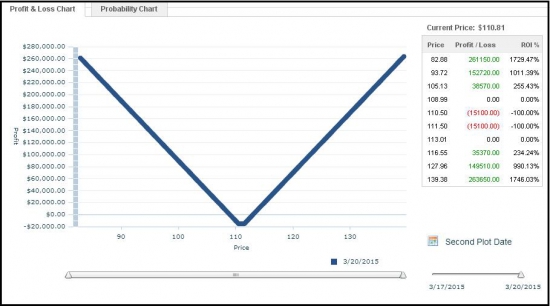

Я взяла к рассмотрению стрэнгл на GDX. Этот стрэнгл при движении цены вниз/вверх на 1 (5%) доллар принесет прибыль от ~15%. Стрэнгл на GLD при движении цены акции на те же 5% позволит получить уже другую прибыль, обладает другой доходностью. Сейчас акция стоит 110.81. Изменение на 5% это изменение на $5.8 от текущей цены. Стренгл

Buy 100 GLD Mar15 110.5 Put$0.84 $8,400.00

Buy 100 GLD Mar15 111.5 Call$0.67 $6,700.00

стоит $15,100 и при изменении цены вверх/вниз на $5.8, то есть при ценах GLD 105.0 и 116.5 принесет прибыль 150% и 130% соответственно. Точки нулевого выхода около 109 и 113. Важно понимать, что цена GLD 105.0 — это уровень пятилетнего минимума и вниз цена может идти труднее — от 109.5 может быть сильное сопротивление, чем вернуться на уровень выше 115.0. Но все решит движение цен на золото и я рассчитываю на движение в $4-5. Куда? — не имеет значения)

Эта позиция планируется мной к открытию сегодня. Разумеется, что цены на опционы вечером при движениях цен в реальном рынке будут отличаться, что не изменит принципа построения стратегии и расчета позиции.

Дополнение.

Вот графики золота GCJ15, GLD, GDX. Очевидна зависиимость.

Цена акции GLD сейчас $110.81, IAU $11.17, GDX $18.11. Спрос на эти акции тоже разный. Разными будут инвестиционные требования и методы работы для получения прибыли от движения цены золота. Разной будет доходность. Я рассмотрю некоторые разные варианты работы с акцими и опционами на акции фондов GDX и GLD и с работу на фьючерсном контракте с золотом COMEX.

В данное время цены на золото находятся в ожидании движения, в полной неопределенности. На этом можно получать прибыль, используя технические движения. В такие периоды рынок часто бывает очень техничен. Рынок ждет решения заседания FOMC, которое будет озвучено завтра в 2 PM ET. Цены непременно двинутся. Но куда они двинутся, как отреагирует рынок на событие? Никто не знает. Трейдеры гадают, устраивают голосования, пари, демонстрируют прочие признаки своего непрофессионализма и желания играть в казино там, где существует алтернатива такому детскому подходу, где сформирован целый ряд инструментов, позволяющих получить прибыль просто от того, что движение цены есть...

Если рассматривать вариант работы с полным фьючерсом золота COMEX (GC), то для работы трейдеру потребуется у моего брокера $4400 первоначальной маржи. Метод работы в данных условиях, а я говорю о предстоящем завтра движении цены и выходе из консолидации на уровне 1160-1150, без дополнительных вложений с принятием заранее просчитанного риска — это использование стоп (в разных видах) при покупке и при продаже: купил/продал, определил уровень убытков, форму стоп ордера, выставил его и ждешь. Известно, что на решении FOMC рынок совершает ложные броски, иногда он делает такие броски три-четыре раза, прежде чем срезонируют все факторы и проявится напраленное движение. Нужно быть бесшабашным трейдером, чтобы лезть в эту турбулентность заблаговременно. Но разумно прокатиться на направленном движении цены, тогда, когда оно уже будет сформировано рынком — через 20-30 минут после опубликования решения. Взять на этом спокойно 5-7 ($500-700) не будет большой сложностью.

В более сложных вариантах, можно купить фьючерс и купить пут опцион на фьючерс, продать фьючерс и продать пут опцион на фьючерс, продать фьючерс и купить колл опцион на фьючерс, купить фьючерс и продать колл опцион на фьючерс… вариантов много и сейчас тут я их не стану рассматривать, потому что знаю, что мало кто вообще поймет о чем это я тут пишу.)

Для создания спрэда из фьючерсов можно купить фьючерс на золото и продать два фьючерса на платину. Движение цен активов будет в одну сторону, но со спрэдом, который ограничит возможные убытки и позволит получить прибыль от разной интенсивности движения цен. Но в этом случае следует принять факт, что спрэд между золотом и платиной перевернулся, и теперь золото дороже платины, что конечно же противоестественно по сути, но это факт!

Работа с акциями фондов может иметь свои преимущества. Когда мы знаем, что две акции будут иметь движение в одном направлении, но не хотим рисковать, мы можем купить более дешевую и продать более дорогую акцию. Например купить акции IAU и продать акции GDX. Движение цены будет соразмерное, пропорциональное, и предположим, цена выросла на 5%. Продажа GDX по 18.11 принесет убытки ~0.9, а покупка IAU принесет прибыль в ~0.55, в результате позиция в целом будет убыточная. Таким образом, опять нужно угадать, что покупать, и что продавать: опять «угадайка».

Эта задача проще решается при покупке и одновременной продаже IAU и GDX в равных долях не в процентах, а в деньгах, с нейтральной дельтой. Тогда не будет «угадайки», не будет иметь значения, что покупать, что продавать. Цены акций имеют соотношение ~1.63, значит на 1 акцию GDX следует купить 1.63 акций IAU. Купив 2000 акций GDX и продав против них 3300 акций IAU, трейдер может спокойно наблюдать работу рынка и тот шторм, который пронесется на рынке после пресс-конференции госпожи Йеллен. Я не касаюсь тут вопросов маржи для sell short. По причине разных условий торговли на разных ценных бумагах в какой-то момент непременно создастся возможность получить ценовой спрэд между продажей и покупкой и снять небольшую прибыль. Это консервативный метод практически без риска и с малой прибылью.

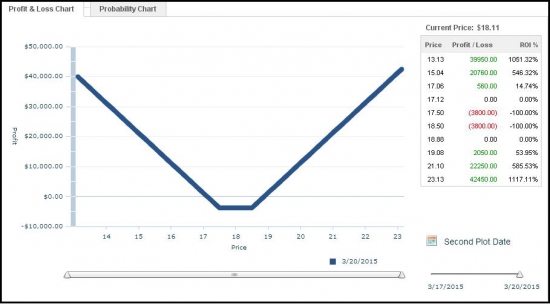

А можно создать опционный стрэддл в расчете на изменения цены акции GDX. Или, например, купить такой недорогой стрэнгл

Buy 100 GDX Mar15 18.5 Call$0.22$ 2,200.00

Buy 100 GDX Mar15 17.5 Put$0.16 $1,600.00

Сумма затрат небольшая $3,800.00 плюс 300 на комисию.

Прежде чем предпринимать какие-либо действия, рассмотрим график:

Золото готово завтра к сильному движению вверх или вниз. Предполагаемое движение цены акции GDX вниз встретит сопротивление на уровне 17.11-17.20. После преодоления этого уровня цене открыт путь к уровню 16.50-16.60. При движении цены вверх, а это движение может быть более мощным, потому что золото значительно перепродано и эта ситуация может повлечь эффект short squeeze/

На предыдущем заседании в январе последствия выразились в движении на $1.8. Значит такое движение вероятно. И для планируемого стрэнгла такое изменение цены означает прибыль.

Точки нулевого выхода из стрэнгла 17.06 и 18.88 на момент экспирации в пятницу. Разумеется, что выход из стрэнгла будет после результатов заседания FOMС, а не в пятницу. Это значит, что для получения прибыли по стрэнглу потребуется меньшее движение цены.

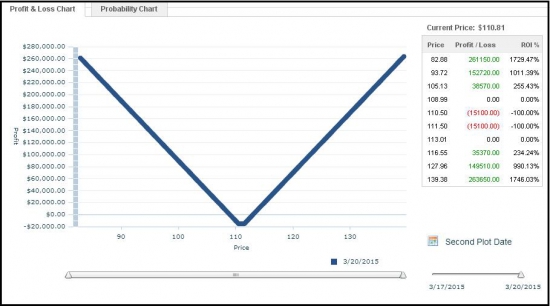

Я взяла к рассмотрению стрэнгл на GDX. Этот стрэнгл при движении цены вниз/вверх на 1 (5%) доллар принесет прибыль от ~15%. Стрэнгл на GLD при движении цены акции на те же 5% позволит получить уже другую прибыль, обладает другой доходностью. Сейчас акция стоит 110.81. Изменение на 5% это изменение на $5.8 от текущей цены. Стренгл

Buy 100 GLD Mar15 110.5 Put$0.84 $8,400.00

Buy 100 GLD Mar15 111.5 Call$0.67 $6,700.00

стоит $15,100 и при изменении цены вверх/вниз на $5.8, то есть при ценах GLD 105.0 и 116.5 принесет прибыль 150% и 130% соответственно. Точки нулевого выхода около 109 и 113. Важно понимать, что цена GLD 105.0 — это уровень пятилетнего минимума и вниз цена может идти труднее — от 109.5 может быть сильное сопротивление, чем вернуться на уровень выше 115.0. Но все решит движение цен на золото и я рассчитываю на движение в $4-5. Куда? — не имеет значения)

Эта позиция планируется мной к открытию сегодня. Разумеется, что цены на опционы вечером при движениях цен в реальном рынке будут отличаться, что не изменит принципа построения стратегии и расчета позиции.

Дополнение.

Вот графики золота GCJ15, GLD, GDX. Очевидна зависиимость.

и уж точно золото не является базовым активом для GDX.

Для золотодобывающих компаний золото не является базовым активом? Для Газпрома газ тоже не является?

Это новая и свежая мысль)

может быть эта простая картинка вас заставит задуматься :)

или эта.

все отрезки месячные, а не часовые.

Непрофессионально приводить в аргументации графики на GLD и GDX, где цены отображены линией, соединяющей цены закрытия. Это искажает ценову картину. Это акции, имеющие ценовой гэп, что очень важно, существенно важно для работы с нейтральными опционными стратегиями.

Это гугл такой график показывает?

Тот факт, что акции фондов имеют расхождения в ценах при изменении цен на золото, приводит к образованию прибыли. Ведь идеальный хедж бесплоден и приносит только нулевой результат. А когда активы имеют один импульс и вектор, но при этом разную скорость и формируют локальные расхождения, то именно это и позволяет получить прибыль.

Если бы вы внимательно прочли и поняли, что в моем тексте не обозначено цели удержать позиции даже на неделю, то у вас возможно и вопросов бы не возникло. Повторяю еще раз: «Речь идет о подготовке к работе на решении FOMC завтра 18 марта 2015 года».

«Золото является базовым активом не только для товарных фьючерсов, но и для биржевых фондов (ETF), таких как GLD, IAU и GDX. Базовый актив (БА) — это тот, который обеспечивает изменения производных активов в соответствии с их функциональной зависимостью от цены БА.»

Золото (а именно xauusd и фьючерс gc) не является базовым активом для GDX. в GDX входят компании, которые помимо добычи золота занимаются добычей и других ПИ. Например, на растущем серебре и падающем золоте GDX вполне неплохо растет.

Я вам продемонстрировал, что коррелляция GDX и GLD далека от единицы на месячных интервалах. Хорошо, если 0.7 наберется, лень считать.

Поэтому ваша торговая идея весьма сомнительна: на коротких отрезках корреляция этих инструментов (GDX, IAU) вообще бывает нулевой. Проще и менее рискованно занять банально направленную позицию, чем изобретать велосипед в условиях, в которых он и ездить-то не будет.

Опционные конструкции меня веселят еще больше.

Вы действительно думаете, что в цены опционов уже сейчас не заложена ожидаемая в среду волатильность? :)

Да, и еще вам пища для размышлений: из десятка анонсов ФРС за прошлые полгода сильные движения были на двух (в июне, и, кажется, в сентябре).

Вас вводит в состояние справедливого гнева употребление мной термина «базовый актив», потому что вы изучаете трейдинг по книжечкам? Я вполне ясно написала какую именно зависимость я подразумеваю между золотом и указанными акциями, и более того, специально для вас лично показала, как эта зависимость осуществляется на реальном рынке. То, что в фонд GDX входят не только акции золотодобывающих компаний, не снимает на сильных движениях указанной мной зависимости. А в остальное время меня взаимосвязь между ценой на GDX, GLD и ценами на золото будет интересовать в совсем ином смысле, чем теперь. Рынок постоянно формирует и нивелирует различные корреляции.

Любой торгующий трейдер поймет, о чем я веду речь. Любой практикующий трейдер проверит на практике сказанное, вместо того, чтобы устраивать дисскуссию по поводу терминологии.

Но бумажный трейдер придумает свою теорию и будет спорить с фактами, которые не укладываются в его догмы.

Вы вообще-то сознаете, что я нигде не утверждала, что корреляция близка к единице на месячных или недельных интервалах и доказывать мне ЭТО бесполезно?

Вы можете веселиться сколько вам влезет. А меня всегда веселят рассуждения про волатильность, включенную в опционные премии; рассуждения, изрекаемые так, словно человек сообщает что-то невероятно секретное и только ему одному известное. Это секрет полишинеля. Включенная в стоимость опционов IV такая же очевидность, как и то, что солнце восходит на востоке. Это общеизвестно, что рынок учитывает предстоящее событие.

Я где-то вела расчет опционных позиций на основании значений IV? Нет. Я писала только о возможных ценовых изменениях акций, и рассчитывала стрэнглы исключительно на движении цены. Когда изменение цены акции превышает внутреннюю стоимость стрэнгла, то ему никакое падение IV не страшно. Купив стрэнгл ATM за 1.51 нельзя оказаться в проигрыше при движении цены на 3 доллара. Ну, никак невозможно! Это же ясно даже ребенку.

далее, любая опционная позиция не может быть рассмотрена как статическая и замороженная система пока есть достаточно времени жизни опционов. Среда позволяет исправить стрэнглы в случае неблагоприятного для получения прибыли follow up, с тем, чтобы получить прибыль даже если ценовые изменения будут недостаточными. Есть же методики работы, позволяющие работать с позицией. Трейдер не может рассчитывать, что рынок все сделает для него сам и принесет ему миллион долларов в корзинке. Чтобы получать прибыль, работать надо, а не смотреть на график, словно кролик на удава!)

Трейдинг замечателен тем, что в нем спорить-то не о чем, трейдинг — это не парламент: он фактически подтверждает или опровергает все мнения или утверждения. До решения осталось меньше суток.

Базовый актив — актив, на котором основывается производный финансовый инструмент, финансовый дериватив (фьючерса, опциона).

Как природный газ не является базовым активом бумаги GAZP, так и золото не является базовым активом GDX.

Можно, конечно, начать канючить, что они ходят примерно так же, но в, таком случае, ставка по десятилетним трежерям является базовым активом золота. Очевидный терминологический бред. :)

Меня откровенно расстраивают такие посты: много умных слов, полу-советы. Местные лудоманы на это ведутся, сливают, а «аналитик» весь в белом рассуждает про стоп на три пипса от цены сделки, путаясь в терминологии и не владея предметом на достаточном для позиционной торговли уровне.

И еще, раз уж Вы советуете входить в позицию через iau, объясните, почему? В gld больше ликвидности, «ужее» спред. Есть еще одно преимущество, которое для краткосрока не имеет значения, есть недостатки для долгосрока. Подозреваю, что Вы нагуглили эти etf только сегодня, и не успели в них разобраться. :))

раньше было достаточно заседаний на которые золото реагировало крайне вяло...

что изменилось по вашему мнению щас?

Золото всегда убедительно реагирует на заседания FOMC. На предыдущем заседании оно снизилось на $34, в дкабре 2014 года изменение цены золота составило почти $20, в ноябре 2014 $26...

А в данном случае:

а). золото перепродано;

б). рынок США выработал весь или почти весь резерв акселерации роста, который содержался в QE, и готов к переменам.

Акциия GLD вырастала до 112.87, а золото прибавляло на максимуме 23 долалара к цене закрытия вчера.