ConsumerGoods 2007-2011. Альтернативные способы взвешивания индексов.

в других секторах.....BasicMaterials

Всем известно, что индекс широкого рынка SnP500 взвешивается по капитализации компаний, входящих в базу индекса.

А правильно ли это – взвешивать по капиталу?

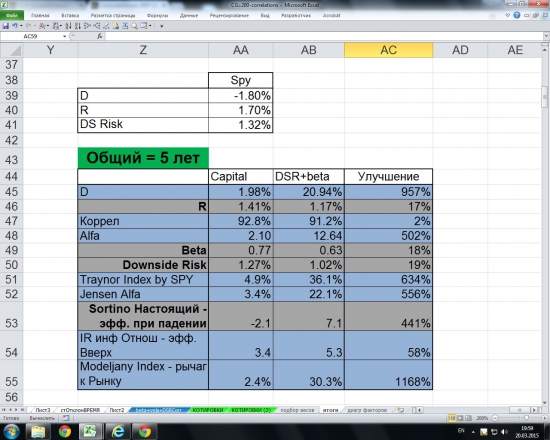

… результаты исследования (05.03.2007 — 22.12.2011).......

Итоги периода

D — доходность

R – риск (стандартное отклонение доходности)

Коррел – корреляция с рынком (SnP 500)

Alfa – бОльшая\меньшая доходность, чем в целом по рынку

Beta – бэта

DownsideRisk — риск при отрицательных изменениях доходности

Оценка двух индексов:

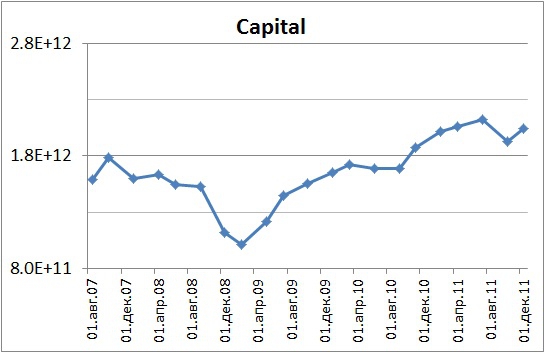

Столбец «Capital» — индекс сектора взвешанный по капитализации компаний в базе индекса

Столбец «DSR+beta» - индекс сектора взвешанный по DSRisk+beta+HistVol+CorrDSRisk (spy)

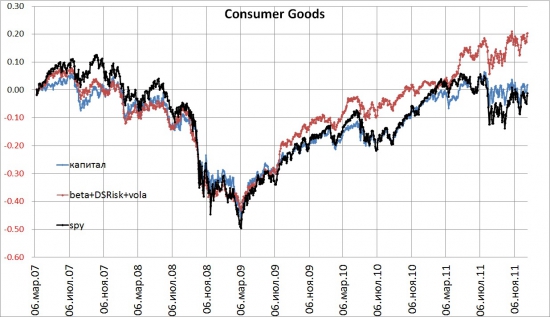

график периода

В дополнение взвешенные по КАПИТАЛУ аналитические коэффициенты

P.S. Анализ относиться ТОЛЬКО к сектору ConsumerGoods за период с 07 по 11 год.

Анализ остальных секторов в ближайшее время… и сводная по всем секторам за период времени.

МЕТОДОЛОГИЯ.

… Преамбула.....

Были рассмотрены альтернативные методы взвешивания….среди факторов присутствовали:

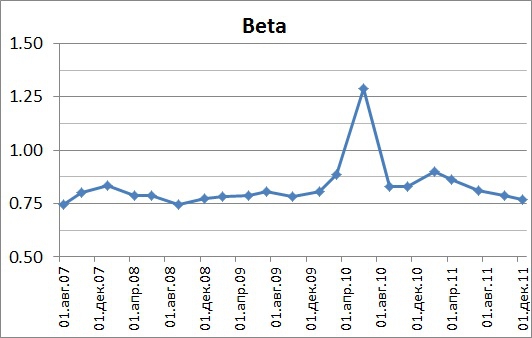

1) Бета

Низкая волатильность, низкая бета и недооценка это связанные факторы. Акция, которая имеет низкий уровень волатильности будет вероятно также иметь низкую бету, то есть будет относительно нечувствительна к движениям широкого рынка акций.

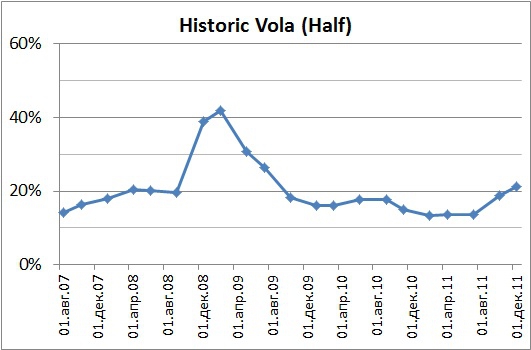

2) Историческая Волатильность

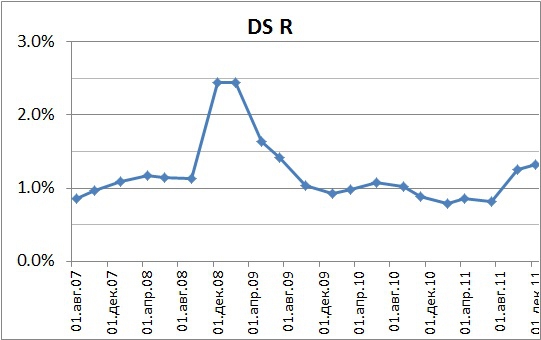

3) Downside Risk

Меньшие отклонения доходности при падении акции – признак того, что даже в тяжелые моменты акция чувствует себя стабильно, без провалов. Доходность падает, но без увеличивающейся волатильности.

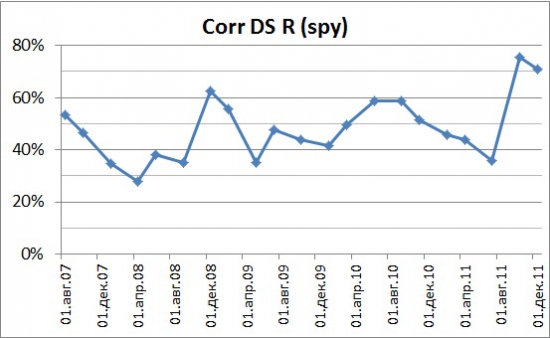

4) Корреляция Downside Risk

Меньшая корреляция с остальными участниками индекса при падении – верный признак хорошей диверсификации.

У каждого фактора имелся свой вес значимости. Акции оценивались по текущим факторам и, соответственно, взвешивались исходя из следующих предпосылок:

Меньшая бета – больший вес в индексе

Меньшая волатильность – больший вес в индексе

Меньший Downside Risk – больший вес в индексе

Меньшая корреляция Downside Risk – больший вес в индексе.

… Мысли по ходу анализа.....

За основу анализа я взял период кризиса 2008 года (05.03.07=22.12.11, 22 квартала).

1) Из начальных 100 компаний пришлось исключить 19 компаний. Котировки за данный период для компаний не было.

В основной массе (18 шт.) — компании не торговались в исследуемом периоде, т.к. еще не были размещены на бирже.

2) Окно анализа коэффицентов взято 126. Из расчета квартала = 63 дня. Таким образом окно — полгода.

3) Пересмотр базы индексов каждый квартал, 57 — 63 дня.

4) В анализе учавствовали след. коэффициенты :

Beta — бэта

DS R — риск при падении

Corr DS R (spy) — корреляция при падении с индесом SPY

Historic Vola (Half) — историческая вола (за полгода)

5) Коэффициенты имели свой вес в итоговой сумме.

6) Коэффициенты сначала оценивались с точки зрения нахождения в коридоре Максимума — минимума среди 100 компаний по данному коэффициенту. В процентах отражено положение в коридоре, где 100% — нахождение ближе к минимуму коридора. Затем взвешивается сумма положений в коридоре всех аналит коэффициентов, соответственно с их весами.

Beta — 0,239

DS R — 0,284

Corr DS R (spy) — 0,239

Historic Vola (Half) — 0,239

(Весовые доли в данном секторе найдены опытным путем — методом «поиск решения» в экселе).

Затем получив итоговые взвешенные сумму оцениваются РАНГОМ, где идет отбор по количеству (50 компаний для базы расчета индекса). Т.е. если итоговая сумма имеет ранг БОЛЕЕ 51, она не попадает в базу, ее итоговая сумма не учитывается.

50 компаний, кот. вошли в список, ранжируются в базе, соответственно % доли (итоговая сумма коэффициентов компании делиться на общую сумму всех компаний). Мы получаем доли, используемые для дальнейших расчетов.

7) Состав базы индекса пересматривается каждый квартал. Таким образов % доли в базе индекса каждый квартал будут РАЗНЫЕ.

8) В момент перехода от квартала к кварталу, когда % доли состава меняются происходит скачок котировок индекса за счет перемены % доли, а также за счет изменения списка акций в базе, соответственно «котировки» секторального индекса. Для исключения этого эффекта применяется плавный переход от котировок «прошлого» квартала ( с другими % долями и составом тикеров) к котировкам «нового» квартала. Удалось избежать резких скачков котировки индекса в момент перехода кварталов.

Иван Митяев20 марта 2015, 20:22Если правильно понимаю графики, отличный результат получен, поздравляю.+1

Иван Митяев20 марта 2015, 20:22Если правильно понимаю графики, отличный результат получен, поздравляю.+1