Как извлечь выгоду из периодов рыночных коррекций и снижений

Краткое содержание:

— узнайте, как извлечь выгоду из снижений, систематически покупая на проливах;

— посмотрите, какие активы меньше всего коррелируют с акциями в периоды снижений, когда это имеет значение;

— высококачественные акции с растущими год от года дивидендами в периоды снижений имеют меньшую волотильность и приносят меньшие убытки, чем рынкок акций вцелом.

Как происходят снижения цен на акции? Они вызывают стремительные распродажи и дальнейший обвал. Они большей частью не предсказуемы. Они заставляют как правило не коррелирующие между собой активы двигаться в одном направлении — вниз. Так как на медвежьем рынке корреляции усиливаются, существует ограниченное число активов, чувсвующих себя относительно хорошо в периоды снижений.

В этой статье показано, как извлечь выгоду из снизившихся цен на акции, уменьшая максимальную просадку портфеля и одновременно позволяя извлечь выгоду от покупок на привлекательных уровнях около дна.

Классы активов и периоды снижений

Фонды ETF волатильности чувствуют себе неплохо в периоды снижений, но исключительно волатильны и страдают от нескольких структурных моментов, что делает инвестирование в них несостоятельным.

Долгосрочные корпоративные облигации очень сильно коррелируют в периоды снижений с ценами на акции, когда страхи предпринимателей уменьшают спред с ценами на корпоративные бонды. Облигации развивающихся рынков в периоды снижений также падают вместе с ценами на акции.

Долгосрочные облигации Правительства США обычно во время снижений пользуются вниманием, они растут в цене, когда акции падают. Золото имеет тенденцию в периоды снижений двигаться независимо от акций. Оно може падать или расти, но показывает достаточно высокую степень корреляции во время снижений. Добавив как долгосрочные правительственные облигации, так и золото в свой потфель, вы сможете снизить влияние снижения на рынке.

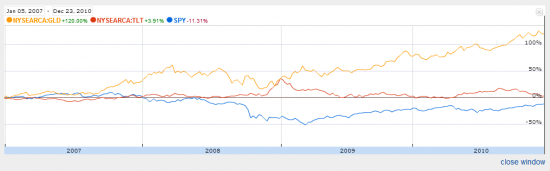

Не все типы акций ведут себя одинаково в периоды снижений. Высококачественные акции с растущими дивидендами исторически менее подвержены снижениям, хотя и страдают от серьезных просадок. Высококачественные акции с растущими дивидендами представляют предприятия, имеющие сильное конкурентное преимущество и повышающиеся год от года дивиденды. Они обычно являются предприятиями с подтвержденным стабильным денежным потоком. На графике, расположенном ниже, показано, что акции с растущими дивидендами снижаются меньше, чем рынок акций вцелом, в период снижения с 2007 по 2009 г. Фонд Vanguard Dividend Appreciation Index (NYSEARCA:VIG) выбран в качестве примера акций с растущими дивидендами.

Трехсоставной портфель

Представьте вы создаете портфель, в котором в равных частях находится три класса активов: высококачественные акции с растущими дивидендами, долгосрочные правительственные облигации и золото. Идея объединить эти некорелиррующие классы активы не нова. Портфель Гарри Брауна (Harry Browne) «Permanent Portfolio» собран подобным образом с несколькими отличиями. Здесь на " Seeking Alpha" я сравниваю оригинальный «Permanent Portfolio» снесколько модифицировым подходом .

При инвестировании в эти три класса активов (золото, долгосрочные правительственные облигации, акции растущих дивидендов) важно распределить их по одинаковому риску, а не весу в портфеле. Формируя портфель так, чтобы волотильность, вносимая каждым классом активов, была одинаковой, мы можем заложить одинаковый риск на каждый класс активов, добиваясь сильного диферсификационного преимущества.

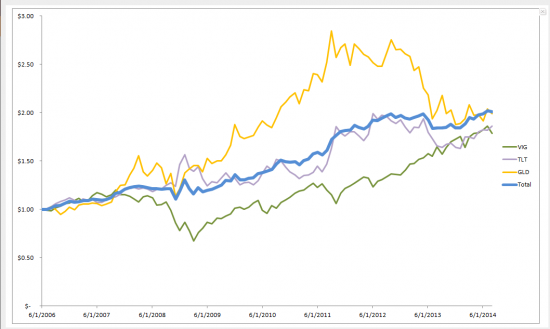

Поиск жемчужин среди высокакачественных акций с растущими дивидендами с 2007 был бы не самым простым способом улучшить результаты портфеля. Я предпочитаю инвестировать в отдельные акции с растущими дивидендами, используя «8 Правил инвестирования в дивиденды» , которые образуют количественные рамки для поска прекрасных предприятий, торгующихся по справедливым или еще более выгодным ценам. Но так как при этом не очень просто провести тестирование на истории, в качестве примера достаточно взять ETF Vanguard Dividend Appreciation (VIG). Как замена долгосрочным правительственным облигациям вполне пойдет TLT ETF. Точно так же в качестве иллюстрации золота хорошо работает GLD ETF. Если вам интересно, как наполнить портфель, исходя из волотильности, прочтите следующий абзац. Если нет, то пропустите его.

Чтобы сбалансировать ваш портфель по волатильности, вы сначала должны найти волатильность каждой инвестиции. В нашем случае мы имеем три бумаги в портфеле (VIG, GLD, and TLT). Вы можете определть волатильность каждого фонда, восполльзовашись ресурсом «ETF Replay» . Затем найдите сумму всех значений 1/волатильность. Разделите значение 1/волатильность каждого актива на сумму всех значений 1/волатильность и вы найдете искомые веса. Как альтернатива, вы можете провести расчеты в «Excel» на основе исторических данных от «Yahoo! Finance».

Трехсоставной портфель, описанный выше, будет иметь следующие веса, исходя из сбалансированной волатильности по данным до июня 2006 года, когда эта тема начала изучаться.

VIG — 30%

TLT — 50%

GLD — 20%

Портфель с такими весами, ребалансируемый ежемесячно, до сегодняшнего дня чувствует себя неплохо и имеет следующие показатели:

CAGR 8.92%

Standard Deviation 8.90%

Maximum Monthly Drawdown -11.29%

Ниже представлен график результатов инвестирования каждого из трех активов в отдельности и всего портфеля при условии ежемесячной ребалансировки.

Выкупайте проливы

«Будьте бесстрашны, когда другие жадничают, и жадные, когда другие бесстрашны». Уоррен Баффет.

Периоды снижений предоставляют прекрасные возможности для покупки. Некоторые акции испытывают гораздо более значительные просадки в периоды снижений. Диферсифицированный портфель акций предприятий, которые торгуются ниже значения текущих нетто-активов, — это шанс в период суровых просадок (как в начале 2009 г.) Покупка акций с экстремальным дисконтом может привести к значительным возвратам инвестиций в периоды снижений. Так как поиск жемчужин среди сильно дисконтированных акций, которые переигрывают рынок, не очень подходит для целей тестирования идеи выкупа проливов, воспользуемся другим классом активов, который падает гораздо быстрее в периоды снижений и востанавливается быстрее: акциями развивающихся рынков на примере Vanguard Emerging Market ETF (NYSEARCA:VWO).

Как конкретно выкупать снижения? Увеличивая вес для класса активов, который, как вы чувствуете, в периоды восстановлений растет больше всего (в нашем случае VWO). Добавьте больше веса вашему рисковому активу, когда рынок падает со своего пятилетнего максимума. Вот простая формула для вычисления веса вашего «восстановительного» актива:

1 — текущая цена/максимальная цена за 5 лет.

Например, когда в 2009 г. рынок упал на 40% со своего 5-летнего максимума, вы бы выделили 40% портфеля «восстановительному» активу (в нашем случае VWO). Когда рынок восстановился от 5-летнего максимума, вы распродали бы ваши акции VWO.

Форируя стабильный портфель, состаящий из сбалансировнных по риску активов с регулируемыми весами: высококачественные акции растущих дивидендов, золото и долгосрочные правительственные облигаций с дополнительной стратегией выкупа снижений, вы имеете возможность получить портфель, в котором минимизируется эффект снижений и увеличивается капитализация при восстановлениях рынка.

Портфель, сконструированный на этих принципах, имеет следующие показатели:

CAGR 10.58%

Standard Deviation 11.30%

Maximum Monthly Drawdown -16.95%.

График, показанный ниже, показывает результаты четырех классов активов по отдельности и портфеля при ежемесячной ребалансировке. Для сравнения также показан портфель из трех классов активов. При выходе из рецессии он имеет тоже высокие результаты. Результаты могут быть улучшены путем инвестирования в отдельные акции, торгующиеся в периоды снижения ниже текущих нетто-активов, а не в ETF развивающихся рынков.

Первый шаг, но не последний

Описанный в этой статье портфель не без недостатков. Ежемесячная ребалансировка может снизить доходность из-за повышений транзакционных издержек. Следующим шагом неплохо бы было протестировать портфель при ежеквартальной ребалансировке, ежегодной ребалансировке, при ребалансировке в пределах ограниченных значений, чтобы выяснить, как получить лучший результат при меньших издержках на ребалансировке.

К этому можно добавить, что портфель на 50% состоит из долгосрочных правительственных бондов, которые торгуются при многолетней низкой доходности. Повышение доходности может внести отрицательное влияние на портфель, которое золото и дивидендные акции могут не скомпенсировать в достаточной мере. Портфель нужно протестировать при меньшем весе правительственных облигаций. Расчет весовых коэффициентов по 12-месячным скользящим средним волатильности вместо долгосрочной исторической волатильности может частично помочь в этом деле и, вероятно, улучшит результативность.

Вышеописанный портфель показывает способ извлечь выгоду от снижений, одновременно минимизируя волатильность и просадки, с инвестиционным результатом, близким к среднерыночному. Ключевые идеи, стоящие за формированием портфеля, — диферсификация, преимущество ребалансировки и выкуп проливов.