Авто рынок США - новый пузырь.И тенденции на рынке Auto Loans ABS

Пока все смотрят на энергетический сектор, не обращая внимания на внутренний рынок США. В последнюю пару лет на фоне падения безработицы и достаточно слабого роста заработных плат, на рынке авто кредитования образовался настоящий пузырь. ЗХ уже отмечало данное веяние, поэтому не вижу смысла заниматься копи пастом статьи: Is The Auto Loan Bubble Ready To Pop? и Auto Loan Madness Continues As US Car Buyers Take On Record Debt, Lunatic Financing Terms.

И первые звоночки уже прозвенели. Финансовые и нефинансовые компании, которые финансировали данный бум, активно начали скидывать эти активы со своих балансов, закатывая их в ABS (asset backed securities). Стоит рассмотреть такие тенденции, которые, если честно, ничего не сулят хорошего для кредиторов, покупателей ABS и авто производителей. Качество заемщиков продолжает ухудшаться, что приводит компании к политики перераспределения рисков. Сказать, что рынок суб стандартных авто кредитов велик нельзя, но совокупные объемы выданных в данной плоскости кредитов приближается к объемам 2006-2007 годов. Совокупную статистику по финансированию авто рынка можно посмотреть здесь (большей частью ЗХ опирается на данный отчет): State of the Automotive Finance Market Third Quarter 2015

В целом, по рынку ABS Auto loans:

Исторически, по доле от всего выпуска мы уже два года как превышаем отметки 2006-2007 годов, и достигли тех уровней, которые были достигнуты при ипотечном кризисе:

При чем следует выделить тройку лидеров на этом рынке, которые делают основной вклад в продвижении данной тенденции:

FICO заемщиков значительно упало даже по отношению к предкризисным показателям, но и не это смущает. Смущает то, что с 2010 года качество бумаг можно не просто назвать относительно мусорным, а полным шлаком. Картинка снизу отлично характеризует финансовые показатели на данном рынке.

Единственное, что сегодня держит продажи автомобилей и показатели, хоть и ухудшающихся, но тем не менее без реакции на рынке – низкий уровень безработицы. Здесь следует отметить следующее, что 30% взявших кредит на авто имеют доход ниже 25к в год, 16% — от $25k — $35k. Учитывая распределение по доходам, то осмелюсь предположить из статистики по з/п, то это люди, которые работают или в ритэле или в секторе индустрии отелей и развлечения. Эти сектора самые чувствительные к экономической активности в стране. При замедлении экономики это приведет к росту безработицы и такому же росту просрочек по кредитам. На один момент я так же не обращал внимание – состояние задолженности по ипотеки. На данном рынке полная стагнация, но качество новых кредитов так же начало ухудшаться. Это я к чему, что хорошие кредиты выпадают из общей массы задолженности и замещаются более низкими по качеству. Возможно стоит эту тенденцию рассмотреть более глубже, но такое чувство, что пока руки до этого дойдут, то по совокупной массе кредитов мы получим новый системный кризис на американском рынке.

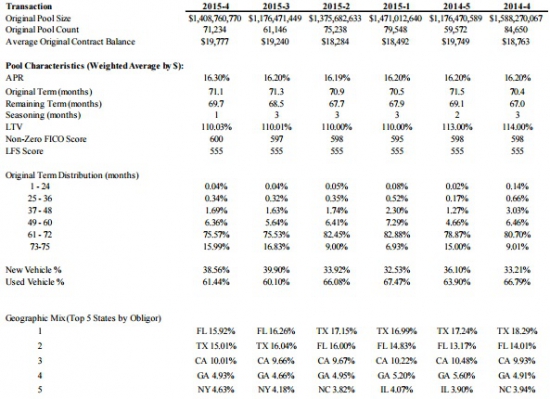

Я не стану рассматривать все сделки с ABS, а лишь несколько и по основной пятерки, которые стали были активны в 2014-2015 годах, и рассматривал последнюю сделку, которая на при сэйл уже в 2016 году:

1. Santander Consumer USA:

3. GM Financial:

Последняя сделка на присэйле от GM Financial:

Думаю, что не стоит обольщаться сильно хорошими данными с рынка труда. Рынок всегда испытывает колебания деловой активности. В данном случае сильный удар придется по автопрому и связанными с ним отраслями.

Хотя для полного анализа стоит добавить, что в нефтегазовой отрасли по Южным Штатам порядка 118 тыс. рабочих мест потеряли. Так что веселье только начинается. Вторая половина 2016 года может быть очень неприятной для многих. Тем более, что уже видно, что начали сильно перекладываться в 10 летние трижерис на фоне ожиданий ужесточения монетарной политики.