Концентрация банковского капитала США // Кукл доказан, МСБ утопия, закон выживания одиночки

Структура финансовой системы различных стран может существенно отличаться (картинки для сравнения), но практически всегда ключевую роль играют банки, как концентраторы капитала и представители власти, — финансово-промышленных групп. Доля банков выше 50-60% в финансовой структуре страны говорит об уже сложившейся структуре центров влияния. Мелкие фонды и венчуры не играют существенной роли, и что бы свершить бизнес нужно вливаться под крыло. Если банковская система в свою очередь также концентрирована, то власть даже не в руках баронов, но в руках единой группы контроля.

Концентрация государства в банковской системы Беларуси и России общеизвестна в СНГ. В популистских финансовых обсуждениях для обывателей такая концентрация подается как негативная, защищаются средние и малые банки, охают по поводу закрытия оных в Украине и России за 2014-2015 гг. Конкурентны ли малые банки в условиях массовых цифровых продуктов? Детально рассматривал стратегический менеджмент банка тут как теорию и свой опыт. Вывод, что мелкие банки могут конкурировать лишь в форме кептивных банков, игра на большом рынке для них закрыта. А как обстоят дела в одной из самых насыщенных банками экономике мира — США?

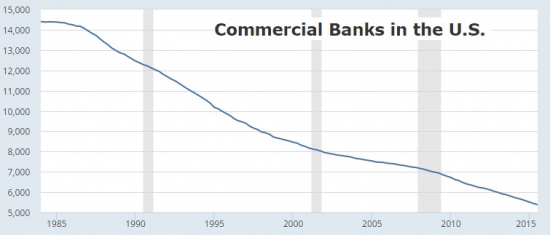

Сравните с количеством 700 банков в России (тут).

Рис. 1: «Количество банков в США»

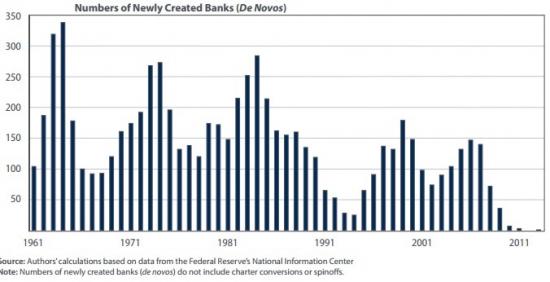

Рис. 1.1: Новых появлялось немного

Кажется, что банковская система США высоко конкурентна, насыщена игроками, хоть и налицо уменьшение количества со временем — втрое. Большинство американских банков очень небольшие, с активами в десяток или десятки млн долларов, что немного даже по украинским меркам. Причем при сокращении количества банков распределение остается примерно таким же.

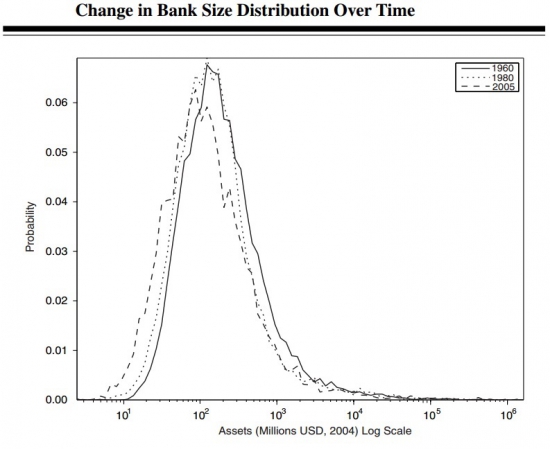

Рис. 2: «Средний размер банка США по активам»

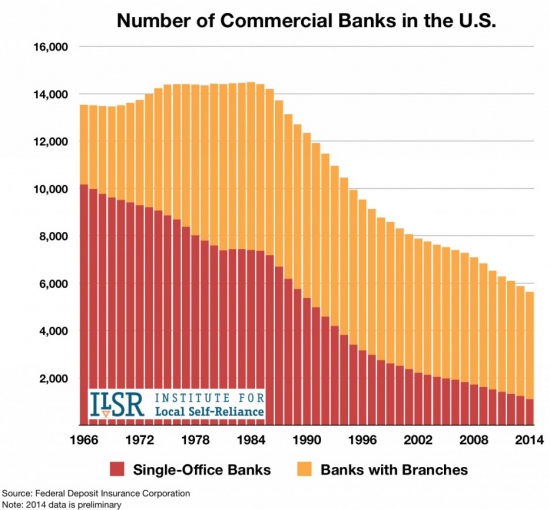

Раньше большинство банков США были очень кептивны, без отделений, с одним офисом для обслуживания корпорации.

Рис. 3: «Количество банков без отделений»

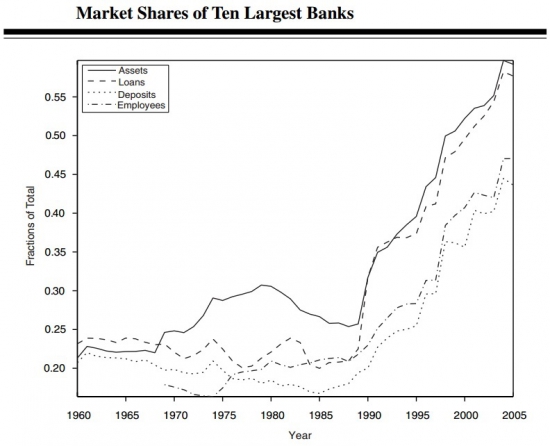

На картинке выше видно, что толщина желтой полосы не уменьшается, мол выбывают одно-офисные, а мелкие сети банков с небольшими активами в целом сохраняются, как на картинке 2 сохраняется количество мелких банков. Но на картинке 2 тонкая линия количества банков с большим капиталом (правый край графика) не отражает наличия капитала у них. Картинку ниже я бы назвал монополизацией власти в США с 1990-го года. Ведь кто контролирует банк — тот контролирует экономику.

Рис. 4 «Рост концентрации банковской системы США»

На картинке выше скромно указано: «доля крупнейших десяти». Читатель должен увидеть, что рынок скорее олигопольный, чем монопольный; скорее рыночный с небольшим количеством игроков, чем картель и кукл — принимающий решения и манипулирующий рынком: экономикой, биржей, монетарной политикой, налоговой политикой, внутренней и внешней политикой. Как видим ниже рынок всё таки именно монополизировался — процесс параллельно и поэтапно шел к концентрации капитала в считанных руках.

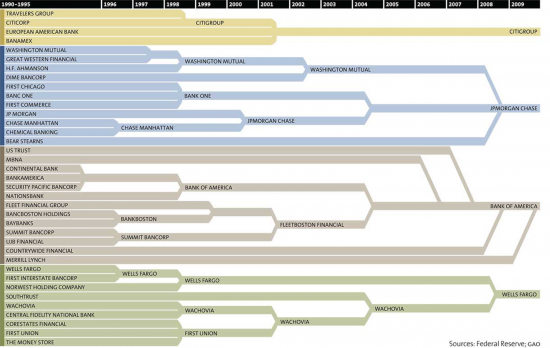

Рис. 5: «Схема формирования Большой Четверки»

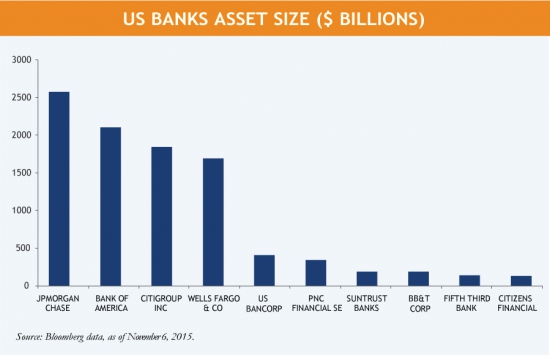

То что возникло в итоге, не очень отличается от решающей доли рынка у госбанков России, или частных банков Украины. Банки на картинке ниже как пересекаются в неисчислимых фондах вроде Vanguard или Black Rock. Или поделили сферы влияния: инвестиции в компании (Морган), офисы за границей для клиринга (Сити), ипотека и другая розница (Фарго).

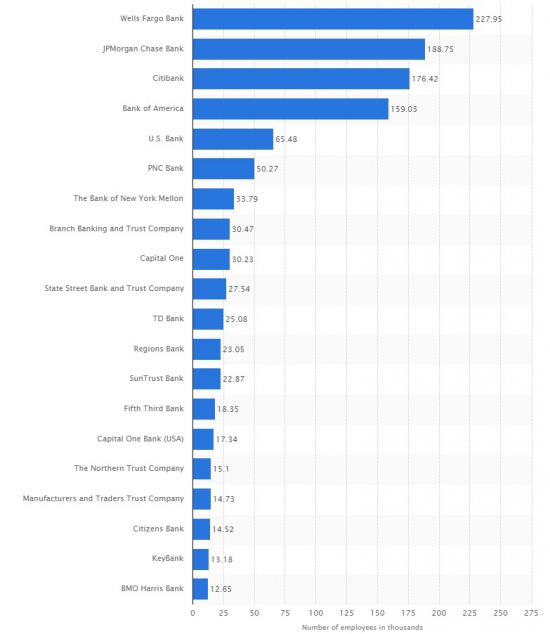

Рис. 5, 6: «Формат банковского картеля США»

«Структура банковской системы по количеству сотрудников»

Послесловие, контекст.

Как видим процесс концентрации капиталов необратим. С картинки 1 понятно, что есть некие веские причины: почему маленький слабее крупного. Всё исходит из даже понятия специализации труда со времен неолита, и глобализации общественных систем со времен создания клинописи. Кукл уже есть и это не конспирология, а чем дальше — тем кукловод будет глобальнее. Социальные пирамиды всегда стремятся укрупниться за счет поглощения конкурентов (статья). Малый и средний бизнес это не перспективы (аргументы), и мелкая буржуазия это основа уже прошлых государств. Но узкая ниша для маленького человека остается, — какая она может быть в трейдинге? Почему специалист узкого профиля может быть основой будущих государств и не страдать, если цех закрыли.

Идет к миллиону

Трейдерам всего мира внушается философия одинокого «Стрелка» из романа Стивена Кинга (иллюстрация выше). Работай над собой, мудрей, скальпируй днями напролет. Иди, не взирая на сливы депозитов, — к своей Темной Башне, к ответам и решению всех вопросов. Сам роман это ностальгия по Дикому Западу и временам одиночек, но он охватывает современную философию индивидов всего мира. Время универсальных солдатов прошло. Найди узкую нишу или вливайся в коллектив на птичьих правах.

Человек не может быть роботом, и торговать по десяткам тикеров как робот. Скрипты регулярно дают убытки (пример), они эффективны лишь как инструмент автоматизации решений человека. Ручной скальпинг по психологическому напряжению куда серьезнее браузерных онлайн игр, а и там люди лишь за полгода полностью выматывались. Знать всё и понимать весь рынок вряд ли вероятно, а безусловных математических законов нет. Руками скальпировать на марафонской дистанции не выйдет, а если скальпируешь программой, то какие понятия в нее вложить?

Специализация и своя ниша, вероятно, единственный путь долгосрочного выигрыша на рынке. Знать всё про свой товар, вплоть до имен директоров шахт. Возможно, 90% торговли это сбор информации, формирование потока информации нужного характера, безжалостное отсечение не нужной и веселящей. Не читал rss Банка Японии, но уже сел торговать иену, как так? Торговля не может быть ежесекундна, даже рыба ловится лучше утром или весной.

Индивидуальный трейдер как художник — должен четко знать какую картину и как нарисовать, к какой дате и почему она будет продана. Несистемный путь ошибок, поиска мест для рыбалки, наверно приведет к успеху рано или поздно, но будет стоить дороже. Системный путь заключается в применении всех доступных инструментов совершенствования: начиная от психологии по-серьезному и заканчивая самостоятельным курсом монетарной политики стран.

Описание банковского кукла США должно было доказать, что игра с большими дядьками по их правилам — убыточна.

Soldier, пишите точнее: «для моего трейдинга пользы практически никакой». Потому что на этих подходах я делал и 200% за 3 недели и 100% лишь на одном лоте за неделю. Некому продать эти навыки, все же кухонные или торгуют по математике и хеджу.

Что бы понять когда саудиты с турками войдут в Сирию нужно быть востоковедом который живет в тех странах постоянно, и то будет слабое понимание. Посол России в Китае неплохо пишет про Китай, но мне для трейдинга достаточно понимать, что в 2015 в Китае продали на 41% Мерседесов больше, и не ожидаю поэтому обвала в 2016 на всех рынках мира. Из этого следует что золото будет падать весной. Вот тогда я буду понимать что шорт перспективен. Или например на погоде в США — газ должен расти, но его вальнули отвесной линией (было в чт-пт). Теперь у меня по газу и погоде стоп-сигнал — слишком очевидное и куклы это используют. Уровни исчисленные просто в цифрах ничто, ну вот доллар сел на новые уровни и как вы используете старые понятия?

И, я не брокер и не продаю консалтинг. Хоть и сифилисом заболейте все, какое мне дело, как и вам до меня. Самое лучшее что можно написать в комментарии — какую-то инфу по теме, которой не было в статье.