Спекуляции Pump&Dump. Часть 8

Американский фондовый рынок

Часть 8

Предыдущие мои блоги на эту тему можно посмотреть здесь:

http://smart-lab.ru/blog/300794.php (Часть 1)

http://smart-lab.ru/blog/300857.php (Часть 2)

http://smart-lab.ru/blog/301087.php (Часть 3)

http://smart-lab.ru/blog/301335.php (Часть 4)

http://smart-lab.ru/blog/301465.php (Часть 5)

http://smart-lab.ru/blog/301615.php (часть 6)

http://smart-lab.ru/blog/315321.php (Часть 7)

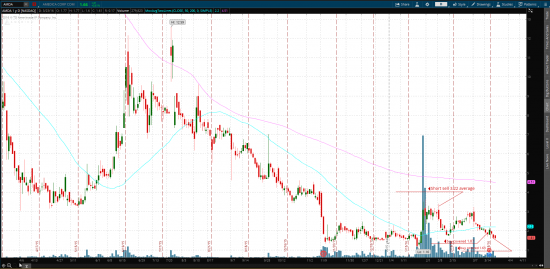

Amedica Corporation (AMDA)

Short Sell 3,22$

Target price 1,63$

Buy cover 1,87$ 1,63$

Profit: 45,7%

Продолжительность сделки: 46 дней

Соотношение риск/прибыль: 1 к 6

Сопровождение сделки.

Компания Amedica Corporation (AMDA) ведет свою деятельность в секторе здравоохранения, индустрии мед.оборудования США, и относится к Nano Cap company (стоимостью до 50млн.долл.), с текущей рыночной оценкой в диапазоне 35 – 17 млн. долларов). Amedica Corporation представляет из себя классический вариант компании, которая является убыточной последние несколько лет. В настоящий момент имеет отрицательную! балансовую стоимость, а также величину долгосрочных обязательств, превышающих рыночную оценку компании. Основную деятельность компания направляет на разработку производство и продажи мед. устройств для использования у больных в шейных, груднопоясничных областях позвоночника, бедренные головки для замены тазобедренного сустава и другие устройства для общего протезирования используя запатентованный материал на основе нитрида кремния собственной разработки “Valeo”. Предлагает свои изделия напрямую медицинским клиникам и хирургическим госпиталям. Компания была основана в 1996 году, с главным офисом в Salt Lake City, штат Utah.

Особо длительного повествования о причинах для открытия позиции Short sell нет смысла. (Сумма долгосрочных кредитных обязательств составляет 20 млн.долл., а вся капитализация равна 17 млн.долл., при наличии текущих ликвидных денежных средств в 11 млн. долл. имеет текущие обязательства на сумму 24 млн. долл.). Объемы продаж находятся в диапазоне 20 – 24 млн. долл., что совсем не достаточно, чтобы обеспечивать основные операционные расходы, имея штат сотрудников «аж» 66! человек, сумма ежегодных операционных затрат составляет 24 – 32 млн. долл., несмотря на то, что маржа бизнеса(Gross Profit) совсем не малая — 65%. Ужасное финансовое положение компании оказывается не остановила горячие головы инвесторов и спекулянтов. После объявления президентом компании о предстоящей расширенной медицинской конференции и новых возможностях компании, спекулянты и несведущие инвестора «задрали» курс акций на 140% за два дня. Далее нужно было использовать привычные методы тех. анализа для pump-кандидатов и ожидать подтверждающих сигналов для удачно представившегося входа в сделку. В отличие от большинства моих предыдущих коротких продаж, в которых ориентиры цены «остановки на взлёте» находились на более ранних графиках цены Weekly chart 2-10 years, здесь AMDA давала возможность следить всю ситуацию на Daily –chart, где можно увидеть явно сильное локальное сопротивление в цене 3,50$, что подтвердилось дважды 28 и 29 января, оставив волос (тень свечи) именно в этой цене. При этом удалось закрыться выше 3,00$ только 28 января, на следующий же день, цена не смогла закрепиться и сделать подтверждение продолжения роста, закрывшись в 2,79$. Следующую неделю все внимание было направлено на тестирование цены 3,00$, с закрытием выше этой отметки. Предполагалось дождаться дополнительных сигналов для остановки в районе 3,50$ и последующего разворота. Но, т.к. этого не произошло и через пять дней явно обозначилось сопротивление в цене 3,00$, было решено действовать на этих уровнях с принятием рисков 50 центов. Явного желания широкой публики «толкать» stock к новым вершинам не было, и если внимательно посмотреть на график, то можно заметить, что за период 28 января – 2 февраля цена акций лишь дважды закрывалась выше 3,00$, это 28.01 в 3,09$ и 2.02 в 3,07$. Таким образом цена 3,00$ выступила надежных ориентиром где следует набирать позицию и одновременно локальным уровнем сопротивления, закрытие выше которой и продолжение роста на следующий день, являлись бы явными причинами либо сокращать позицию, либо закрывать вовсе. Крайний вариант для предела рисков была цена 3,50$, но в этой ситуации сильно ухудшалось соотношение риск/прибыль, чего точно не хотелось. В итоге все получилось по лучшему сценарию, и уже 9 февраля ветер перемен обозначил разворотный тренд и пике продолжилось до цены 1,75$ 17 февраля. 7 марта stock заставил серьезно переживать, мысли крутились вокруг эмоциональных выводов – «пересидел» весь профит – болван.., (снова не хватило всего 12 центов 17 февраля для исполнения cover buy ордеров). По этой причине было решено разделить выходы на две равных части, с целью не упустить прибыль и покрыть хотя бы часть позиции в «деньгах» хотя и с average хуже запланированного (1,75$ за акцию, вместо 1,63$).

Могу предположить, что цена будет около 1,00$ но не сразу и уже без меня. Со своей задачей считаю справился, забрав 46% профита со стака за неполные два месяца. @HoldInvestors

to be continued..

Olleg23 марта 2016, 20:02а?0

Olleg23 марта 2016, 20:02а?0 Rezident23 марта 2016, 22:26Красиво!0

Rezident23 марта 2016, 22:26Красиво!0