03 октября 2016, 14:10

И вновь Deutsche Bank.

Сегодня выходной в Германии, и акции DB торгуются немного вниз на 1.45% дневное время. Думаю, рынок США может воспользоваться возможностью продавать бумаги.

Теперь новости о Deutsche Bank будут преследовать нас каждый день. Начинающим трейдерам полезно. На этом примере можно разувериться в любой информации, поступающей от новостных агентств и из официальных источников. Информационное поле, словно поле планеты Солярис, генерирует разные образы, нужные толпе для успокоения и поддержания веры, что мир стабилен.

Пятничная новость от Агентства ФрансПресс оказалась вымыслом, поднявшим капитализацию банка на $2.5 млрд. Фондовый рынок — удивительная среда! Где вы еще можете продать вымысел за такие деньги?

Рынок — это деньги. Банк — это деньги. Рассмотрим, что говорят цифры Deutsche Bank:

Аналитики публикуют доводы, что банк не имеет достаточного капитала и недостаток ликвидности, чтобы противостоять распродажам, составляет $100 млрд. Эта сумма сопоставима с суммой «спасения» AIG. Любопытно, что в процессе неуклонного улучшения и последовательного, непрекращающегося прогресса рынков, управляющие деньгами с большим опытом снова и снова приходят к тому, что нет ничего другого, более действенного, чем кризис и банкротство одного-трех крупнейших банков для того, чтобы оздоровить финансовую систему. Может, ее просто не надо заражать раковыми клетками роста? Но на здоровом рынке невозможно делать огромные деньги. Вливания $100 млрд. уже ждут те, кто выстроил эту систему, кто знает, что эта система действует по принципу «умри ты сегодня, а я — завтра». Позавчера был 1998 год, вчера был 2008 год, сегодня 2016, к 2020-24 году вновь накопится системный риск в другом банке. Теперь мы знаем, куда уходят напечатанные деньги — они идут на формирование системных рисков в крупнейших мировых банках.

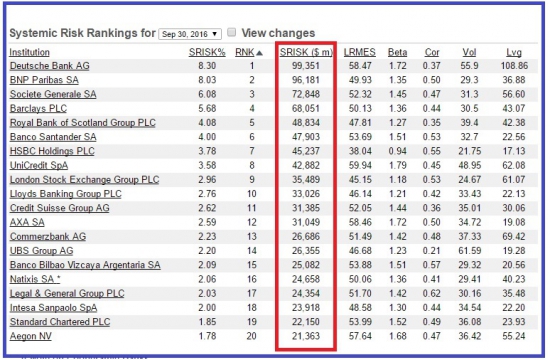

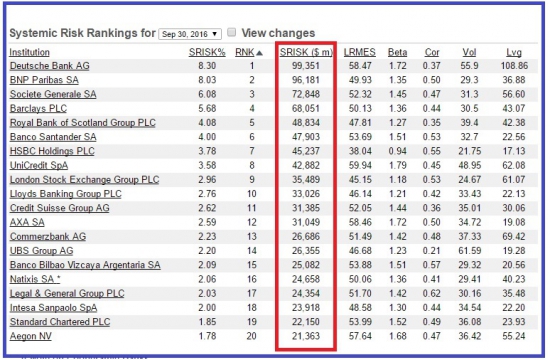

Сейчас банки приготовились принять деньги на спасение Deutsche Bank. Но Deutsche Bank не один имеет такую «систему». За ним с близкими по значениям системными рисками стоят не менее знаменитые и маститые банки:

Министр экономики Германии Зигмар Габриэль сказал репортерам: «Я не знаю, должен я смеяться или плакать, когда банк, который сделал спекуляции своей бизнес-моделью, теперь заявляет, что он — жертва спекулянтов». Господин Габриэль, люди тоже не знают, смеяться им или плакать, если министры экономики вдруг внезапно узнают о том, что длится годами в крупнейшем банке подведомственной экономики. Мы-то ладно, мы публика, не сегодня все это случилось, но публику информируют сейчас. Сейчас кто-то плачет, но не все. Есть те, кто смеется. И те, кто смеялись «вчера» в 2008 году, когда умирал Lehman Brothers, а остальные весело делили его останки, когда из AIG деньги растекались в разные финансовые щели, в том числе и в Deutsche Bank. «Система» в условиях глобализации имеет целостность дырявого корыта, и когда в одном месте заливают деньги, то в другом месте они вытекают. Дыры — это выгодно.

Теперь новости о Deutsche Bank будут преследовать нас каждый день. Начинающим трейдерам полезно. На этом примере можно разувериться в любой информации, поступающей от новостных агентств и из официальных источников. Информационное поле, словно поле планеты Солярис, генерирует разные образы, нужные толпе для успокоения и поддержания веры, что мир стабилен.

Пятничная новость от Агентства ФрансПресс оказалась вымыслом, поднявшим капитализацию банка на $2.5 млрд. Фондовый рынок — удивительная среда! Где вы еще можете продать вымысел за такие деньги?

Рынок — это деньги. Банк — это деньги. Рассмотрим, что говорят цифры Deutsche Bank:

- Системный риск составляет $ 100 млрд

- Номинальная стоимость деривативов € 42 триллионов.

- Рыночная стоимость деривативов € 18 млрд

- Капитал банка € 67 млрд

- Активы банка € 1,6 трлн

- Плечо 25 к 1

- Штрафы € 12.47 млрд. ($ 14 млрд.)

- Ликвидность € 220 миллиардов ($247 млрд).

- Неликвидные активы € 32 млрд.

- Банковские служащие, «берущие материальный риск» (material risk takers, or M.R.T.s) 1,871

- Зарплаты M.R.T.s € 1,7 млрд.

- Капитализация: €16,2 млрд ($17.9 млрд на пятницу)

On pp. 31, 130 and 137 of its 2015 Annual Report, Deutsche reports that at the end of 2015, its Basel III-defined leverage ratio, the ratio of its Tier 1 capital (€48.7 billion) to its leverage exposure (€1,395 billion) was 3.5 percent.Маловато будет! ©

Аналитики публикуют доводы, что банк не имеет достаточного капитала и недостаток ликвидности, чтобы противостоять распродажам, составляет $100 млрд. Эта сумма сопоставима с суммой «спасения» AIG. Любопытно, что в процессе неуклонного улучшения и последовательного, непрекращающегося прогресса рынков, управляющие деньгами с большим опытом снова и снова приходят к тому, что нет ничего другого, более действенного, чем кризис и банкротство одного-трех крупнейших банков для того, чтобы оздоровить финансовую систему. Может, ее просто не надо заражать раковыми клетками роста? Но на здоровом рынке невозможно делать огромные деньги. Вливания $100 млрд. уже ждут те, кто выстроил эту систему, кто знает, что эта система действует по принципу «умри ты сегодня, а я — завтра». Позавчера был 1998 год, вчера был 2008 год, сегодня 2016, к 2020-24 году вновь накопится системный риск в другом банке. Теперь мы знаем, куда уходят напечатанные деньги — они идут на формирование системных рисков в крупнейших мировых банках.

Сейчас банки приготовились принять деньги на спасение Deutsche Bank. Но Deutsche Bank не один имеет такую «систему». За ним с близкими по значениям системными рисками стоят не менее знаменитые и маститые банки:

Министр экономики Германии Зигмар Габриэль сказал репортерам: «Я не знаю, должен я смеяться или плакать, когда банк, который сделал спекуляции своей бизнес-моделью, теперь заявляет, что он — жертва спекулянтов». Господин Габриэль, люди тоже не знают, смеяться им или плакать, если министры экономики вдруг внезапно узнают о том, что длится годами в крупнейшем банке подведомственной экономики. Мы-то ладно, мы публика, не сегодня все это случилось, но публику информируют сейчас. Сейчас кто-то плачет, но не все. Есть те, кто смеется. И те, кто смеялись «вчера» в 2008 году, когда умирал Lehman Brothers, а остальные весело делили его останки, когда из AIG деньги растекались в разные финансовые щели, в том числе и в Deutsche Bank. «Система» в условиях глобализации имеет целостность дырявого корыта, и когда в одном месте заливают деньги, то в другом месте они вытекают. Дыры — это выгодно.

На DB можно списать многое, и прежде всего обвал рынков. Это выгодно для ФРС: мы ни при чем, — это все DB)

Трейдер должен воспринимать информацию по фактам, а не по тому, кто какую позицию держит. Российские трейдеры страдают одной общей болезнью: они считают, что любой, кто пишет про направление движения актива, хочет их вовлечь в сделку, чтобы закрыть свою позицию или наоборот, чтобы усилить… Это привычка жить в песочнице с одним-тремя совочками и одним ведерком. Американский рынок — это не песочница. )

Остается только направленная торговля на малые деньги — как лотерейный билет.