Отсечь ненужное и увидеть «медведей» с молоточками

На этой неделе на трейдеров выливается огромный поток информации. Так ли эта вся информация важна для принятия правильных торговых решений или ее надо отсекать на входе, оставив небольшой ручек наиболее важной информации?

По-моему, второе более разумно. С точки зрения долгосрочных перспектив российского рынка, наиболее важным является то, что Дональд Трамп решил назначить на должность Госсекретаря США главу ExxonMobil Рекса Тиллерсона. Ряд очень выгодных сделок для ExxonMobil, связанных с Россией теперь могут быть заключены. Тиллерстон уже несколько раз посещал Белый дом с целью обсудить проблему санкций. Тиллерстон – первый госсекретарь США в истории, который является главой нефтяной компании. Теперь возник вопрос, останутся ли в силе санкции, и как они будут соблюдаться?

Это назначение актуализирует сценарий «перезагрузки» российского фондового рынка через нефтегазовый сектор. Собственно он и начался в середине 90-х именно с нефтегазового сектора. Правда, на быстрое снятие санкций я бы не рассчитывал. В аналитической заметке от 11 ноября Morgan Stanley сообщил, что оценивает вероятность снятия американских санкций с России на 35% в 2017-2018 гг., если президентом будет Трамп. Теперь «сжимаем кулачки», чтобы Сенат утвердил Тиллерсона в должности, и перезагрузка отечественного рынка через нефтегазовый сектор и снятие санкций стала явью.

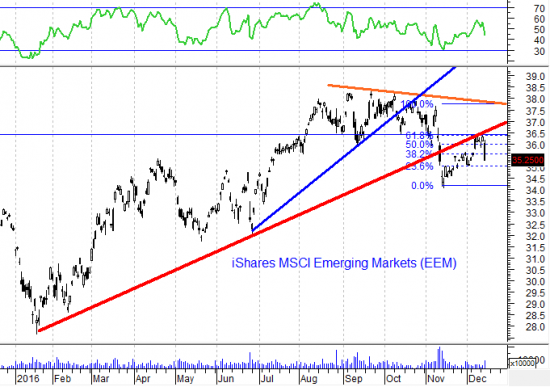

С точки зрения краткосрочных перспектив фондового рынка наиболее важным является то, что индекс развивающихся рынков EEM в конце недели вырос до сильного сопротивления 36,5. Это ранее пробитый вниз восходящий тренд, поэтому было понятно что «медведи» будут стоять по этому тренду и бить серебряными молоточками по голове всех, кто попробует на него взобраться. Так и получилось – вчера этот индекс обвалился на 2,97%, а российский индекс ERUS обвалился на 4,91%. Я участвую на этой неделе в одной хорошей телевизионной передачи, которая представляет собой битву технических и фундаментальных аналитиков и все мои сделки на этой неделе строго «от шорта». Какие то сделки прибыльные, какие то убыточные… Но я считаю, что на этой неделе игра «от шорта» безопаснее и мне совершенно не хочется попадать под удары «медведей» с «серебряными молоточками». К тому же уже в конце прошлой недели были акции с медвежьими расхождениями на графиках (напртимаер Татнефть АО).

Что касается цен на нефть, то мы настроены оптимистично. Правда, эйфория не уместна – безоткатного их роста не будет. Нет такого хорошего новостного потока. Нефтедобыча в странах ОПЕК в ноябре выросла на 300 тысяч баррелей в день по сравнению с октябрем и составила рекордные 34,2 млн баррлей в день. В ближайшие несколько недель станет ясно, насколько хорошо будут выполняться условия соглашения по сокращению добычи и как будут двигаться цены, сообщило МЭА в новом месячном отчете. Число буровых в США выросло до 624 за прошлую неделю с 597 неделей ранее (по сообщению BakerHuges). Министр энергетики Саудовской Аравии Халид аль-Фалих сказал, что нефтяному рынку потребуется время на восстановление. В месячном отчете ОПЕК сообщила, что ожидает приход рынка в равновесие во второй половине 2017 года.

В среду ФРС США повысила ставки, как и ожидалось, до 0,50% – 0,75%. Обошлось без сенсаций. Экономические риски в краткосрочной перспективе ФРС снова охарактеризовала как «примерно сбалансированные», то есть вероятность появления неожиданно плохих экономических показателей теперь уже не выше, чем вероятность появления неожиданно хороших показателей.

Решению повысить ставки предшествовал ряд хороших экономических показателей по США, особенно по рынку труда и инфляции. ФРС немного повысила прогноз по росту ВВП США на 2017 год (до 2,1%). Прогноз по уровню безработицы остался в основном без изменений – чиновники ожидают падения уровня безработицы до 4,5% к 2019 году. Прогноз по росту личных потребительских расходов в среднесрочной перспективе тоже остался прежним – рост до 2,0% к 2018 году.

Прогноз по числу повышений ставок в 2017 году повышен – теперь чиновники ожидают три повышения на четверть пункта. На 2018 и 2019 тоже прогнозируется по три повышения.

Сегодня будет обнародовано решение Банка Англии по результатам ближайшего заседания. Все опрошенные экономисты ожидают, что ставка останется на прежнем уровне (0,25%), а целевой объем скупки активов останется 435 млрд фунтов для государственных облигаций плюс 10 млрд фунтов для корпоративных облигаций. Банку Англии приходится одновременно поддерживать экономический рост и держать под контролем инфляцию, которая растет из-за ослабления фунта стерлинга. Но повышение ставки Банка Англии произойдет нескоро. Согласно медианному прогнозу опрошенных экономистов, изменения ставок не будет по крайней мере до начала 2019 года. Важнейшим фактором влияния на политику Банка Англии служит то, как именно будет проходить процесс выхода Великобритании из ЕС.

Я жду продолжения нестабильности на развивающихся рынках и продолжения коррекции. Важнейшими факторами является Китай и укрепление доллара. Напомню, что Китай подал на США жалобу в ВТО, еще раньше США обвинили Китай в демпинге при производстве изделий из фанеры. Кроме того, в пятницу китайский регулятор ввел ограничения на покупку акций в целях страховки перед ожидаемым ужесточением денежной политики FOMC ФРС США. Кто хочет играть на повышение, мы не препятствуем, но мы предупреждаем – рынок будет лихорадить.

________________________________

Приглашаю на бесплатный семинар на Московской бирже 25 января 2017 года. «Как я заработал 30 млн. на рынке». Петр Салтыков и Александр Мишин. Будет интересно!

страница регистрации https://education.zerich.com/events/471.html

Аналитики RBC предупреждают, что пришло время с большей осторожностью смотреть на золото. В аналитической заметке аналитики RBCCapitalMarketsсоветуют в 2017 году занимать позиции по золоту с большой осторожностью.

Аналитики RBC признают существование ряда позитивных факторов для золота, включая рост инфляционных ожиданий в стране, продолжение адаптивной монетарной политики центральными банками других стран и геополитические риски от результатов выборов-2017 в странах еврозоны.

Тем не менее, в краткосрочной перспективе, согласно прогнозам аналитиков, картина не такая радужная из-за ухода инвесторов из золотых ETFов на фоне роста реальных ставок в США.

«Теперь мы руководствуемся плоской оценкой $1300 за унцию. Прогноз понижен с $1500 в 2017 и 2018 и $1400в 2019 году. Мы ожидаем плоскую динамику цен на золото и серебро… Смешанные макроэкономические факторы увеличивают волатильность цен и понижательные риски в краткосрочной перспективе, так что не исключено падение до $1100 за унцию. Резкая распродажа облигаций и быстрый рост реальных ставок до 0% говорят о том, что равновесная цены золота составляет $1230-1250 за унцию. Если планируемая Трампом программа фискального стимулирования приведет к увеличению прогноза по темпам роста экономики США, то в отсутствии роста инфляционных ожиданий резкий рост реальных ставок в 2017 году негативно скажется на золоте», – пишут аналитики RBC.

Тем не менее, RBC рекомендует покупку акций связанных с золотом компаний на просадке.

blogs.barrons.com/focusonfunds/2016/12/12/time-to-get-more-cautious-on-gold-rbc-warns/?mod=yahoobarrons&ru=yahoo&yptr=yahoo

расматриваете ли вы посешение г-д орловского гриценко, труняева, коммисарова, варюшкина?