Импульсная стратегия на традиционных и криптовалютах. Часть 2

Продолжение. Начало здесь.

Типы портфелей

Портфель временных серий

Этот портфель имеет простой состав. В каждую дату ребалансировки мы инвестируем во все валютные пары, согласно значению сигнала. При сигнале = 1 мы будем покупать валюту на 1 доллар, при сигнале = -1 продавать на 1 доллар. Если сигнал = 0.5, то наш вклад составит 0.5 доллара и так далее. Так как значение сигнала лежит между -1 и 1, мы никогда не вкладываем более 1 доллара на одну валютную пару.

Межрыночный портфель

Для данного портфеля мы сравниваем сигналы всех валютных пар на дату ребалансировки. Будем инвестировать в три валютные пары, где сигнал имеет наибольшее значение. С другой стороны, мы будем продавать три валютные пары с наименьшим значением сигнала. Мы всегда покупаем или продаем валюты ровно на 1 доллар каждую, неважно, какое конкретное значение имеет сигнал. Этот метод работает только если портфель состоит из шести или более валютных пар. Отметим, что межрыночный портфель из шести валют не то же самое, что портфель временной серии из шести валют. В межрыночном портфеле мы всегда вкладываем 1 доллар, в то время как в временных сериях мы инвестируем соответственно значению сигнала. Кроме того, мы будем покупать валюту, даже если сигнал отрицательный, но входит в один из трех наибольших сигналов. Также возможна продажа валюты при положительном сигнале, если он входит в три наименьших по значению сигнала.

Бэктест

Начало бэктеста зависит от категории валютной пары. Используем самую раннюю дату, доступную для данной категории. Бэктетст заканчивается всегда 20 марта 2017 года. Так как мы используем скользящее стандартное отклонение за один год для данного алгоритма, в первый год теста сделок не происходит. Мы оставляем этот период за рамками всех графиков и будущих вычислений. Ребалансировка портфеля происходит каждый день.

Десять самых ликвидных валютных пар

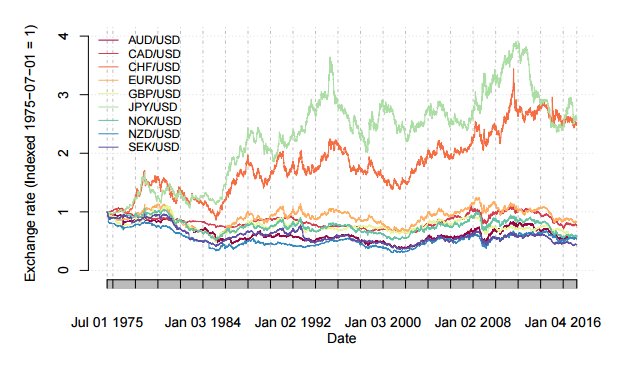

В этой главе мы будем использовать наш алгоритм для тестирования самых ликвидных 10 валютных пар. Данные берутся, начиная с 1 июля 1974 года. Первый год — расчетный, поэтому тест начинается с 1 июля 1975 года. На рисунке ниже показаны цены валютных пар за тестируемый период. Цены индексированы для лучшей визуализации трендов и волатильности. Отметим, что на CHF/USD и JPY/USD наблюдается восходящий тренд и повышенная волатильность по сравнению с другими валютными парами, у которых боковая динамика и низкая волатильность.

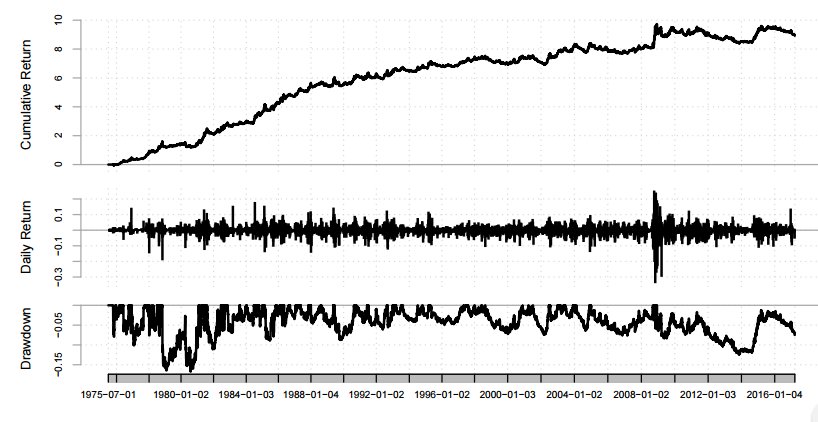

На портфеле временных серий мы достигли годового дохода в 22% и годового коэффициента Шарпа, равного 0.53, предполагая безрисковую ставку 0%.

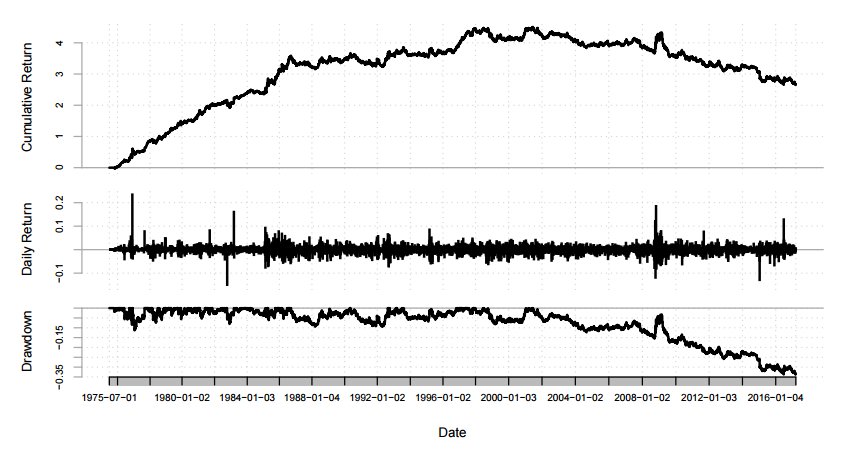

Межрыночный портфель показал годовую доходность в 7% и годовой коэффициент Шарпа 0.27.

Годовая доходность межрыночного портфеля в три раза меньше годовой доходности портфеля временных серий. Но годовое стандартное отклонение межрыночного портфеля в два раза меньше годового стандартного отклонения портфеля временных серий. Таким образом, приведенный по риску доход портфеля временных серий только в два раза больше дохода межрыночного портфеля.

Кумулятивная прибыль, дневные арифметические приращения и просадки обоих портфелей показаны на рисунках ниже.

Портфель временных серий

Межрыночный портфель

Наибольшая просадка межрыночного портфеля началась в 2001 году и до сих пор не восстановилась. Падение возникло в начале рецессии 2000-х и почти восстановилось к 2009 году, но затем произошла еще одна просадка и она продолжается до сегодняшнего дня. Портфель временных серий демонстрировал похожую динамику, но восстановился полностью в 2009. Тем не менее, новая просадка началась в 2009 году и также продолжается до сих пор, но значением гораздо меньше, чем в межрыночном портфеле.

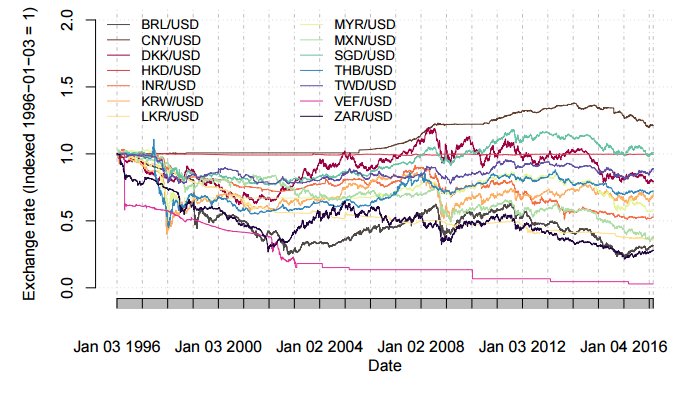

Валютные пары, не входящие в десятку

В этой главе мы протестируем валюты, которые не входят в десятку наиболее ликвидных. Эти пары существенно более волатильны, чем предыдущие. В данной категории данные для венесуэльского боливара доступны только с 3 января 1995 года. Принимая во внимание расчетный период, мы начинаем тест с 3 января 1996 года для всех валют. Рисунок в заглавии показывает цены валют за тестируемый период. Большинство пар демонстрируют нисходящий тренд до 2002 года, затем он сменился на восходящий до 2008 года. После большинство валют снова снижаются.

Криптовалюты

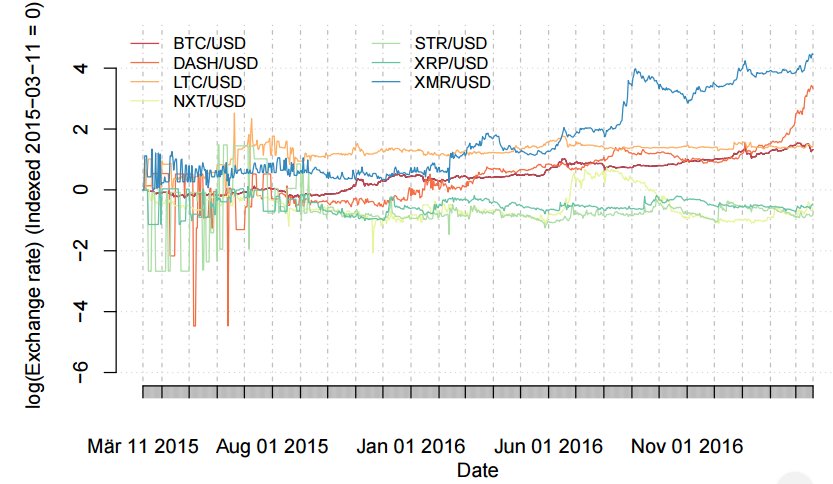

В данной главе мы тестируем криптовалюты. Наши данные начинаются с 11 марта 2015 года, то есть тест стартует с 11 марта 2016 года. На рисунке ниже показаны цены за тестируемый период.

Шкала ординат логарифмическая для лучшей иллюстрации экспоненциального роста определенных валют. BTC/USD, DASH/USD, LTC/USD и XMR/USD показывают восходящий тренд. NXT/USD, STR/USD и XRP/USD преимущественно в боковике.

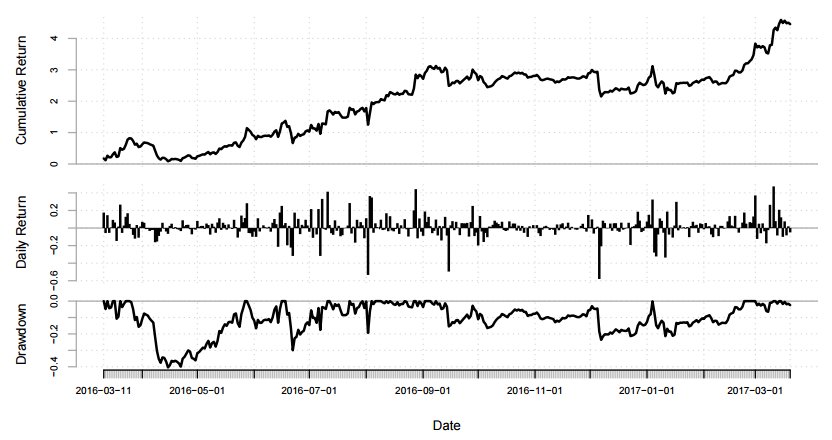

Результат теста: 299% годового дохода при коэффициенте Шарпа 1.62 для портфеля временных серий. Межрыночный портфель показал годовую доходность в 359% и коэффициент Шарпа, равный 1.48.

Так как криптовалюты достаточно новы, мы можем протестировать их только за один год. Исследования показывают, что распределение доходностей криптовалют имеет более толстые хвосты, чем у традиционных валют. Наш краткосрочный тест скорее всего недооценивает риск, и его результаты должны восприниматься с определенной долей скепсиса.

Как показано на рисунках ниже, наибольшая просадка произошла между апрелем 2016 и июнем 2016. Никаких событий на финансовом рынке, которые могли бы это объяснить, не происходило. Однако, просадка в июне определенно связана с Brexit. Эта просадка наиболее очевидна на межрыночном портфеле.

В сравнении с портфелем временных серий на традиционных валютах, просадки на криптовалютах больше. Но так как доходность также очень высока, мы получаем очень хорошее соотношение риск/доходность.

Результаты

Для всех типов валют мы выяснили, что импульсная стратегия для портфеля временных серий генерирует неплохую доходность. Стратегия демонстрирует более высокий приведенный к доходности риск для типов валют с высокой волатильностью. Просадки обычно объясняются неожиданными событиями на финансовых рынках. В спокойные периоды стратегия работает хорошо. Но неожиданные обвалы рынка приводят к просадкам до 35% в традиционных валютах и до 70% в криптовалютах.

Заключение

Импульс это одна из старейших торговых стратегий. Она хорошо работала для традиционных валют до финансового кризиса 2008 года. С этого момента импульсная стратегия больше не прибыльна на десяти ликвидных валютных парах. Но на валютах вне этой десятки стратегия эффективна до сегодняшних дней, с доходностью в 31% и коэффициентом Шарпа 0.82.

До этого момента никто не тестировал импульсную стратегию на криптовалютах. Мы выяснили, что этот алгоритм генерирует доходность до 299% годовых с коэффициентом Шарпа 1.62 для портфеля криптовалют. Однако, тестировался период только в один год. Нужно больше данных и более продолжительный период для получения убедительных доказательств хорошей производительности импульсной стратегии.

Наши вычисления переоценивают доходность, так как комиссия и бид-аск спред не берутся в расчет.

Объяснением неожиданно высокой доходности на криптовалютах может служить сильный восходящий тренд в течение последнего года. Также традиционные валюты вне десятки демонстрируют сильные продолжительные тренды. Такие тренды легко распознаются алгоритмом, в то время как наиболее ликвидные валюты из десятки имеют боковые тренды с короткими периодами восходящих и нисходящих коррекций, и нашему алгоритму сложно следовать за ними.

Исследования показывают, что доходность может быть компенсацией за риск удержания активов. Это объясняет, почему доходность растет при увелечении рисков. У валютных пар из десятки ниже риск по сравнению с другими, поэтому они имеют меньшую доходность. Обратное справедливо для криптовалют. Инвестирование в них приводит к значительно большему риску, чем инвестирование в обычные валюты. С другой стороны, доходность криптовалют также значительно больше в случае применения импульсной стратегии.

Другие стратегии и алгоритмы автоматической торговли смотрите на моем сайте www.quantalgos.ru

baron_samedi14 мая 2017, 13:52по существу. Спасибо.+2

baron_samedi14 мая 2017, 13:52по существу. Спасибо.+2 Sergey Pavlov15 мая 2017, 06:39Спасибо!0

Sergey Pavlov15 мая 2017, 06:39Спасибо!0