20 сентября 2017, 12:53

Инвестиционный обзор-Мечел

Начну как всегда с Ебитды

-Ebitda выросла по сравнению с аналог.периодом на 56%.

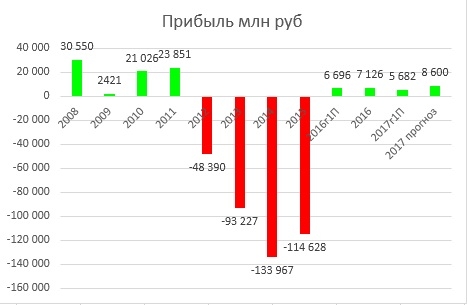

-Чистая прибыль упала по сравнению с аналог.периодом на 15%.Как так получилось?? Попробуем разобраться, а для этого рассмотрим чистый долг компании

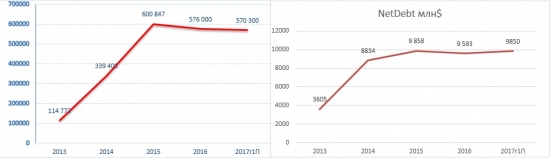

-NetDebt в руб. уменьшился на 1%, но в долларах он вырос на 2.7%.Виной тому укрепившийся рубль с 64 руб\$ до 57.9(данные в среднем по полугодиям) и долларовый долг компании который равен 2060 млн долл.

Далее рассмотрим график погашения и структуру долга компании(фото ниже)Как мы видим от валютного долга компания избавится только в 2020, но уже в 2019 долг будет не существенен и не будет так сильно влиять на прибыль компании при укреплении рубля.

Ещё один не менее важный фактор-это снижение ключевой ставки ЦБ РФ до 8.5%.Так как рублёвый долг перед РосБанками привязан к ставке ЦБ РФ, то данное снижение уменьшает рублёвый долг примерно на 4 млрд.руб.

-Далее попробуем спрогнозировать ЧП компании по итогам 2017.Допустим что Мечел отработает второе полугодие 2017 также как и первое, то мы получим=30 млрд руб операционки-15 млрд платёж по кредиту-12.7 млрд проигранный суд(и это всё при среднем р/$ в 58 руб)=Итого 3 млрд ЧП за второе полугодие 2017.Отсюда мы можем посчитать дивиденд

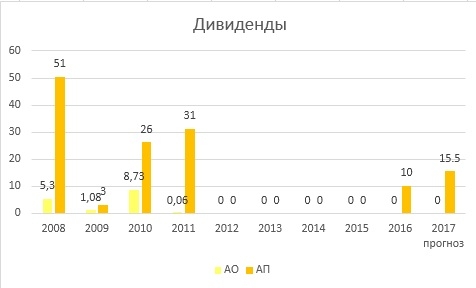

-Дивиденды на АП будут равны 15.5 руб при годовой ЧП в 8.6 млрд.руб.

-Выводы

Мечел остаётся одной из самых сложных, но доходных инвестиций на нашем рынке, в данный момент, на мой взгляд.Если пофантазировать на 2018 год: не будет проигранного суда, если рубль будетстоить районе в 60 руб\$, то сколько будет ЧП?? Думаю в районе 30 млрд.руб.И сколько он сможет тогда заплатить на преф?? Рублей 40, что даёт апсайд минимум в 2 раза.

Другие мои обзоры можно посмотреть здесь

4 Комментария

Александр Минин20 сентября 2017, 19:14куда они плять бабки девают ?))))0

Александр Минин20 сентября 2017, 19:14куда они плять бабки девают ?))))0 Don_Palma20 сентября 2017, 21:16Очень интересно. А какой может быть див в случае погашения долга в 2020?0

Don_Palma20 сентября 2017, 21:16Очень интересно. А какой может быть див в случае погашения долга в 2020?0 Евгений_hardboa08 октября 2017, 22:05спасибо за подробный анализ мечела0

Евгений_hardboa08 октября 2017, 22:05спасибо за подробный анализ мечела0