Такие гиганты, как P&G и Nestle, находятся под сильнейшим давлением Amazon и Walmart. Объемы продаж производителей потребительских товаров падают вместе с лояльностью их покупателей.

Александрова Мария специально для канала https://t.me/newspaper_archive сделала перевод статьи Financial Times от 02.02.2018

Через неделю после того как г-н Пелц приобрел пакет акций Proсter & Gamble стоимостью $3,5 млрд, началось многомесячное противоборство между инвестором-активистом и производителем потребительских товаров. В результате этого противоборства P&G начал пересматривать свою политику.

Не один год P&G теряла долю рынка, проигрывая своим конкурентам. Одним из них стал Dollar Shave Club (прим. калифорнийская компания, доставляющая бритвы покупателям на дом за ежемесячную плату). И P&G объявила о снижении цен на бритвы Gillette до 20%. Аналитики Barclays назвали это «актом отчаяния».

Этот шаг стал ответом Нельсону Пелцу, который настаивал на том, что компания должна вернуть покупателей обратно, даже если придется снизить цены на то, что давно рекламировалось как «премиальный» продукт. «Вы сказали, что наши лезвия слишком дорогие, и мы прислушались» — говорится на сайте Gillette.

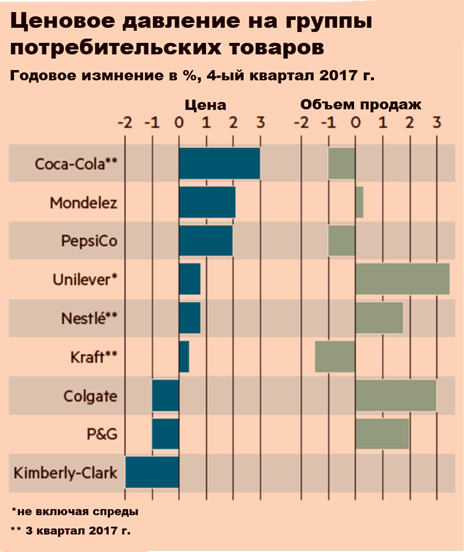

Но P&G не одинока. После публикаций отчетов о прибылях и убытках стало особенно заметно, что проблемы с ценами испытывают также крупнейшие компании-производители продовольственных товаров.

Последние три месяца 2017-го стали знаковыми. Впервые с 2011 года средние цены на продукты P&G и Colgate-Palmolive упали. Наибольшее снижение произошло в категориях с самой сильной онлайн конкуренцией – это бритвенные лезвия и подгузники.

Компания Kimberly-Clark объявила об увольнении 5, 000 сотрудников для того, чтобы снизить цены на подгузники. Mondelez International, производящая знаменитое печенье Oreo и крекеры Ritz, сообщила о том, что средние цены за год выросли на 1,5%, но на двух крупнейших рынках — Северная Америка и Европа – цены значительно упали.

Конечно, это отличные новости для покупателей, но не для мировых производителей потребительских товаров, чья прибыль падает. По словам аналитика Societe Generale: «Производители товаров массового потребления испытывают сильнейшие проблемы в ценообразовании, чем когда-либо».

Такие компании испытывают огромное давление со стороны крупных ритейлеров – особенно, со стороны Amazon и Walmart. Их совместный объем продаж составляет 600 млрд. долл. Walmart давно требовал от поставщиков снижения цен. А в Société générale утверждают, что рост Amazon имеет «дефляционное воздействие» и создает «еще более жесткие условия в США». После того, как в июне Amazon купила Whole Foods (прим. известная американская сеть супермаркетов, специализирующаяся на органических продуктах), ценовая война стала еще более ожесточенной. Проигрывают в этой войне поставщики, которые вынуждены снижать цены до исторических минимумов.

Кроме того, пострадала также и лояльность к брендам. Современные потребители вооружены не только инструментами, которые позволяют им без замедлений сравнивать цены онлайн, но и огромным выбором различных товаров. Покупатели все чаще выбирают более дешевые товары или ждут акций и скидок – особенно в таких категориях, как моющие средства и шампуни. Поэтому производителям приходится снижать цены, чтобы их товары оставались на полках магазинов.

«Покупатели получают огромное количество информации о продуктах онлайн, это позволяет им судить об этих продуктах: это просто маркетинг? Действительно ли мне нужно переплачивать?» — говорит Кэти Герш, вице-президент консалтинговой фирмы Kotter.

Брайан Гладден, финансовый директор в Mondelez, утверждает, что его компания столкнулась с «очень конкурентной средой ритейлеров». За 2017 год цены на товары Mondelez упали в США и Европе на 0,6% и 0,1% соответственно. Гладден ожидает, что эта тенденция сохранится и в 2018.

Бывшие сотрудники Amazon рассказали о том, что компания использует алгоритмы, которые способны отслеживать цены среди всех производителей в режиме реального времени. После такого анализа алгоритм предлагает самую низкую цену на товар. Хотя самые крупные бренды заключили оптовые соглашения с Amazon, большое количество сторонних продавцов на сайте сильно затрудняет дальнейший ценовой контроль. Так 9 из 10 продавцов шампуня Pantene Pro-V являются сторонними продавцами.

Из-за господства платформы Amazon, производителям крайне сложно отказаться от нее или продавать товары на собственных сайтах. «У Amazon более, чем 200 млн. покупателей. Если вы обойдете стороной Amazon, то эти 200 млн. покупателей будут приобретать товары ваших конкурентов» — говорит Джеймс Томсон, бывший менеджер Amazon. «Вы точно не одержите победу в этой битве».

«Так можно загнать компанию практически в бедственное положение» — добавляет Джеймс. «Если компании хотят достигнуть своих квартальных целей по продажам, они просто не могут позволить себе потерять рынок Amazon».

«Но ритейлерам будет просто нечего зарабатывать, если они будут подталкивать производителей к банкротству» — говорит Брайан Робертс, руководитель консалтинговой компании TCC Global Retailers. Некоторые категории товаров, знаковые бренды все еще имеют большой авторитет и влияние. Брайан добавляет, что, например, Aldi, немецкая сеть дисконт-магазинов, была вынуждена продавать бренд Coca-Cola.

Вопрос ценообразования поднимается уже неоднократно. А руководители компаний-производителей пытаются переубедить инвесторов. Джон Моллер, финансовый директор P&G, признает, что «сильная конкуренция ритейлеров» в совокупности с медленным ростом рынка «двигает цены вниз».

«Мы изменили цены на наши Luvs (прим. подгузники) … специально для ритейлеров» — говорит Джон. Но, несмотря на этот «больной вопрос», он не считает, что цены будут значительно падать в долгосрочной перспективе.

У компании Unilever, объявившей о своих годовых финансовых результатах в четверг, цены упали на 1% за последний квартал 2017-го, в сравнении с тем же кварталом 2016-го. Конечно, это больше, чем снижение на 0,1% за весь отчетный год, но объем продаж в последнем квартале увеличился на 3,2%.

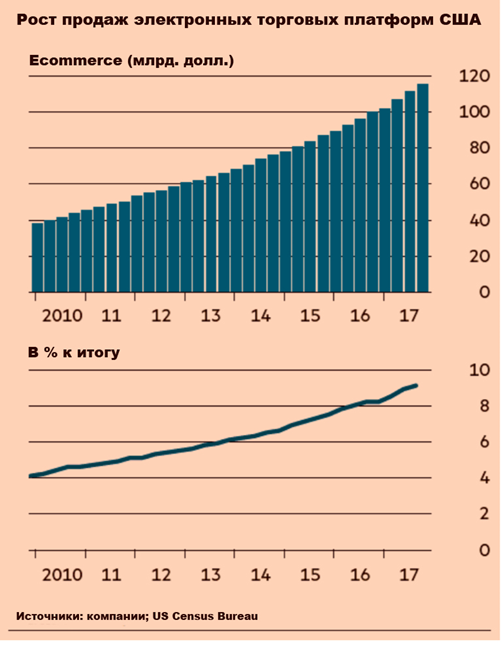

Грэм Пикетли, финансовый директор Anglo-Dutch Company, которая производит мыло Dove, дезодоранты Axe и майонез Hellmann, сказал: «За последние несколько лет цены в США были относительно устойчивыми по сравнению с ценами в Европе. Поэтому не так удивительно, что Amazon и электронная торговля растут. Благодаря им цены начинают потихоньку смягчаться».

Тем не менее, продажи Unilever в США составляют всего 13%. Но на развивающихся рынках, таких как, например, Индия и Индонезия выручка составляет 60%, что равняется 53,7 млр. долл. за последний год.

Инвесторы все еще ожидают финансовые отчетности трех европейских компаний с самыми большими объемами продаж в США – Nestlé, L’Oréal и Reckitt Benckiser. При этом Nestlé, швейцарская компания-производитель шоколада Kit-Kat и кофe Nescafe, заявила, что дисконт-магазины и Amazon оказывают дефляционное влияние на цены в США.

Фирмы-производители потребительских товаров ответили на ценовое давление агрессивным снижением расходов. «Бюджетирование на нулевой основе» — модель инвестиционной компании 3G Capital, базирующейся в Нью-Йорке. Эта модель трансформировала отрасль потребительских товаров.

Скорректированная операционная маржинальная прибыль компании Mondelez поднялась на 1,3 процентных пункта в сравнении с 16,3% за прошлый год. На это повлияла введенная программа экономии затрат, благодаря которой компания сохранила 3 млрд. долл. P&G пообещала сократить годовые затраты на 10 млрд. долл. к 2021 году. Unilever планирует сохранить 2 млрд. долл. за 3 года.

Это достаточно устойчивая стратегия для таких компаний, т.к. им приходится принимать во внимание факт снижения цен, комментируют аналитики.

«Очень сложно признать то, что ты больше не растущая компания» — говорит Али Дибаж из Bernstein. «Но все идет именно к этому».

Ежедневные свежие выпуски деловых газет: WSJ, FT, Ведомости

https://t.me/freenewspaper