18 мая 2018, 13:26

ВТБ - отчетность за 1 квартал может поддержать котировки акций

Результаты за 1 кв. 2018 г. по МСФО: неожиданно низкая стоимость риска

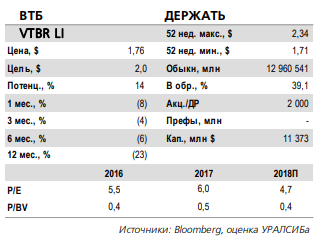

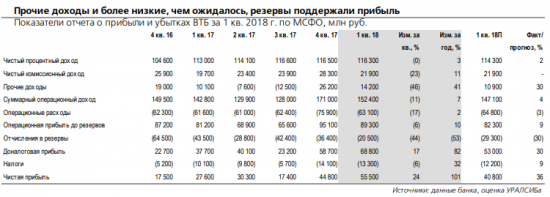

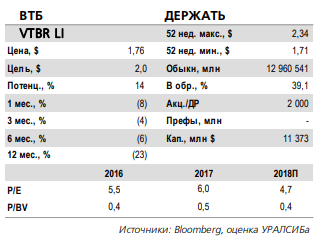

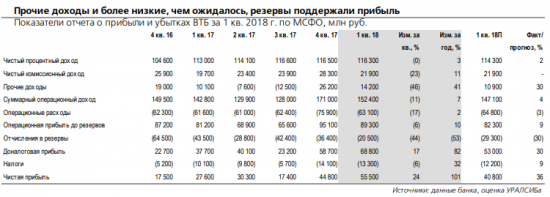

Рост в рознице поддерживает маржу. ВТБ вчера опубликовал отчетность за 1 кв. 2018 г. по МСФО с неожиданно высокой – на 36% выше нашего прогноза и на 52% выше консенсусного – чистой прибылью в 55,5 млрд руб. за квартал. ROAE составил 15% против нашей оценки 11%. В первую очередь это произошло из-за довольно низких отчислений в резервы – стоимость риска составила всего 0,9% (как и за два первых мес. 2018 г.) против ожидавшихся нами и рынком 1,2% и 1,5% соответственно. ЧПМ совпала с нашим прогнозом, оставшись на уровне 4,1%, как и на протяжении 2017 г. Эффективная доходность по кредитам за отчетный период снизилась сильнее (минус 60 б.п.), чем стоимость депозитов (минус 20 б.п.), но группа выиграла от удешевления других обязательств и дальнейшего роста доли розничных кредитов. Последние прибавили 4,5% квартал к кварталу (мы ожидали всего плюс 1,5%). Менеджмент также делает ставку на увеличение доли рублевых депозитов в обязательствах, так как валютные нужно своповать, что делает их дороже. Расходы оказались чуть меньше ожиданий, рост год к году составил всего 2%. Эффект от объединения ВТБ и ВТБ24 в 1 кв. был равен 1,1 млрд руб., всего за год руководство надеется сэкономить за счет слияния минимум 7,4 млрд руб.

Качество кредитов санкционным компаниям пока не ухудшается. Влияние нового стандарта МСФО 9 на достаточность капитала составило ожидаемые 50 б.п., банк создал 79 млрд руб. дополнительных резервов (через капитал) и одновременно восстановил часть (16 млрд руб.) отложенных налоговых платежей. Доля просрочки выросла на 110 б.п. в результате перехода на МСФО 9 (теперь она включает все законтрактованные начисленные платежи, которые не ожидаются к получению), на конец 1 кв. показатель составил 7,1%. Соотношение Резервы/Кредиты повысилось на 170 б.п. до 7,9%, при этом эффект на коэффициент покрытия был незначительным (106% к концу 1 кв.). Менеджмент пока не видит признаков ухудшения качества кредитов санкционным компаниям, триггеров для их перевода в следующую категорию риска пока не наступало. Размер портфеля по новому санкционному списку менеджмент оценивает менее чем в 2% от активов (2% от активов ВТБ эквивалентно примерно 18% от собственного капитала).

Рост в рознице поддерживает маржу. ВТБ вчера опубликовал отчетность за 1 кв. 2018 г. по МСФО с неожиданно высокой – на 36% выше нашего прогноза и на 52% выше консенсусного – чистой прибылью в 55,5 млрд руб. за квартал. ROAE составил 15% против нашей оценки 11%. В первую очередь это произошло из-за довольно низких отчислений в резервы – стоимость риска составила всего 0,9% (как и за два первых мес. 2018 г.) против ожидавшихся нами и рынком 1,2% и 1,5% соответственно. ЧПМ совпала с нашим прогнозом, оставшись на уровне 4,1%, как и на протяжении 2017 г. Эффективная доходность по кредитам за отчетный период снизилась сильнее (минус 60 б.п.), чем стоимость депозитов (минус 20 б.п.), но группа выиграла от удешевления других обязательств и дальнейшего роста доли розничных кредитов. Последние прибавили 4,5% квартал к кварталу (мы ожидали всего плюс 1,5%). Менеджмент также делает ставку на увеличение доли рублевых депозитов в обязательствах, так как валютные нужно своповать, что делает их дороже. Расходы оказались чуть меньше ожиданий, рост год к году составил всего 2%. Эффект от объединения ВТБ и ВТБ24 в 1 кв. был равен 1,1 млрд руб., всего за год руководство надеется сэкономить за счет слияния минимум 7,4 млрд руб.

Качество кредитов санкционным компаниям пока не ухудшается. Влияние нового стандарта МСФО 9 на достаточность капитала составило ожидаемые 50 б.п., банк создал 79 млрд руб. дополнительных резервов (через капитал) и одновременно восстановил часть (16 млрд руб.) отложенных налоговых платежей. Доля просрочки выросла на 110 б.п. в результате перехода на МСФО 9 (теперь она включает все законтрактованные начисленные платежи, которые не ожидаются к получению), на конец 1 кв. показатель составил 7,1%. Соотношение Резервы/Кредиты повысилось на 170 б.п. до 7,9%, при этом эффект на коэффициент покрытия был незначительным (106% к концу 1 кв.). Менеджмент пока не видит признаков ухудшения качества кредитов санкционным компаниям, триггеров для их перевода в следующую категорию риска пока не наступало. Размер портфеля по новому санкционному списку менеджмент оценивает менее чем в 2% от активов (2% от активов ВТБ эквивалентно примерно 18% от собственного капитала).

Прогноз по чистой прибыли стал чуть более оптимистичным. Что касается рыночной волатильности, то, по мнению руководства, она не повлияет на захеджированный валютный портфель, показатель VAR по портфелю ценных бумаг также находится на близких к минимуму значениях. Менеджмент рассчитывает, что ЦБ продолжит снижать ставки, что поддержит маржу банка. Большинство прогнозов на год были сохранены, но стоимость риска теперь ожидается на уровне 1,5% или ниже (против 1,5% ранее), а чистая прибыль – 150 млрд руб. или выше (150 млрд руб. ранее). Мы полагаем, что отчетность может поддержать котировки, частично скомпенсировав недавнее понижение веса бумаг ВТБ в индексе MSCI.Уралсиб

0 Комментариев