19 марта 2019, 13:48

Хуже только рецессия: почему негативный сюрприз ФРС в среду можно исключить

В преддверии заседания ФРС в среду рынок рассматривает два основных сценария развития событий: мягкая риторика с сохранением возможности повысить ставку 1 раз в этом году и 1 раз в 2020, либо еще больший уклон в сторону смягчения, при котором ставка будет поднята лишь один раз в 2019 году с соответствующим пересмотром экономических прогнозов в сторону понижения. При этом старый dot plot, который указывает на два повышения в 2019 году расходится с текущей позицией ФРС и его вероятно необходимо будет пересмотреть. Вопрос заключается в том, сможет ли FOMC исправить «проблемный канал коммуникации» с рынком так чтобы не дать сигнал к будущей рецессии и в тоже время избежать преждевременного намека на повышение ставки, о котором внезапно заговорили Билл Дадли, бывший глава ФРБ Нью-Йорка, и аналитики Morgan Stanley.

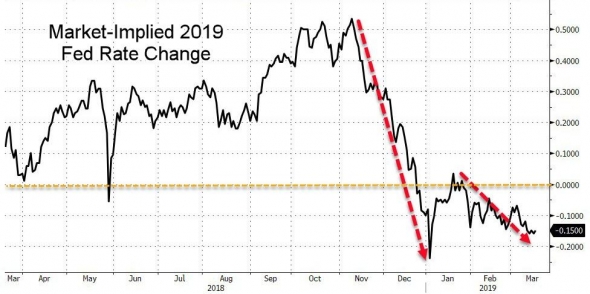

Рынок федеральных фондов зашел еще дальше в ожиданиях завершения политики нормализации, полагая что ФРС должен будет снизить ставку в 2020 году:

Дадли, отвечая на вопросы в интервью Блумберг заявил, что ожидает продление паузы ФРС в предоставлении точного руководства рынкам из-за вялой динамики экономики в первом квартале. По его словам, это может измениться во втором квартале, когда конфликтные сигналы с экономического фронта сменятся на более предсказуемую динамику и Федрезерв сможет снова «вступить в игру».

Дадли считает, что лишь слабая инфляция мешает ФРС продолжить повышать ставки. Если недавний рост заработной платы найдет выход в потребительской инфляции, что как правило происходит, но с запаздывающим характером, то текущий ожидаемый предел нормализации политики может быть сдвинут.

По мнению бывшего чиновника, ФРС посвятит заседанию в среду обсуждению процесса завершения продажи активов с баланса. Напомню, что на прошлом заседании в январе, Пауэлл неожиданно заявил, что ФРС склонился в пользу поддержания избыточных резервов на балансе (abundant reserves system), чтобы гарантировать эффективность трансмиссии денежной политики. Ставка по федеральным фондам, которую объявляет ФРС, «не обязывает» банки занимать или одалживать друг другу именно под данную ставку. В зависимости от спроса и предложения денег она может колебаться. Так вот верхний коридор ставки по федеральным фондам контролируется ставкой на избыточные резервы (IOER), т.е. процент который зарабатывают банки храня деньги на счетах ФРБ. Нижняя граница ставки по федеральным фондам контролируется ставками по сделкам РЕПО. Если ФРС считает, что ставка отклонилась слишком сильно от таргета, она увеличивает операции РЕПО с банками, по сути, замещая ценные бумаги (активы на балансе) на деньги, одолженные у банков. Предложение федеральных фондов на рынке падает и их стоимость, т.е. рыночная ставка корректируется наверх.

Так вот учитывая работу данного механизма, ФРС должен поддерживать достаточный уровень ценных бумаг на счету (и как следствие, стимулировать банки поддерживать избыточные резервы на счетах ФРС) чтобы в случае ухудшения контроля над рыночной ставкой масштабно нарастить объем проводимых РЕПО.

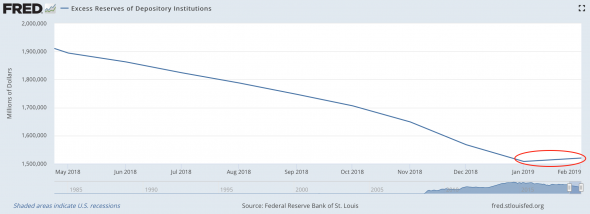

На графике ниже можно видеть стабилизацию и даже небольшой рост избыточных резервов после заявлениях ФРС в январе.

Кроме вопроса трансмиссии решений политики, Пауэлл также упомянул проблему конфликтующих сигналов, которая возникла при объявлении паузы в повышении ставок и одновременного продолжения сокращения баланса активов. После сигнала на прошлом заседании что продажа активов будет вскоре завершена, рынок интересует композиция баланса активов которую выберет ФРС. Так как основной объем активов будет приходиться на казначейские облигации, рынок будет интересовать детали о том, бумагам какого срока погашения ФРС отдаст предпочтение. Очевидно, что от этого будет зависеть форма кривой доходности, а следовательно, и ожидания по инфляции.

Формально, взгляды Дадли никак не могут отражать позицию FOMC, однако реально он может безопасно «корректировать русло» в котором формируются ожидания рынка (без ущерба репутации ФРС), чтобы к бычьему сюрпризу регулятора в будущем рынок был более-менее подготовлен.

Учитывая, что фьючерсы на ставку по федеральным фондам закладывают снижение ставки в 2020, ФРС будет сложно негативно удивить рынок. Хуже только предупреждение о рецессии. Поэтому на мой взгляд, ожидания по реакции активов следует строить исходя из нейтрального заседания либо слабых позитивных сюрпризов.

Артур Идиатулин, компания Tickmill UK

Наш конкурс для ленивых Угадай NFP

PRO счет условия

2 Комментария

Диванный аналитик-практик19 марта 2019, 14:15Новое QE пора начинать!+2

Диванный аналитик-практик19 марта 2019, 14:15Новое QE пора начинать!+2 My Shadow19 марта 2019, 17:27Для чего поднимали ставку — чтоб сделать привлекательными новые амеровские долги и чтоб в случае рецессии было куда опускать. Понятно зачем была нужна голубиная риторика после того как S&P обвалился на 25% в конце прошлого года. Только не понятно зачем ее продолжать когда мы около ист. хаев по S&P тоже и про сокращение баланса.+1

My Shadow19 марта 2019, 17:27Для чего поднимали ставку — чтоб сделать привлекательными новые амеровские долги и чтоб в случае рецессии было куда опускать. Понятно зачем была нужна голубиная риторика после того как S&P обвалился на 25% в конце прошлого года. Только не понятно зачем ее продолжать когда мы около ист. хаев по S&P тоже и про сокращение баланса.+1