Пауэлл может стать наихудшим председателем ФРС за десятилетия

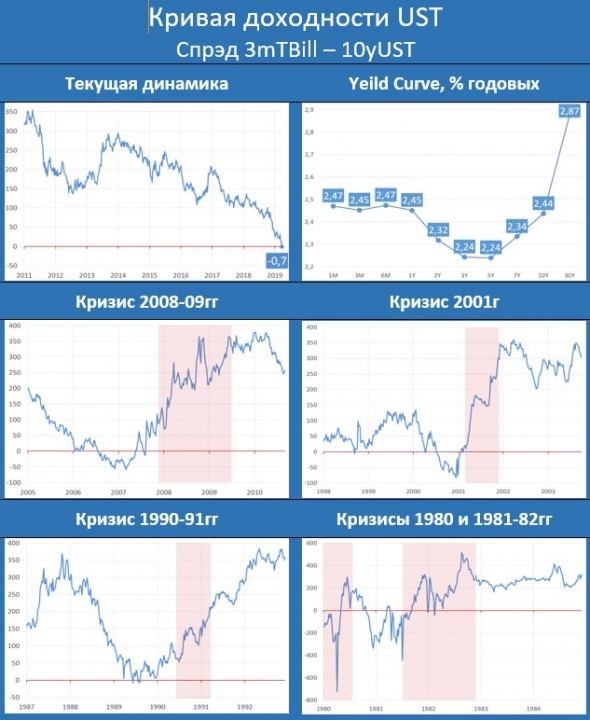

Научной теории, строго доказывающий, что обратный вид кривой доходности предвещает кризис, нет. Но накопленная статистика за последние 40 лет, говорит, что это так. При этом постоянно идут споры, какой-же из спрэдов обладает наилучшими предиктивными свойствами. ФРС считает www.frbsf.org/economic-research/publications/economic-letter/2018/august/information-in-yield-curve-about-future-recessions/?fbclid=IwAR0sDd6YGeQU04S2_2aELhuJPtuOTIy6LJz2-Bomg_XIRqb5xCNTnDjNXeg, что именно спрэд 3м-10y, который стал отрицательным t.me/russianmacro/4772 в пятницу, лучше всего предсказывает кризис. Банковские аналитики больше фокусируются на спрэде 2-10 лет. Я тоже считаю, что этот спрэд t.me/russianmacro/3791 наиболее надёжен в качестве прогнозного индикатора.

Спрэд 3-5 лет, который стал отрицательным t.me/russianmacro/3945 в начале декабря 2018г, не обладает столь очевидными предиктивными свойствами, как 2-10 лет.

Спрэд 1-2 года, о котором я также писал t.me/russianmacro/4099 (он стал отрицательным в конце года), в предыдущих эпизодах давал верные сигналы, причём инвертированность на этом участке кривой, как правило, всегда предшествовала инвертированности участка 2-10 лет. Т.е. этот сигнал – ещё более опережающий, чем инверсия 2-10 лет.

Что касается участка 3 мес – 10 лет t.me/russianmacro/4772, то, как видно, он тоже с 80-х годов работал безупречно в качестве прогнозного индикатора кризиса.

Текущую форму кривой UST, на мой взгляд, нельзя назвать совершенно классическим предвестником рецессии. Но то, что она всё больше теряет нормальный вид и приобретает обратный характер, очевидный факт. Я думаю, что как только она приобретёт обратный вид на участке 2-10 лет, можно начинать готовиться к неприятностям. А пока продолжаем следить за развитием ситуации и ждём опережающих макросигналов. Объективно говоря, ни рынок труда, ни поведение потребителей, ни индексы PMI, ни Leading Economic Index, сигналов надвигающейся рецессии не дали.

Приближению кризисных явлений в экономике, на мой взгляд, могут поспособствовать факторы, связанные со снижением доверия к ФРС.

Я уже писал t.me/russianmacro/4751, что резкость, с которой ФРС изменил в этом году курс кредитно-денежной политики, является довольно удивительной. За последнее десятилетие Бернанке и Йеллен, оба выходца из академической среды, приучили нас к плавности и консервативности в монетарных вопросах. А ещё приучили у тому, что ФРС намного лучше понимает экономические процессы, чем участники рынка, и чаще всего оказывается права. Можно сказать, что они добились высочайшего уровня доверия к ФРС. Именно поэтому, до последнего заседания FOMC большинство профессиональных управляющих были уверены t.me/russianmacro/4727, что ФРС и дальше продолжит повышать ставку в этом году. Ведь ещё в декабре FOMC ориентировал на два повышения.

Поэтому нынешнее изменение прогноза с «+50 бп» до «unchanged» в течение года – это полный шок для участников рынка. Подобные «чудеса на виражах» — мы от них уже отвыкли!

Думаю, что если бы такие кульбиты исполнил наш ЦБ (который часто и, на мой взгляд, не совсем обоснованно ругают за слабую коммуникацию с рынком), то он столкнулся бы со шквалом критики. Не исключаю, что и ФРС может столкнуться с определённым снижением доверия.

Напомню, что Пауэлл – по образованию юрист, работавший в инвестбанковской сфере. Он первый за 30 лет глава ФРС, у кого нет научной степени по экономике. Этот факт изначально вызывал определённые сомнения в его достаточной компетентности, но его первые шаги – полная преемственность курса Йеллен – вроде бы внушали доверие. Оно пошатнулось после декабрьского заседания, когда на фоне уже случившегося серьёзного обвала акций и продолжавшегося весь год оттока капитала из развивающихся стран ФРС вновь повысил ставку. Реакция рынка была красноречивой – ещё более существенный обвал и фактически паника в конце года. По итогам очередного заседания FOMC мы опять видим крайне негативную реакцию рынков. И природа её понятна. Если ФРС начинает так резко метаться из стороны в сторону, добра не жди. Самое забавное будет, если во второй половине года начнёт поднимать голову немного придавленная сейчас инфляция…

Диванный аналитик-практик25 марта 2019, 09:32Возобновение QЕ, вертолёт Бернанке заправить и начинать тушить пожар баксами. Всё сразу заколосится. Сегодня живём, а не завтра!+1

Диванный аналитик-практик25 марта 2019, 09:32Возобновение QЕ, вертолёт Бернанке заправить и начинать тушить пожар баксами. Всё сразу заколосится. Сегодня живём, а не завтра!+1 Value25 марта 2019, 13:55Вот-вот. Зачем нужно было поднимать ставку в декабре? Торопились куда-то, летели… а теперь совсем встали.0

Value25 марта 2019, 13:55Вот-вот. Зачем нужно было поднимать ставку в декабре? Торопились куда-то, летели… а теперь совсем встали.0 Константин25 марта 2019, 16:41А что значит приобретёт, обратный вид на 2 и 10 лет?0

Константин25 марта 2019, 16:41А что значит приобретёт, обратный вид на 2 и 10 лет?0 Константин25 марта 2019, 18:21Russian Macro, типа обратно развернётся, сообщайте когда это случится я думаю к концу года0

Константин25 марта 2019, 18:21Russian Macro, типа обратно развернётся, сообщайте когда это случится я думаю к концу года0