Выбираем фьючерсы для торговли на CME

В данной статье мы рассмотрим, как и по каким критериям отбирать инструменты для торговли на бирже. В качестве примера я буду рассматривать рынки фьючерсов бирж CME Group.

Я скачал дневные исторические данные для следующих инструментов:

— S&P 500 E-mini (ES) – мини контракт на индекс S&P 500

— Мазут (Fuel Oil)

— EUR/USD

— GBP/USD

— Золото (Gold)

— Brent – сырая нефть Brent Last Day Financial Futures Contract

— Light – сырая нефть марки Light

— Natural Gas — природный газ

— Бензин (Petrol)

— Платина (Platinum)

— Серебро (Silver)

— USD/JPY

— Пшеница (Wheat)

Каждый из этих инструментов имеет спецификацию. Её можно посмотреть на официальном сайте биржи CME. Например, для S&P 500 E-mini (ES) спецификация выглядит следующим образом: https://www.cmegroup.com/trading/equity-index/us-index/e-mini-sandp500_quotes_globex.html

About E-mini S&P 500

An electronically traded futures contract one fifth the size of standard S&P futures, E-mini S&P 500 futures and options are based on the underlying Standard & Poor’s 500 stock index. Made up of 500 individual stocks representing the market capitalizations of large companies, the S&P 500 Index is a leading indicator of large-cap U.S. equities.

Одно из самых важных правил отбора инструментов для торговли состоит в том, чтобы ваши стратегии не коррелировали друг с другом. Если вы сумеете этого добиться, то ваша торговля будет более стабильной, у вас будут меньше рабочие просадки и кривая доходности станет более плавной. Это называется правильной диверсификацией.

Так как я собираюсь применять к инструментам один и тот же тип стратегии (краткосрочная стратегии с удержанием позиции 2-5 дней или «свинг»), то я проверю корреляцию всех инструментов друг с другом.

Я объединил цены закрытия всех инструментов в единую таблицу. Ниже показаны последние 5 строк такой таблицы.

Так как мы пытаемся отобрать инструменты для краткосрочной торговли, перед тем как считать корреляцию, преобразуем цены инструментов в их дневные процентные изменения:

Теперь каждая строка данной таблицы будет отображать, на сколько процентов изменилась цена инструмента по сравнению с предыдущим днём. Далее считаем коэффициенты корреляции меду изменениями цен инструментов:

Коэффициент корреляции даёт возможность понять существует ли статистическая взаимосвязь между изменениями цен инструментов. Коэффициент корреляции лежит в отрезке от -1 до 1. В предельном случае, если корреляция между двумя инструментами равна 1, то направление дневных изменений этих инструментов полностью совпадут. Если корреляция между двумя инструментами равна -1, то направление дневных изменений этих инструментов противоположно – например, при росте цены одного инструмента, цена второго будет падать и наоборот. Если корреляция равна 0, то взаимосвязи между изменениями цен инструментов не существует. Как уже понятно, нас интересует набор инструментов, корреляция между которыми будет близка нулю.

Из таблицы видно, что:

- S&P500 E-mini практически не коррелирует ни с одним инструментом

- EURUSD коррелирует с GBPUSD

- Gold, Silver, Platinum коррелируют друг с другом

- Brent, FuelOil, Light, Petrol коррелируют друг с другом

- NaturalGas практически не коррелирует ни с одним инструментом

- USDJPY практически не коррелирует ни с одним инструментом

- Wheat практически не коррелирует ни с одним инструментом

Из полученных коэффициентов корреляции можно сделать вывод:

- Для краткосрочной торговли не имеет смысл торговать сразу четырьмя инструментами Brent, FuelOil, Light, Petrol, т.к. их направление изменения цен с высокой вероятностью будет одинаковым. Достаточно выбрать один из этих инструментов.

- Для краткосрочной торговли не имеет смысл торговать сразу тремя инструментами Gold, Silver и Platinum, т.к. их направление изменения цен с высокой вероятностью будет одинаковым. Достаточно выбрать один из этих инструментов.

- Для краткосрочной торговли не имеет смысл торговать сразу двумя инструментами EURUSD и GBPUSD, т.к. их направление изменения цен с высокой вероятностью будет одинаковым. Достаточно выбрать один из этих инструментов.

Чтобы наглядно увидеть взаимосвязь этих инструментов, отобразим их графики:

- Brent, FuelOil, Light, Petrol:

- Gold, Silver и Platinum:

- EURUSD, GBPUSD:

Для инструментов, которые плохо коррелируют (например, S&P500 E-mini и Gold) график, будет выглядеть примерно следующим образом:

Возвращаясь к корреляционной матрице, помимо вывода её значений, мы можем отобразить её в виде следующего графика:

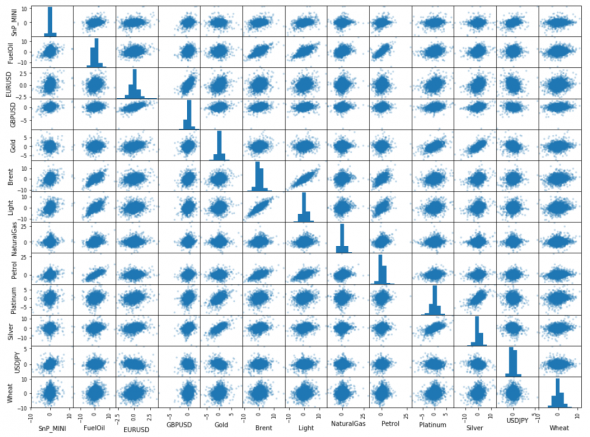

На данном рисунке для каждой пары инструментов отображён график зависимости дневных изменений одного инструмента от другого. Чем больше зависимость напоминает прямую линию (как в случае пары Light/Brent), тем выше корреляция между инструментами. Чем больше зависимость между инструментами напоминает хаотичное облако, тем ближе корреляция между инструментами стремится к нулю.

Также коэффициенты корреляции между инструментами можно графически отобразить в виде следующей «тепловой карты»:

Что ещё важно при выборе инструментов?

Посмотрите статистики по инструментам. В частности представляет интерес стандартное отклонение дневных изменений цен. Чем больше эта величина, тем более высокая историческая волатильность инструмента. Чем больше волатильность, тем, возможно, легче инструмент будет поддаваться краткосрочной торговле.

Стандартное отклонение в данном случае – это корень квадратный из среднего квадратичного отклонения дневных изменений цены инструмента от среднего значения дневного изменения цены инструмента за всё время. В трейдинге эта величина обозначает меру риска или по-простому среднюю волатильность инструмента.

В частности, из таблицы ниже, видно, что стандартное дневное отклонение по инструменту S&P500 E-mini составляет около 1%. Больше всего стандартное отклонение цен у нефтегазовых продуктов (Natural Gas, Petrol, Light, Brent, FuelOil), а также у Silver (серебро) и Wheat (пшеница). Меньше всего стандартное отклонение цен у валютных пар.

ВЫВОДЫ:

1. При отборе инструментов обращайте внимание на корреляцию инструментов друг с другом. Старайтесь выбирать только те инструменты, корреляция между которыми близка нулю.

2. При отборе инструментов обращайте внимание на меру риска этого инструмента – стандартное отклонение. Чем выше волатильность инструмента, тем возможно легче будет применять краткосрочную торговлю к этим инструментам.

P.S.: Если Вам нравится подобный формат статей, подпишитесь на мой телеграм канал t.me/extreme_trading — там статьи будут выходить быстрее, но на английском языке :) Если ссылка не работает, то просто в поиске телеграм наберите extreme_trading :)

и цена фьюча на нефть счас где то 70000 баксов

т.е. чтоб просто поторговать нужен счет в 0.5мио баксов

кроме того по огромному ряду причин на днеках тестить ничего нельзя — вот например ты уверен что у тебя дневки только за торговую сессию и нет сделок вне ее?

и что то не помню чтоб брент торговался на сме

у cme как и для рубля, скажем — обратные котиры на нее.

хотя в последнем скрине топика (у Афтара) mean=103+? х.з.

не понимаю зачем торговать брент, если весь движ в лайте

Да, но если 1 разделить на USDJPY, то получится JPYUSD – корреляция с остальными инструментами от этого не поменяется, только сменит знак )

есть же ГО – что-то около 4-4.5к с переносом позиции на следующий день и мини-контракты

Пока и не тестировал – тут просто общий взгляд на набор инструментов описал

https://www.cmegroup.com/trading/energy/crude-oil/brent-crude-oil-last-day_quotes_globex.html

но данные я брал с ICE :)

ГО на WTI на CME

$3600 на стандартный контракт

Фунт, йену, евро и т.д можно торговать микро-контрактами с ГО по $200-300 за контракт, золото $450 и т.д.

вот накуя торговать с плечами? чтоб слить счет за одну ночь? или за 5 минут гэпом на новостях? да что там 5мин… за секуну переставили швейцарский франк в 2015 или 2016 в январе на 25%… было 4ое плечо? — счета нет… за секунду!

а все микроконтракты там либо спред, либо неликвид, либо комисс конский…

ОМГ, сколько драмы и заблуждений

Да, здраво. А что думаете по поводу стабильности корреляции? -

Ну типа:

— Замерил за любой период и забыл.

— Замерил за чем-то обоснованный период.

— Замерил и имеешь систему перепроверки корреляции.

— Замерил корреляции, заценил закономерности в динамике корреляций в паре.

— Что-то ещё более изощренное.

Хотя как всегда — по Парето свой приличный прирост в результативности даже от таких простейших действий скорее всего получишь).

Лучше, конечно, мониторить корреляцию периодически и смотреть как она менялась на разных временных отрезках, т.е. не только за всю торговую историю инструментов.

Чем больше корреляция объясняется здравой логикой и она существует в действительности, тем более она будет устойчивей на разных временных промежутках (как, например, в случае драгметаллов из статьи).

В статье за последние лет 15 корреляция считалась.

+++