Торговый план на неделю 03 – 07.06.2019

Быстрые ссылки в торговом плане:

• Ключевые события прошлой недели

• Фондовый рынок

• Валютный рынок

• Сырьевой рынок

• Какие события будут на этой неделе?

Ключевые события прошлой недели

Тотальный risk-off включен. Примерно так я бы охарактеризовал прошлую торговую неделю. Все рисковые активы обвалились в своей цене, а традиционные активы убежища продемонстрировали импульсный рост.

Среди новостей на рынке не знаменовалось каких-либо сильных данных, которые вызвали повышенную волатильность. Я бы отметил только одно событие: продолжение торговых войн. На этой недели уже Китай был более жёстче и ввел свои тарифы объемом в $60 млрд на 5000 единиц товаров с США. К слову, деятельность Apple в данный перечень не попала и в основном в список входит сельхоз продукция. Причем Китай ввел пошлины тарифной сеткой: в размере 25% на 2493 наименований товаров, 20% — на 1078 наименований, 10% — на 974 категории, ещё на 595 наименований пошлина останется прежней в размере 5%. Пошлины вступили в силу с 01.06.2019. Несколько комментариев со стороны минфина Китая: «Наши двери для диалога открыты, но переговоры должны быть со смыслом и искренними. Взаимовыгодное соглашение должно основываться на принципах взаимоуважения, поэтому мы надеемся на то, что желание США вернуться за стол переговоров является искренним». Это говорит нам о том, что Китай готов договариваться с США о новых тарифах, но надеется на взаимовыгодные условия, а не на одностороннюю давку со стороны Трампа. Пойти на переговоры с Китаем после этих тарифов продемонстрирует слабость Трампа, поэтому уж точно вряд ли мы увидим мирное окончание этих переговоров. И вполне вероятно торговая война США выльется в валютную войну Китая. Но, впрочем, это тема отдельного разговора.

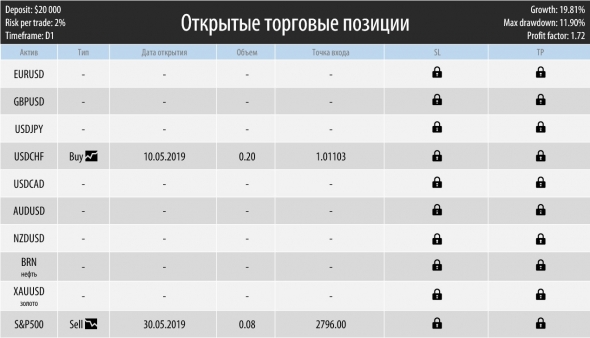

Табл.1 Текущие открытые позиции на торговом счету

Для получения актуальных рекомендаций по торговле советую подписаться на дублирование торговых сигналов на MQL.

Фондовый рынок

Risk-off привел к панике на рынке и масштабным распродажам. Я также открыл свою короткую позицию на пробое фрактального уровня после небольшой коррекции. Об этом я писал в своем торговом сигнале. Фондовый рынок США держался полностью на действиях ФРС и активных BuyBack’ах со стороны самих компаний. Сейчас топливо уже на исходе и единственным сценарием по спасанию рынка выступает только смягчение монетарной политики. Рынок уже закладывает 3 понижения ставки от ФРС до конца года. Но если это произойдет или будет даже 1 понижение, то это докажет тот факт насколько ФРС идет на поводу рынка и Трампа, а не смотрит на реальные экономические данные, ведь несмотря на панику на рынке, инфляция находиться на нормальном уровне и безработица на минимуме.

Поэтому я ожидаю последующее снижение S&P500 к 50% от восходящей волны, которая продлилась с начала года. Там буду оптимизировать свою сделку, но не отклоняю сценарий, при котором снижение фондового рынка будет к отметкам конца 2018 года с последующим заходом на новый минимум.

График 1. Динамика котировок S&P500, D1

Валютный рынок

Индекс доллара нивелировал весь недельный рост пятничным нисходящим движением. Данное ослабление индекса рассматриваю как временный фактор и уже на предстоящей неделе вернемся за отметку в 98 пунктов.

График 2. Динамика котировок USDX, D1

EURUSD: Движение в нисходящем тренде сохраняется. Открытых позиций по активу нет, но я ожидаю небольшой восходящей коррекции к 1.1200 для того, чтобы можно было начать спекулятивно открывать короткие позиции по более выгодной цене.

GBPUSD: Котировки GBPUSD продолжили свое нисходящее шествие. Длинная позиция, которую я открывал на разворотном баре, закрылась по stop loss. Поэтому пока продолжаю следить за ситуацией и ожидаю новых разворотных сигналов.

USDJPY: Паника на фондовых площадках спровоцировала бегство в активы убежища, что моментально укрепило позиции японской иены по отношению к американскому доллару. В пятницу динамика USDJPY закрылась пробойными сигналами и следующей отметкой является локальный минимум, который также был еще в начале года.

USDCHF: Данный актив также закрыл неделю с понижением. Однако свою длинную позицию продолжаю удерживать только по этому активу. Если котировки зайдут ниже паритета, то свою позицию буду закрывать с убытком. Все же франк также сейчас выступает активом убежищем и идти против рынка не буду.

USDCAD: Свою сделку по канадскому доллару закрыл с прибылью в 3%. Закрывал сделку перед новостями в пятницу (данные о ВВП Канады), что позволило зафиксировать позицию на локальном максимуме. Я жду продолжения роста данной валютной пары, однако покупать буду только после более глубокой коррекции.

AUDUSD & NZDUSD: Собираюсь вернуться в торговлю по данным актива. Прошлая неделя была без особой динамики и учитывая сильный нисходящий тренд осуществить вход планирую только по разворотным сигналам.

Сырьевой рынок

Сырьевой индекс от Bloomberg продемонстрировал новый локальный минимум. Сильнейшая нисходящая динамика на рынке энергоресурсов, а также промышленных металлов не смогла нивелироваться даже импульсным ростом драгоценных металлов.

График 3. Динамика котировок сырьевого индекса от Bloomberg

Brent: Нефть марки Brent продемонстрировала снижение на 9.23% в рамках прошлой недели. Новых новостей тому не знаменовало, однако США продолжает бить рекорды по добыче и запасам. Тишина со стороны ОПЕК+ говорит о том, что они не готовы идти на еще большее снижение уровня добычи, а поэтому нисходящий тренд по нефти может продолжиться и на предстоящей недели. Точку входа по нефти я пропустил, поэтому установил отложенный ордер на продажу по цене $66.78 за баррель, однако цена уже сильно ушла от этого уровня.

XAUUSD: Котировки золота выстрелили за верхнюю границу нисходящего канала. Такой явный импульс только подтверждает переход капитала в активы убежища. Поэтому я ожидаю небольшую коррекцию к границам канала, но с последующим ростом.

Чего стоит ожидать на текущей неделе?

Начало нового месяца сулит нам много новых данных. Среди самых интересных событий предстоящей недели я бы отметил следующие:

Индекс деловой активности в секторе услуг Великобритании в среду;

Пресс-конференция ЕЦБ и решение по процентной ставке в четверг;

Данные рынка труда США.

Также особенно хочу отметить решение по процентной ставке ЦБ Австралии. РБА готов понижать ставку, и я об этом писал ранее в торговом плане. Регулятор Австралии пойдет на те же самые меры, что и Новая Зеландия. Понижение ставки – это логический ход для поддержания экономики в условиях снижения цен на сырье и торговых войн. Но это явно идет в противоход всему вектору направления от ведущих ЦБ. Поэтому вполне вероятно, что именно эти регионы вернут тренд понижения ставок и мягкой монетарной политики на рынок.

Табл. 2 Календарь событий на неделю

Всем прибыльной недели!