JP Morgan: согласно кривой доходности, шанс рецессии достиг 60%

Торговая война привела к впечатляющему развороту в сценариях развития мировой экономики, периодически публикуемых крупными банками. В своем последнем релизе JP Morgan предупреждает клиентов о возможных двух понижениях ставки ФРС в 2019 году, Barclays же видит необходимости трех сокращений ставок в экстренном порядке. Goldman Sachs выглядит чуть более оптимистичным сняв со счетов сценарий одного повышения ставки в 2020 году.

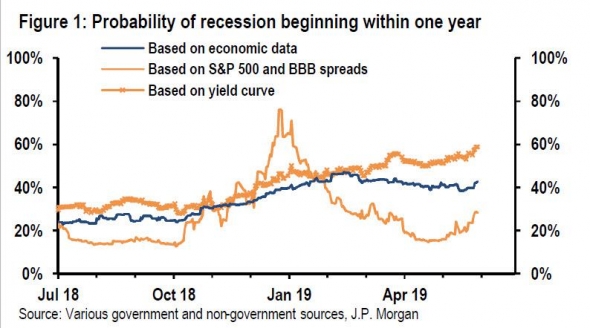

И хотя ни один из банков пока еще не сделал рецессию базовым сценарием, компонент кривой доходности в обновленной модели рецессии от JP Morgan указывает на вероятность рецессии в 60% в течение трех последующих кварталов. Это стало максимальным значением с мирового финансового кризиса в 2007 году:

Нужно заметить, что на основе динамики S&P500 и кредитного риска на конец 2018 года модель предсказывала рецессию в течение года с вероятностью 80%. Затем эта вероятность стремительно откатилась до 20%. Поэтому будет не лишним воспринимать эти цифры с долей скептицизма.

Однако итог в виде рецессии рассматривается как следствие политики ФРС, так как каждый эпизод ужесточения кредитных условий сопровождался потерей экономики равновесия. Это утверждение можно даже уточнить довольно неочевидной чертой: три последние рецессии (отрицательный ВВП два квартала подряд) начинались через три месяца после первого снижения ставки, которое в свою очередь следовало за циклом ужесточения политики.

Учитывая, что ФРС располагает большим объемом данных, которые позволяют им предвидеть рецессии не мудрено провести связь, что такое понижение ставки есть уже ответ на наступающую рецессию.

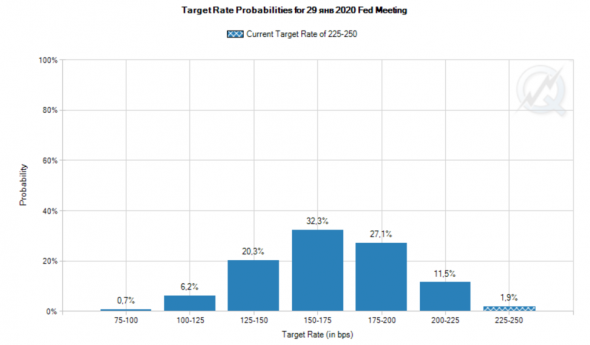

Наиболее вероятным сценарием сейчас, судя по фьючерсам на ставку по федеральным фондам является два понижения ставки на конец января 2020:

JP Morgan считает, что если Трамп решится ввести тарифы на оставшиеся 300 млрд. долларов китайского экспорта в США, можно ожидать преждевременный переход из фазы роста в фазу спада в мировом экономическом цикле, и уже в течении трех кварталов экономика США окажется в рецессии.

Причины, по которым фондовый рынок США не в полной мере отражает эти риски, по мнению JP Morgan, заключается в недостатке понимания последствий торговой войны (в частности, на капитальные вложения компаний и прибыльность транснациональных компаний), а также относительно плавному нарастанию шоковой ситуации. Контролируемый спуск на негативных новостях сдерживает развитие паники, а отсутствие эйфории в настроениях на фоне постоянного присутствия негативного фактора (торговой войны) подсказывает что иррациональность покупателей не достигала запредельного уровня.

Таким образом без обвала на фондовом рынке нет смысла ожидать что ФРС сдвинется с нейтральной точки. Пример Пауэлла в декабре показал, что именно рыночная паника была катализатором сдвига в политике регулятора. Достойным претендентом на роль шока, могущего вызвать обвал на рынке, являются новые тарифы, однако Трамп вероятно переключится на укрепление позиций перед президентские выборами 2020 года и в рамках этой версии введение новых тарифов маловероятно.

Артур Идиатулин, рыночный обозреватель Tickmill UK

Наш конкурс для ленивых Угадай NFP

PRO счет условия