Торговый план на неделю 10 – 14.06.2019

Быстрые ссылки в торговом плане:

• Ключевые события прошлой недели

• Комментарии к открытым сделкам

• Фондовый рынок

• Валютный рынок

• Сырьевой рынок

• Какие события будут на этой неделе?

Ключевые события прошлой недели

Старт нового месяца традиционно сопровождается огромным количеством различных макроэкономических данных. На прошлой неделе мы рассматривали заседание Европейского Центрального Банка по денежно-кредитной политике, а также данные о рынке труда США и Канады.

-

Заседание ЕЦБ: Центробанк ЕС, во главе с Марио Драги, провели плановое собрание, на котором регулятор сохранил базовую ставку на нулевом уровне, как и ожидалось. Также было сделано заявление, что ЕЦБ оставит ставки неизменными как минимум до конца первой половины 2020 года. Но в это слабо верится с учетом того, что всего за неделю вероятность понижение ставки ЕЦБ выросла с 40% до 50%. Лично я ожидаю возврат к программе QE где-то с конца 2019 года или начала 2020. Именно тогда ЕЦБ будет видеть проблему в замедлении экономики и способ стимулирования экономики путем интенсивного запуска печатного станка. ЕЦБ повысил прогноз роста ВВП еврозоны на 2019г до 1.2%, и ухудшил прогнозы на 2020 и 2021 гг до 1.4%, а также повысил прогноз инфляции в еврозоне в 2019 году до 1.3%, понизил прогноз на 2020 год до 1.4%. Такая рокировка прогнозов только подтверждает будущий запуск QE в начале 2020 года.

Данные рынка труда США и Канады: Число рабочих мест в США в мае выросло на 75 тысяч (ожидался рост на 180 тысяч), а безработица в США в мае осталась на уровне 3.6%, как и ожидалось. Негативные данные вызвали ослабление американского доллара по всем фронтам, что повысило вероятность снижения ставок. Что касается данных рынка труда Канады, то уровень занятости сразу же «выстрелил» с 5.7% до 5.4%. Это лучший показатель за последние 45 лет! Последний раз уровень занятости ниже 5.4% был еще в 1974 году. Сильные данные рынка труда укрепили канадский доллар, и я ожидаю начала формирования нового нисходящего тренда. Котировки нефти также могут пойти в откат и это только будет дополнительное топливо в сторону укрепления канадского доллара.

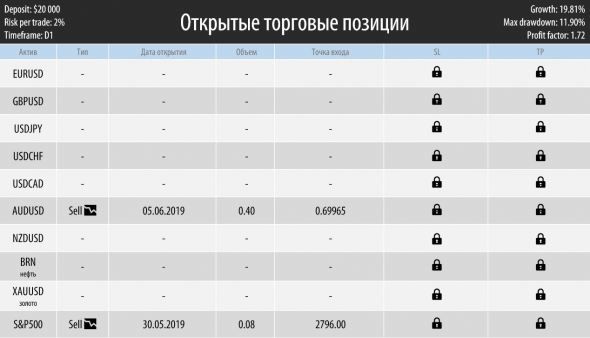

Комментарии к открытым сделкам

Среди открытых позиций продолжаю удерживать S&P500, а также открыл короткую сделку по AUDUSD от уровня сопротивления. S&P500 торгуется вблизи уровня Stop Loss. Если будет возобновлен новый локальный максимум, то короткую позицию буду закрывать, однако свой глобальный прогноз на снижение фондовых площадок не меняю. AUDUSD открыл после заседания РБА, который понизил ставку на 0.25% и уже взял курс на смягчение денежно-кредитной политики. Пока ФРС будет откладывать этот момент, австралийский доллар в паре с американским может продемонстрировать новый минимум.

Табл.1 Текущие открытые позиции на торговом счету

Для получения актуальных рекомендаций по торговле советую подписаться на дублирование торговых сигналов на MQL.

Фондовый рынок

S&P500 возобновил рост на прошлой недели. Пробой уровня поддержки от которого я продавал быстро откупился и котировки фондового индекса вновь закрылись за уровнем сопротивления. Если рост на этой недели продолжиться, то мы увидим возврат к новому локальному максимуму. Сейчас рынок ожидает понижение ставки от ФРС. Вероятность данного события выросла до 60% и ожидается сразу 3 повышения ставки. Однако не стоит забывать тот факт, что ФРС ориентируется не на фондовый рынок (по крайне мере не должны), а на макроэкономические данные. ВВП США находиться на высоких значениях за 2.5% роста, рынок труда на максимуме, а инфляция составляет желанные 2%. Зачем же менять курс? Если же ФРС пойдет на поводу у рынка и Трампа, то это только подтвердит зависимость текущего роста от решений ФРС.

Лично я не ожидаю понижения ставки на следующем заседании (19.06.2019), однако само заявление будет довольно мягкое. Это в свою очередь вновь развернёт фондовые площадки и заставит направлять капитал в активы убежище.

График 1. Динамика котировок S&P500, D1

Валютный рынок

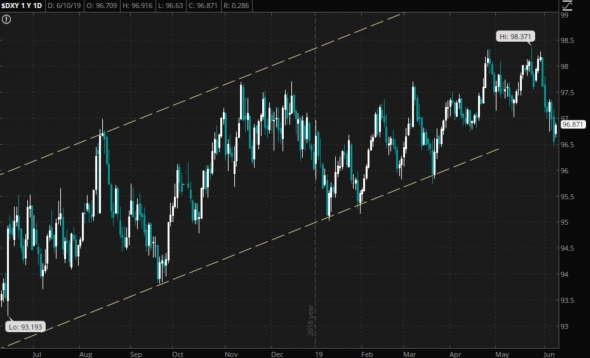

Индекс доллара всю неделю демонстрировал снижение и закрыл пятницу возле нижней границы восходящего канала. Сегодня, в понедельник 10.06.2019 рынок открылся с гэпом. Если котировки закроются внутри пятничной свечи, то мы получим сигнал на покупку в виде паттерна «харами», что будет подтверждаться отбоем от границы канала. Аналогичный сигнал просматривается в парах EURUSD и GBPUSD.

Также хочу отметить динамику USDJPY: котировки этого актива проторговались прошлую неделю в боковом диапазоне и на дневном таймфрейме сформировали паттерн «флаг», который указывает на продолжение нисходящей динамики.

График 2. Динамика котировок USDX, D1

Сырьевой рынок

Сырьевой индекс от Bloomberg вновь демонстрирует новый локальный минимум. Нисходящий тренд на рынке нефти может продолжиться. Лично я ожидаю повторный заход за 60$ по нефти марки Brent. В этом месяце состоится собрание ОПЕК+ и как по мне, то решение понизить квоту себя не оправдало. Бороться с США себе в ущерб ОПЕК+ вряд ли будет, а поэтому ограничения могут быть сняты, что еще больше обрушит котировки.

Золото выступало активом убежищем всю неделю. Однако закрепиться за котировками 1340$ за тройскую унцию все же не смогло. На графике видно, как стоимость драгоценного металла неоднократно подходила к этому уровню и отбивалась. Я же ожидаю небольшой коррекции после такого роста в диапазон 1310$ уже на этой недели. Глобально же вижу дальнейший рост стоимости золота.

График 3. Динамика котировок сырьевого индекса от Bloomberg

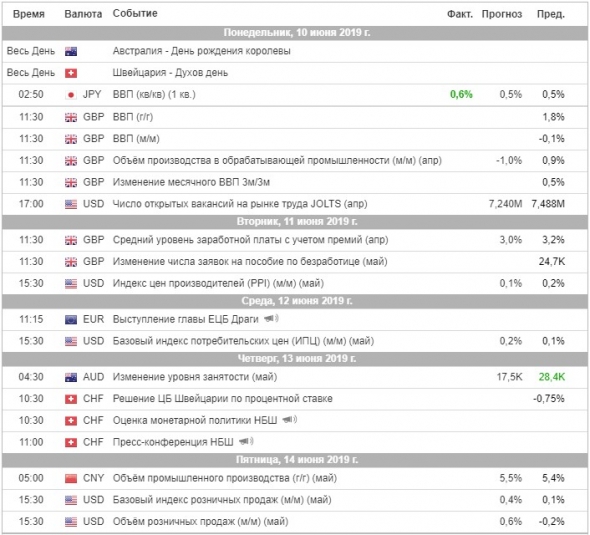

Чего стоит ожидать на текущей неделе?

На этой недели мы увидим данные ВВП Великобритании, а также данные рынка труда Туманного Альбиона. Напомню, что Терза Мэй уже ушла в отставку и дальнейшая судьба Brexit под вопросом. Поэтому макроэкономические данные Великобритании сейчас будут в фокусе. ы

Также на этой недели состоится заседание Центробанка Швейцарии, которое проходит всего 4 раза в год (1 раз в квартал). Я ожидаю оценку мировой экономики со стороны ШНБ, а также их курс в рамках монетарной политики. Швейцария заинтересована в ослаблении франка для стимулирования экспорта в ЕС. Поэтому вербальные интервенции могут вернуть курс USDCHF за паритет.

Табл. 2 Календарь событий на неделю

Всем прибыльной недели!