Прикладная широта рынка - концепция run-to-quality или "когда заканчивается аптренд"

Аптренд на рынке может продолжаться очень долго за счёт ротаций — в лидирующих отраслях происходит потеря инерции, распродажа (деньги переходят в нарождающиеся отрасли), серия попыток восстановления, за которыми следует даунтренд, и бывшая лидирующая отрасль становятся отстающей. Наступает момент, когда количество отраслей, способных к потенциальному лидерству, в которые капитал мог бы перейти, подходит к концу, и крупным деньгам нужно каким-то образом ликвидировать свои позиции по хорошим ценам. Для этого требуется:

- Любым способом создать спрос со стороны публики, чтобы цена не сильно упала в процессе ликвидации

- Публиковать списки акций — упавших бывших лидеров — которые им нужно распродать, под названием «Лучшие N акций, которые удвоят ваши денежки» и «Налетай — подешевело!»)

- Рисовать картинки с быками на обложках финансовых изданий

- Писать в твиттере про «ещё больше хороших новостей впереди» © сами-знаете-кто

- Run-to-quality — припарковать капитал в мегакапы, пока идёт ликвидация лидирующих акций (заодно показать населению рост индекса, который весь состоит из мегакапов) – FANG 2015 и 2018

- Run-to-safety — припарковать капитал в защитные акции, пока идёт ликвидация остальных мегакапов (заодно показать населению мнимую силу индекса, в котором доля защитных акций велика) – Суп Кэмпбелла (CPB), олицетворение защитных акций, попадает в IBD Bigcap 20 в 2015

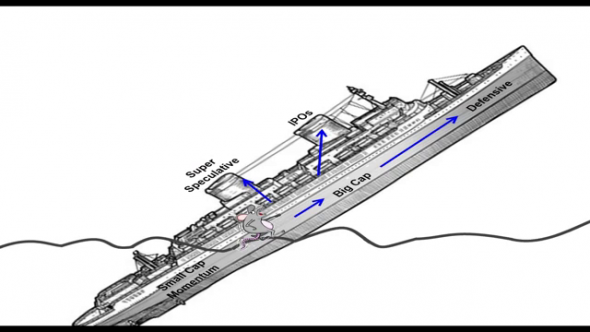

Схематично процесс run-to-quality/safety aka «ухода крыс (капиталов) с тонущего корабля» выглядит так © Д.Ландри

Бычий рынок с ухудшением ситуации по широте в массах, сопровождаемый run-to-quality, может продолжаться довольно долго. Это цитата из HTMMIS У.О`Нила:

Правильно интерпретируйте линию повышения/понижения.

Некоторые технические аналитики неукоснительно отслеживают данные повышения/понижения (advance-decline, A-D). Они каждый день сравнивают число повышающихся акций с числом понижающихся и затем наносят это отношение на график. Линии повышения/понижения далеки от точности, потому что часто они резко поворачивают вниз намного раньше, чем бычий рынок достигает вершины. Иными словами, рынок продолжает продвижение к более высоким уровням, но его ведет меньшее число, хотя и лучших, акций. Линия повышения/понижения просто не столь точна, как ключевые рыночные индексы, потому что анализ направления рынка включает не одни лишь цифры. Акции не созданы равными; лучше знать, где находятся настоящие лидеры и как они себя ведут, чем знать, сколько более посредственных акций повышается и понижается. В апреле 1998 г. линия A-D NYSE достигла максимума. Она двигалась вниз в период нового бычьего рынка, который начался шестью месяцами позже в октябре. Линия A-D продолжала падать с октября 1999 г. по март 2000 г., пропустив один из наиболее мощных подъемов рынка. Линия повышения/понижения иногда может быть полезна, когда явно медвежий рынок делает попытку краткосрочного повышения. Если линия A-D отстает от рыночных индексов и не в силах расти, это служит внутренним указанием на то, что, несмотря на силу оживления Dow или S&P, рынок в целом остается слабым. В таких случаях оживление обычно сходит на нет. Другими словами, для того чтобы создать новый бычий рынок, требуется больше, чем несколько лидеров. В лучшем случае линия повышения/понижения является вторичным индикатором ограниченной ценности. Если вы слышите, как комментаторы или телевизионные стратеги рынка расхваливают ее достоинства с бычьей или медвежьей точки зрения, они, вероятно, сами не понимают, что говорят.

Мэтр подтверждает, что из-за run-to-quality точный маркет-тайминг на основе традиционного и модифицированного измерения широты рынка невозможен.

Категории широты были придуманы мной недавно и использовались в основном для получения картины происходящего на рынке, статистики по типичному поведению категорий у меня не было. С помощью них можно было увидеть разницу между тем, что происходит с массами, и между тем, что происходит в индексе, но статистики по тому, какая разница типичная а какая нет, тоже не было. В начале мая 2019 несмотря на ряд признаков слабости рынка по широте я ожидал свинга вверх по технике, которого не произошло. Теперь, имея статистику по 2 вершинам рынка (курвфиттинг, но это лучше чем ничего), на основе анализа этих вершин в следующих постах буду отвечать на вопросы:

- Можно ли обнаружить признаки «революционной ситуации», предвещающей начало коррекции?

- Можно ли создать правила маркет-тайминга на основе категорий широты, позволяющие такую ситуацию идентифицировать?