Курс рубля к $ и размещение ОФЗ Минфином

День добрый!

Как было видно из плана по выплатам внешнего долга в 2019 г. на Iкв. приходилось 32.6%, на IIкв. — 23,8% (10,2% из которых — на апрель), на IIIкв.-19,5%, (10,2% из которых — на сентябрь), и на IVкв. — 24,2% (11,4% из которых — на декабрь).

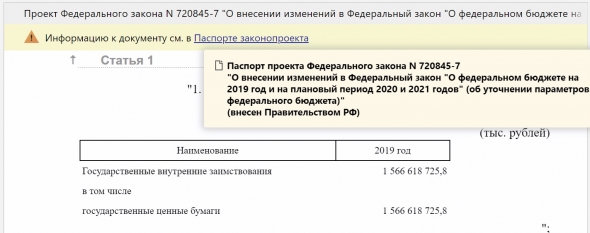

Теперь, посмотрим на ФЗ № 459 «О ФЕДЕРАЛЬНОМ БЮДЖЕТЕ НА 2019 ГОД...», согласно которому Минфин должен был разместить ОФЗ-к на 1,705 млрд. руб., однако, в мае 2019 г. ФЗ N 720845-7 были внесены поправки, снижающие этот показатель до 1 566 млрд.руб. «Это «ж-ж-ж» — неспроста!», подумал я, «Впереди еще распилов нацпроектов на $400 млрд., а мы, вдруг, отказываемся от халявных денег?!».

Итак, принимая во внимание стахановские объемы размещения в Iкв. и II кв. 2019 г. наблюдаем следующую картину:

Выводы:

1) В середине июня ЦБ сообщал, что нерезиденты выкупили 40% всех размещенных Минфином РФ в мае ОФЗ. И их доля в ОФЗ увеличилась до 30%.

Вывод: на курс «давит» объем ОФЗ.

2) Минфин уже назанимал 32.8%+40.7%=73.5% от запланированного на 2019 г. Если «инорезов» 30%, то их «заперли» на 0.3*1152 млрд.руб=345 млрд.руб. по 65,32р или на $5.32 млрд. Также, несмотря на стахановское размещение ОФЗ в 1-м полугодии, план на 2019г. не только не сохранили прежним, но и постфактум пытаются уменьшить на 8%

Вывод: если инорезы «пойдут на выход» по 62.7р./$, то заработают на ровном месте +4%, но кто ж им предоставит такую халяву?;

Таким образом, чтобы не допустить притока новых долларов в экономику и оставить курс как минимум 62.8-63р/$ объемы размещения ОФЗ решили сократить.

3) С учетом незатейливого плана на III кв. 2019г.:

может сложиться ситуация, когда «план» выберут в июле-августе, а в сентябре, на который приходятся $9 млрд.*63=567 млр.руб. (оптимистично) выплат по внешним займам, компании начнут активно пылесосить доллары. Конечно, не забываем про "бюджетное правило Минфина", которое может подкинуть рублей в систему, но никто не знает «сколько», поскольку неясно куда пойдет цена на нефть;

4) в IV кв. 114 млрд.руб. по плановому размещению ОФЗ — это ничто, по сравнению с $21,4 млрд*63= 1 348,2 млрд.р.(оптимистично) выплат по внешним займам. Особенно отличается декабрь 2019, на который приходится почти половина этой суммы.

5) Впереди маячит «двойное» понижение ставки ЦБ РФ в 2019 г., о котором говорила Набиулишна. Вывод: дан сигнал, что покупать нужно «здесь и сейчас!».

С другой стороны, за укрепление рубля говорит несколько факторов: ослабление доллара Трампом, понижение ставки ФРС, дорожающая нефть, отсутствие санкций, дедолларизация, шуры-муры с Китаем, итд. Но все они очень «вялые» по отдельности, разве что «Санкции!».

В общем, похоже на то, что пик «укрепления рубля» уже пройдет и если не е**нет в сентябре, то в декабре — стопудово. Если, конечно, нефть не улетит #ТуЗеМун. Логично?

https://www.newyorkfed.org/research/capital_markets/ycfaq.html

Probability of U.S. Recession Charts

«48) раздел 1 приложения 35 изложить в следующей редакции:

1. Государственные внутренние заимствования

Российской Федерации на 2019 год

(тыс. рублей)

Наименование

2019 год

Государственные внутренние заимствования

1 566 618 725,8

в том числе

государственные ценные бумаги

1 566 618 725,8;