Инвестиции в случае холодной войны. Моя переводика для вас. Россия, Китай, США.

Столкновение империй: валюты и власть в многополярном мире.

Глобализация заканчивается, мир распадается на три отдельные экономические зоны со своими собственными торговыми и резервными валютами, рынком облигаций и, возможно, самое главное специализированными цепочками поставок.

Холодная война.

Учитывая отношения между Китаем и США за последний год (торговые войны, Huawei, угрозы особому статусу Гонконга) Китай, скорее всего, продолжит планировать долгую, затяжную холодную войну с США. Учитывая двухпартийную, антикитайскую риторику, исходящую из Вашингтона, Пекин должен сделать вывод, что его ключевые отношения изменились. Никсоновская политика «возвращения Китая» теперь исчерпала себя. С точки зрения Пекина, новая политика США в отношении Китая, похоже, сдерживает — технологически, экономически и географически.

Таким образом, даже надеясь на лучшее, любой дальновидный китайский лидер должен теперь планировать худшее. Это означает решение наиболее вопиющих проблем Китая, которых три, а именно его зависимость от зарубежных поставок технологий/полупроводников, энергии и долларов США.

Технологический сектор.

Первая задача любой империи-контролировать ключевые оси коммуникаций (все дороги ведут в Рим). В этой связи США с такой же вероятностью уступят китайским корпорациям ключевую часть критически важной телекоммуникационной инфраструктуры мира, как и откажутся от контроля над мировыми морскими путями. В конце концов, ценными “товарами” завтрашнего дня, скорее всего, будет цифровая информация, проходящая через телекоммуникационные коммутаторы, чем фактические товары, перемещаемые на корабле.

Только страны, которые тратят много денег на свою оборону, имеют процветающий технологический сектор. Конечно, большие расходы на оружие не приводят автоматически к технологическому прогрессу (если это так, то у Саудовской Аравии будет своя Силиконовая долина). Но это кажется необходимым, хотя и недостаточным условием для прорывов.

Двадцать лет назад в Китае выпускалось менее миллиона выпускников университетов в год, причем примерно половина из них занималась наукой. Сегодня соотношение остается прежним, но этим летом в Китае окончат более восьми миллионов студентов университетов. Теперь у него больше аспирантов, чем было студентов-старшекурсников поколение назад. Научные прорывы — это не игра чисел, но числа помогают!

Для американских технологических фирм это выглядит как худшее из обоих миров: с одной стороны, правительство США говорит им поцеловать на прощание быстро растущий китайский рынок. В последние недели ряд технологических компаний США объявили, что их перспективы продаж ухудшаются.

Противостояние США и Китая станет полномасштабной холодной войной. Во-первых, это приведет к разрушению цепочек поставок с серьезными последствиями для производительности и рентабельности. Второе, что разрыв отношений ухудшается до такой степени, что политики Китая приходят к выводу, что они не заинтересованы в соблюдении прав интеллектуальной собственности. В конце концов, если мы перейдем в мир, где китайский экспорт в США и другие развитые страны мира станет ограниченным, Китай может решить отказаться от этих рынков. Вместо этого он мог бы сосредоточиться на реверсивных западных продуктах, таких как реактивные двигатели и медицинские устройства, с целью их продажи на развивающихся рынках.

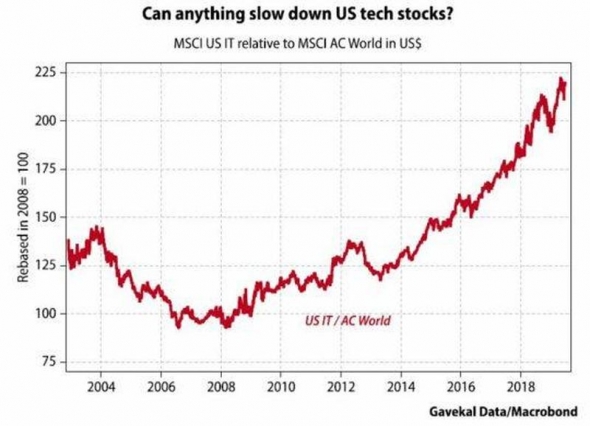

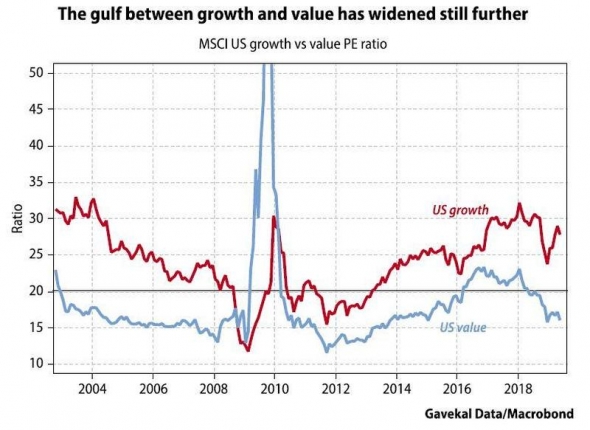

За последнее десятилетие финансовые рынки агрессивно переоценили такие сектора, как высокие технологии и здравоохранение, которые богаты интеллектуальной собственностью. Энергетику недооценили. Разрывы в оценке между индексом роста MSCI “IP heavy” и индексом стоимости MSCI “asset heavy” продолжают расширяться, США решили превратить технологии в поле битвы китайско-американской холодной войны.

Слабый доллар.

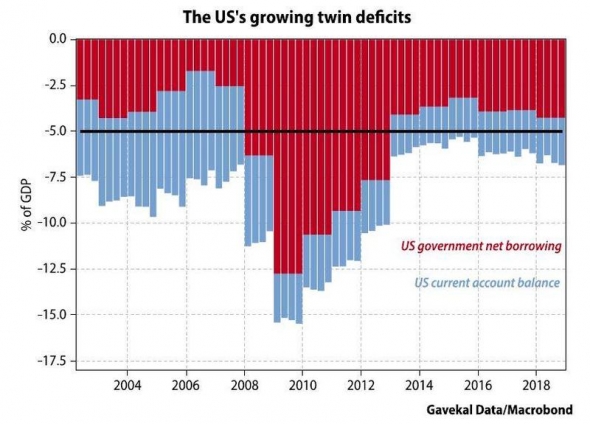

!0-й год роста экономики. Рекордно низкая безработица и рекордно высокими ценами на активы, дефицит бюджета США вырос на 39% в первые восемь месяцев этого финансового года. Вероятно, что к концу 2019 году дефицит составит около 5% ВВП. Энергетический сектор демонстрирует значительный рост производительности, который поставил США на грань чистого экспорта энергии, баланс текущего счета США остается в минусе. В результате «двойной дефицит» США остается выше 5% ВВП, уровень, который для большинства стран обычно означает более слабую валюту—если только не удается постоянно привлекать иностранный капитал для покрытия этих огромных дефицитов.

Исторически США были хороши в привлечении иностранного капитала. Обещая относиться к иностранцам наравне с американцами, поддерживая независимую судебную систему и защищая права собственности, безопасное место, по крайней мере последнее столетие. Действительно, США остается конечным ”безрисковым " местом назначения, если только вы не иранец или венесуэлец.

Процентная ставка.

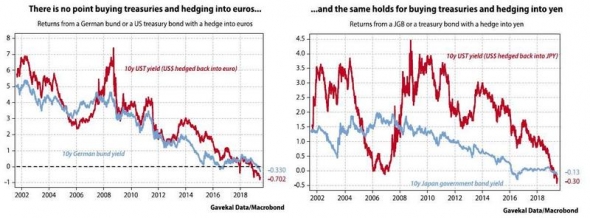

Два фактора, которые помогли доллару США оставаться сильным перед лицом большого двойного дефицита: положительные различия в процентных ставках и превосходство технологий.

Первое достаточно очевидно. С Европой и Японией, охватывающей политику отрицательных процентных ставок, пенсионные фонды, страховые компании и даже частные вкладчики были вынуждены смотреть за границу, ища даже капельку положительного процента. К счастью для них, все еще можно было найти, инвестируя в долгосрочные государственные облигации США и хеджируя валютный риск. Фактически, до недавнего времени покупка казначейских облигаций и хеджирование риска доллара США обычно обеспечивали прибыль больше, чем прямое владение немецкими облигациями, или японскими государственными облигациями.

Общее мнение состояло в том, что доллар США может только расти, отчасти благодаря ястребиному поведению ФРС и сильному экономическому росту США. Однако, поскольку экономические данные США начинают смягчаться, поскольку ФРС становится более голубиной, и поскольку бюджетный дефицит не показывает признаков ослабления, “длинные позиции доллара США” могут быть под угрозой. DXY не удержал новых максимумов, несмотря на плохие новости для евро (итальянский кризис, желтые жилеты, Deutsche Bank, тарифная угроза немецким автомобилям), фунта стерлингов (Brexit), сырьевых валют и даже иены.

Помимо разницы процентных ставок, вторая основная причина, по которой иностранцы, вероятно, развернули капитал в США в последние годы, заключается в том, что в США был сектор, которого почти всем остальным не хватало, а именно технологии. В конце концов, европейский инвестор, глядя на Procter & Gamble, мог бы так же легко купить Unilever. Total или BP могут конкурировать за капитал с Exxon или Chevron. BMW или Daimler с Ford или GM. Но кто на развитых мировых фондовых рынках может конкурировать с приманкой Google, Facebook, Apple, Microsoft или Amazon? Возможно, полное доминирование американских технологий не только вызвало массовое превосходство американских фондовых рынков, но также помогло сохранить доллар высоким, несмотря на устойчивый двойной дефицит США.

Инвесторы приспосабливаются к технологическому сектору, являющемуся новым полем битвы разворачивающейся холодной войны, возможность, которая повредит техническим оценкам, будут ли иностранцы продолжать вливать деньги в американские технологии? Возьмем, к примеру, Мохаммеда бин Салмана Аль Сауда из Саудовской Аравии: получив убытки в Uber и Tesla, наследный принц Саудовской Аравии теперь решит, что инвестиции в искусство может имеют больше смысла?

Вторая Китайская слабость-нефть.

Нефть является следующим пунктом, который следует за полупроводниками. И несколько недель назад, когда Джон Болтон и Майк Помпео выступали за смену режима в Венесуэле и Иране, это должно было выглядеть—по крайней мере, с точки зрения Китая—как будто США пытались спроектировать всплеск цен на нефть. В конце концов, какой лучший способ создать проблему платежного баланса в Китае? Во-первых, блокировать китайский экспорт в США, тем самым спровоцировав обвал долларовых доходов Китая. Во-вторых, вызвать всплеск импортных расходов Китая за счет более высокой цены на нефть.

Энергетическая угроза остается реальной и подтолкнет Китай к поиску лучших долгосрочных решений. Они, вероятно, будут включать:

-большая электрификация китайских автобусов и автомобилей.

-больше инвестиций в отечественное производство энергии и оптимизацию энергосистемы. Это будет включать в себя АЭС, гидроэлектростанции, солнечные панели, ветряная энергетика и добыча угля.

-подписание как можно большего количества долгосрочных сделок по поставкам энергии.

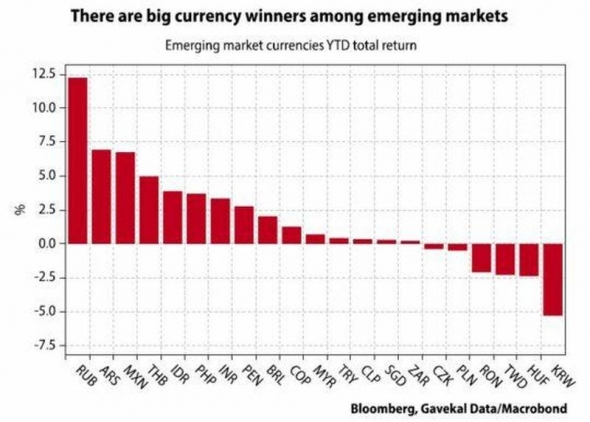

Это подводит нас к дружбе между президентами Владимиром Путиным и Си Цзиньпином, 13-й официальной встрече между двумя главами государств за последние шесть лет. Это заставило Си заявить, что Путин был его “лучшим другом”. И когда он это сделал, вы почти могли видеть Путина, думающего: “я очень рад быть вашим лучшим другом. Вот мой счет за дружбу!". Короче говоря, чем больше накапливается напряженность между США и Китаем, тем более важной Россия становится для Китая. Это может помочь объяснить, почему до сих пор в этом году российский рубль является самой эффективной валютой в мире.

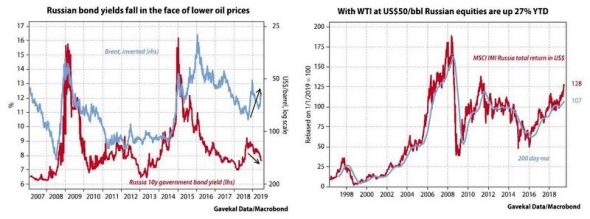

Российский рынок облигаций является одним из самых эффективных в мире, доходность 10-летних облигаций упала на 110 б.п. (несмотря на низкую цену на нефть). В то же время российский рынок акций опередил все остальные с ростом на 27% в годовом выражении в долларовом выражении.

Третья слабость Китая-зависимость от доллара США

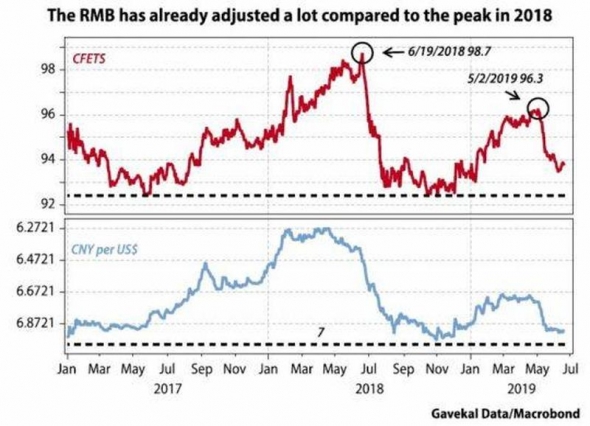

Без торговой сделки китайский рост пострадает. С этого момента у китайских политиков не останется иного выбора, кроме как ввести дополнительные стимулы в свою экономику, что приведет к увеличению и без того большого объема плохих долгов. Такой результат вряд ли будет позитивным для валюты. Однако китайские чиновники тогда выступили и предупредили спекулянтов, что юаню не позволят сильно ослабнуть, если вообще позволят. Это дало рынкам ощущение того, что была проведена своего рода линия, либо на уровне 7 юаней к доллару, либо, по крайней мере, на уровне 92 для корзины юаня CEFTS.

Председатель Си отказался от «легкого пути» большего денежного стимулирования и возможной девальвации валюты. Один очевидный ответ заключается в том, что девальвация юаня может вызвать еще больше проблем. Во-первых, это разозлит Трампа и, вероятно, компромисс будет достичь еще труднее. Во-вторых, это может подстегнуть отток капитала. Но, возможно, самое главное, это отбросило бы долгосрочную цель Китая по дедолларизации азиатской торговли и ее собственного импорта сырьевых товаров.

Желание Си уменьшить зависимость Китая от доллара США? Задать вопрос — значит ответить на него. И конечно, для дедолларизации своей торговли Китаю необходимо чтобы юань оставался “сильной валютой”. В противном случае, юань будет рассматриваться как второстепенная валюта, как и любоя другая, и Китай останется экономическим вассалом США.

Если предположить, что американо-китайское противостояние-это не просто торговая война, а начало новой холодной войны.

Для финансовых рынков это.

Продавать тех. сектор США.

Продавать доллар.

Покупать Россию.

Продавать Китай.

Покупать китайские облигации.

Короче говоря, для мира, который, возможно, переживает драматический сценарий, нужно владеть долгосрочными активами, которыми никто сегодня не владеет, такими как китайские и российские облигации.

Хочу посоветовать агрегатор торговой аналитики RADDAR. Каждые 10 минут платформа собирает прогнозы и проводит теханализ по 28 активам: форекс, индексы стран, сырье и криптовалюты.

Байкал, когда амеро китовское противостояние перерастет в американо российское, киты неплохо на этом нагреют руки

imho