PRObondsмонитор. Доходности ОФЗ, субъектов федерации, корпоратов, ВДО

ОФЗ. Или рублевая ключевая ставка завышена, или завышены цены ОФЗ. Взгляните таблицу: даже пятилетние бумаги торгуются с доходностями ниже ключевого уровня 7,25%. Облигации учитывают уже не только последнее, но и предстоящие понижения ставки. Произойдут ли эти понижения, покажет будущее. Факт в том, что рынок ОФЗ очень оптимистичен. Последний раз сопоставимый оптимизм наблюдался в начале 2018 года. Тогда за ним последовала жесткая коррекция. Сейчас, возможно, ситуация не настолько тревожна. На диаграмме хорошо видно снижение доходностей в первую очередь «короткого конца». В 2018-м активнее снижались доходности длинных бумаг. И все же, когда половина ликвидных выпусков торгуется заметно ниже ключевой ставки, как минимум, о потенциале роста рынка и цен говорить уже поздно.

В субъектах федерации доходности, традиционно, интереснее. Хотите больше денег от госсектора – покупайте эту группу бумаг. Теоретические риски выше, практические – равны ОФЗшным. Выбрать что-то выше 8% все еще можно. Режим налогообложения соответствует госбумагам, т.е. НДФЛ с купона нет. Будет ли сокращаться спред между доходностями субъектов и федерального центра? До сих порт этой тенденции не наблюдалось. Так что, если не будет прироста цен ОФЗ, то и облигации регионов останутся без значимого драйвера повышения собственных котировок. И так, видимо, и случится. Но зафиксировать 8%+, вложившись в госсектор – неплохая возможность.

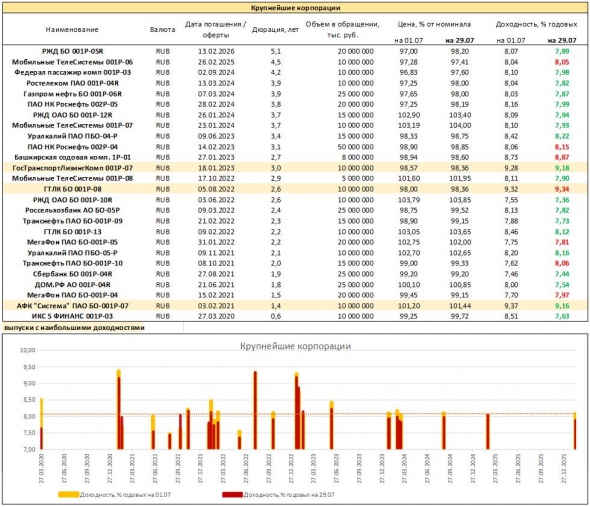

Облигации крупнейших корпораций. Наблюдение за наблюдением дает один и тот же вывод: облигации крупнейших корпораций продолжают, в большинстве, проигрывать в доходностях бумагам субъектов федерации. Есть стабильные исключения – Система и ГТЛК. Единственные крупные и ликвидные имена и выпуски, где премия к субфедам около процента. Пока Россия вне долговой петли (сегодня и завтра это так), ГТЛК – достойное вложение. Система? Премия здесь возникает не на пустом месте. Как и чем закончится и закончится ли когда-то необъявленное противостояние с Роснефтью, никто не знает.

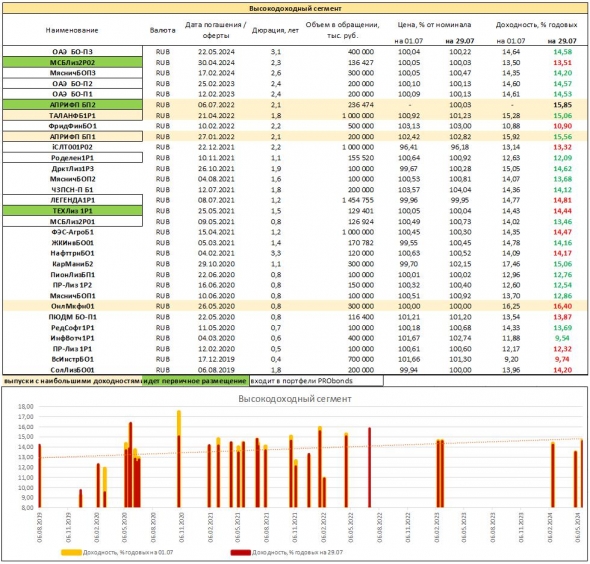

Высокодоходные облигации. И все-таки они снижаются. Доходности высокодоходного облигационного сегмента. Явление новое. Обычно бумага проходит размещение, давая премию тем, кто на первичном размещении ее и купил. Далее, на вторичных торгах цена быстро вырастает, иногда на несколько фигур. Затем доходность относительно стабильна. Июльская диаграмма показывает рост цен и снижение доходностей. Те, кто покупал ВДО весной, в т.ч. на вторичном рынке, видят в своих портфелях положительную переоценку и дополнительную доходность. Наверно, сектор становится более крупным и потому начинает жить тенденциями широкого облигационного рынка.

@AndreyHohrin@MaksimPotapenko

TELEGRAM t.me/probonds

YOUTUBE www.youtube.com/channel/UC0BqXPUXHD-ih_0wXgkD4Uw/featured

www.ivolgacap.com

www.probonds.ru

Dobermann30 июля 2019, 08:16Так 2018 и показал тренд глобальный на снижение ставки нашим ЦБ, краткосрочное вынужденное исключение правило подтверждает, поэтому в долгосрок ОФЗ и берут+1

Dobermann30 июля 2019, 08:16Так 2018 и показал тренд глобальный на снижение ставки нашим ЦБ, краткосрочное вынужденное исключение правило подтверждает, поэтому в долгосрок ОФЗ и берут+1 destr30 июля 2019, 12:18С другой стороны, санкционная ситуация может и не повториться в ближайшие годы, ждать годами просадки? кто-то обрушения американского рынка уже несколько лет ждет, а его все нет и нет )+1

destr30 июля 2019, 12:18С другой стороны, санкционная ситуация может и не повториться в ближайшие годы, ждать годами просадки? кто-то обрушения американского рынка уже несколько лет ждет, а его все нет и нет )+1

Dobermann30 июля 2019, 08:45Андрей Хохрин, ну я инвестор, я на них зарабатываю купон и брал сразу после повышения ставки в декабре 18 на 12 лет)))+1

Dobermann30 июля 2019, 08:45Андрей Хохрин, ну я инвестор, я на них зарабатываю купон и брал сразу после повышения ставки в декабре 18 на 12 лет)))+1