Работа от экстремумов - опционы. Вопрос.

Спецы по опционам, прошу совета.

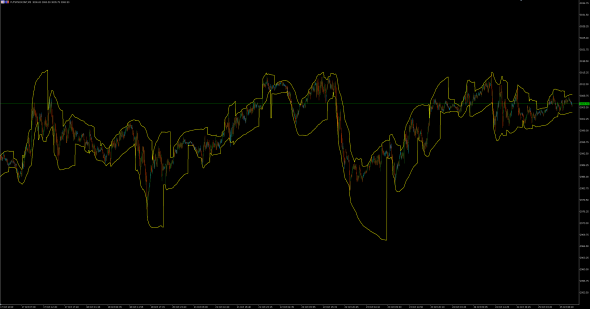

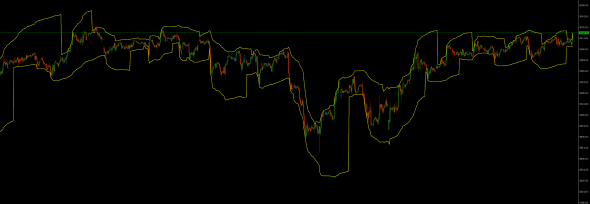

Допустим, у нас имеется инструментарий, строящий подобные ценовые каналы. Канал захватывает множество экстремумов с обоих сторон движения и стандартно практически всегда однозначно берет и самый последний экстремум, предшествующий развитию направленного ценового движения.

Заранее предвосхищу вопросы — у канала нет параметров. Задать некую «волатильность» движения мы не можем. Ширину канала формирует сама цена. Ну в целом это не имеет отношения к теме.

Тема же в следующем. Я хотел бы делать наборы из направленных опционных поз. Т.е. касаемся верхней границы канала — покупаем путы, нижнего — коллы. И так постоянно. Расчет на ту самую нелинейность опционного ценообразования. Что даже покупка в противоход в течении длительного направленного движения может оправдаться даже одним входом, осуществленным на последнем экстремуме перед разворотом. И не забываем, что параллельно мы же еще будем находиться и в обратной позе, которая будет плюсовать.

А теперь вопрос — как делать выбор страйков и экспир для подобного набора? Ну и, безусловно, приветствуются любые дельные мысли по данной ситуации. Дополнительно хотелось бы простоты в действиях, чтобы не бегать по TWS'у хеджируя всякие дельты. Да и не знаю, хватит ли депо на фьючи.

Если пойдет тема, сделки планирую транслировать сюда в прямом эфире: t.me/usamarkets

А то, что вы конкретно спрашивали это уже работа, системная причем.

А вот мне не посчастливилось быть старлеем.

Подобное пытались делать с одним товарищем. Положительного решения «на дистанции» не нашли.

Мысли вслух:

0. как верно заметил товарищ Jkrsss — стратегия контртрендовая. В тренде будет приносить убыток, если только не делать стрэнгл «с разными кривыми ногами».

1. покупка стрэнгла = покупки опционов и надо делать это при относительно низкой волатильности = здесь при сужении данного индикатора.

2. Для получения максимального эффекта нелинейности от купленного опциона, надо иметь максимальную гамму. Она максимальна при сроке до экспирации = 0-2-5 дней. Но при этом будет и максимальный временной распад сразу на всю позицию, поэтому держать позу долго нельзя.

3. На коротких таймфреймах/временных интервалах всё выглядит немного лучше, пока не учитываются бид-аск спреды и комиссии, которые убивают прибыль.

«Рынок эффективен»...

У Вас есть тайминг, которого нет у обычных опционщиков, поэтому они не вполне понимают, что Вам надо.

Кстати, эти Ваши графики как-то связаны с фрактальностью рынка?

1. Прибыль съедается комиссиями.

2. Цена опциона всегда распадается по тетте. И то, что вы его купили и цена ушла в нужную сторону, еще не означает, что вы его продадите дороже чем купили.

Нельзя опционами торговать в двумерном пространстве и мыслить линейно. Это многомерное пространство с нелинейными зависимостями. Пока этой картины в голове нет — лучше учиться.

как сказать, в обсчем случае, согласитесь: pnl будет зависеть от баланса iv(HV), RV и времени до экспирации. Др словами: если ориентиры Волатильности, по которой прайсили за большее T(ttm), ощутимо выше RV(T-t), и T не оч. велико профит будет ну явно не от дельты)