ПРОГНОЗ S&P500 и СОСТОЯНИЕ ЛИКВИДНОСТИ В США

Мой телеграмм: https://teleg.run/khtrader здесь Вы найдете более оперативную информацию

Продолжаю следить за состоянием ликвидности в США, которая остается в шатком балансе, что не дает снизится доллару.

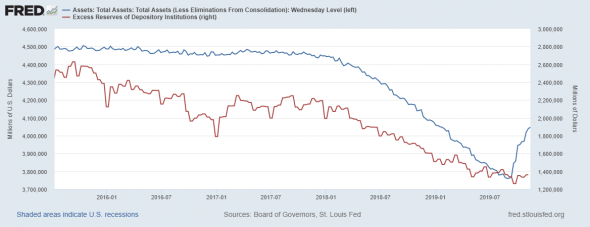

Начнем с первой картинки, это состояние баланса ФРС и избыточные резервы коммерческих банков

Мы видим, что баланс ФРС растет и дальше, на неделе еще добавили 12 млрд долларов (синяя линия), в то время как избыточные резервы коммерческих банков не реагируют на расширении ликвидности ФРС. Налицо процесс поглощения ликвидности.

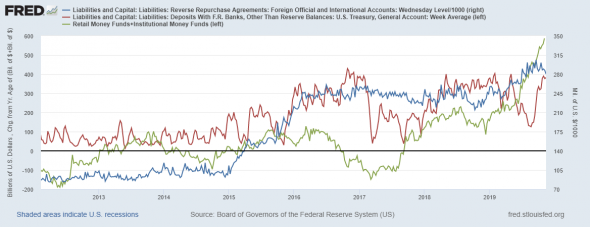

На следующей картинке отображены три основные направления поглощения ликвидности.

Красная линия — это счет Казначейства. Мы видим, что состояние счета на пиковых уровнях, т.е. Госдеп предпочитает сберегать, нежели тратить. Это циклический процесс с годовой периодичность.

Синяя лини — это сделки РЕПО для нерезидентов. Показатель остается на высоких уровнях, что также создает повышенный спрос на ликвидность в США.

Зеленая линия — это вложения в фонды денежного рынка. Т.е. инвестиции в короткие облигации и депозиты. Относительно прошлого года вложения в фонды денежного рынка выросли на 600 млрд долларов.

В сумме, показатели поглощения ликвидности набрали 1,2 трлн долларов. Это около 27% всех балансовых активов ФРС.

В тоже время, счет Казначейства, потоки в денежные фонды и сделки РЕПО для нерезидентов, расширяют денежную массу в ущерб денежной базе. Т.е. мы наблюдаем переход денег из одного состояния ликвидности (расходы) в другое (сбережения). Это проиллюстрировано на следующей картинке

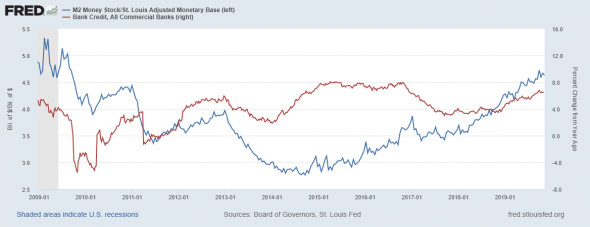

Синяя линия — это банковский мультипликатор, т.е. соотношение денежной массы к базе. Это ведущий индикатор создания денег путем кредитования. Последнее изображено красной линией в годовой динамике.

Процесс создания денег связан со скоростью обращения денег, который привязан к учетной ставке. С ростом ставок отдаются предпочтения сбережением в ущерб расходом, данные процессы сейчас инерционно продолжаются, и пока мультипликатор не начал снижаться, говорить о расширении ликвидности рано. При этом, мы замедлились в росте, как по мультипликатору, так и по динамике кредитования. Вероятно, обратные процессы запущены, но учитываем временной лаг.

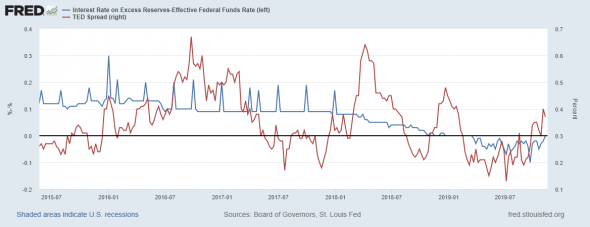

Посмотрим на положение ставок.

Синяя линия — это спред между ставкой по избыточным резервам и эффективной (рыночной) процентной ставкой. Как видим, мы возвращаемся к нулевому значению, что дает позитивный сигнал при оценке ликвидности в США.

Красная линия — это ТЕД-спред, т.е. разница между ставкой Либор по доллару и эффективной ставкой. Пока ставка Либор растет относительно эффективной ставки, можно утверждать, что деньги на международном рынке остаются дорогими, т.е. есть некий дефицит.

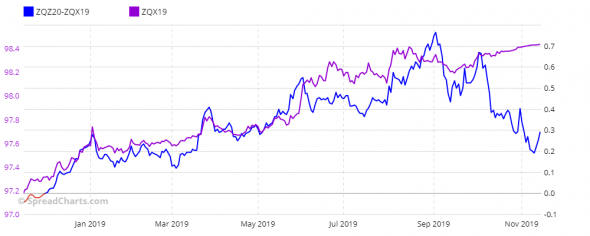

Следующая картинка иллюстрирует ожидания рынка, за основу взята годовая фьючерсная кривая на 30-дневные векселя казначейства, торгуемые на Чикагской товарной бирже.

Синяя линия — это обратный годовой спред цен на фьючерсы. Что можно сказать по положению кривой, то, что фьючерсы на 30-дневные векселя Казначейства со сроком экспирации в декабре 2020 года ниже, чем фронтальный фьючерс (ноябрь), который нанесен сиреневой линией. Т.е. рынок ожидает снижение стоимости облигаций в будущем, а значит рост ставок.

Нельзя обойти стороной рост экономико-финансовых рисков которые на сегодня еще не сняты. Мир столкнулся с замедлением делового цикла и напряжении в торговых отношениях. Именно ожидания торгуются на рынке, ведь каждый хочет купить подешевле и продать подороже. Что мы сейчас и наблюдаем. На картинке ниже приведен график с авторской оценкой делового цикла и динамики S&P500

Красная линия — это модель оценки делового цикла. В октябре локальная остановка в снижении темпов делового цикла, в нисходящем тренде. При этом фондовый индекс США ставит новые максимумы. Что явно указывает на аномалию. Такое происходило с 2004 по 2008 годы.

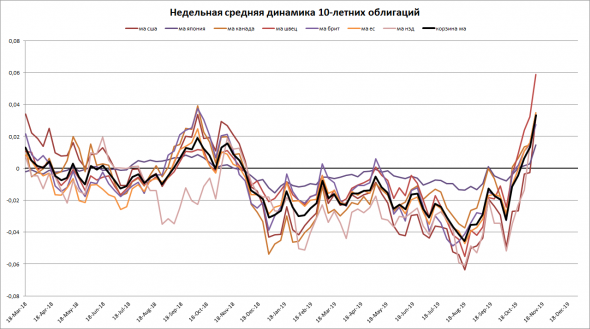

Закроем обзор иллюстрацией к риск-он.

На картинке квартальная динамика доходности 10-летних Гособлигаций по ведущим странам. Мы видим, что деньги выходят из защитных активов, и, как результат, рисковые активы растут.

ВЫВОД

Исходя из вышесказанного, можно отметить, что участники рынка в чем-то правы, оценивая перспективы будущего в мировой экономике. Рано или поздно, ликвидность польет на рынок, а монетарные потуги от ведущих ЦБ все-таки запустят деловой цикл.

Но мы не можем разделить оптимизма который царит сейчас на рынке. Рынки иногда бывают иррациональными и могут оставаться долго в таком состоянии.

На мой взгляд рынок переоценивает ситуацию и текущий забег может оказаться «фальш-стартом».

Почему?

Да потому, что факты говорят следующие:

1) Проблема с ликвидностью не снята. Пока нет даже намеков с дрейфом денег с состояния сбережений в состояние расходов.

2) Мировые темпы делового цикла продолжают замедляться. С учетом временно лага в экономике, результат стимулирования спроса со стороны мировых ЦБ начнет проявляться не ранее весны 2020 года.

3) Потепление в торговых отношениях США-Китай пока только в заголовках СМИ.

4) Доллар и золото не падают, т.е. риск никуда не делся.

Чего ожидать?

Как минимум высокой волатильности на финансовых рынках, спекулятивных информационных вбросов от СМИ.

Что делаем?

Покупаем производные на VIX. Выходим в кэш, ну или короткие облигации.

Канал автора:

Malik17 ноября 2019, 01:09хорошо!+1

Malik17 ноября 2019, 01:09хорошо!+1