19 января 2020, 19:31

Лучшие против худших. Анализ акций 2013-2019

Современный подход к формированию инвестиционного портфеля четко делится на два полюса: 1) изнуряющий поиск инвестиционных идей, в попытке повторить Баффета или Линча, или 2) осознание всей тщетности обыграть рынок и концентрация на ETF и их периодической ребалансировке.

Существует ли 3-й путь? Смесь ETF с ограниченным подходом по выбору лучших и худших акций. И вообще насколько прибыльно концентрироваться именно на лучших акциях, может стоит свой портфель оградить, в первую очередь, от худших?

Дальше, я составил 3 портфеля:

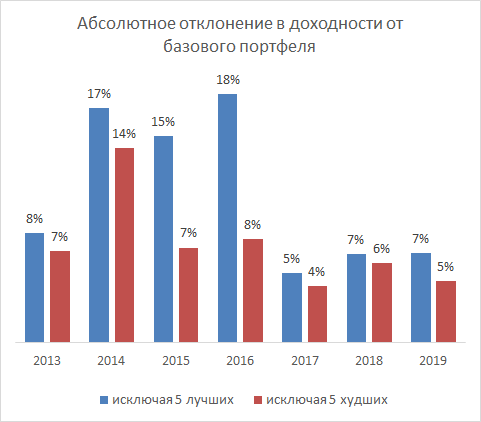

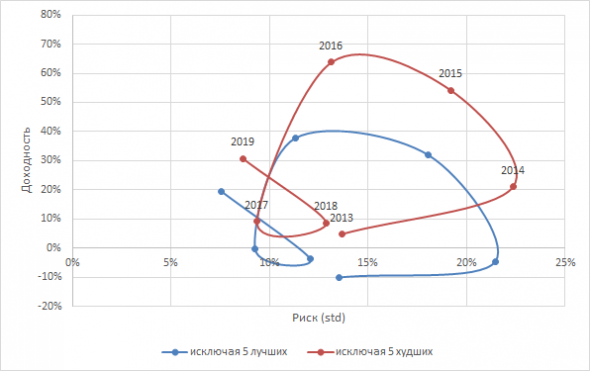

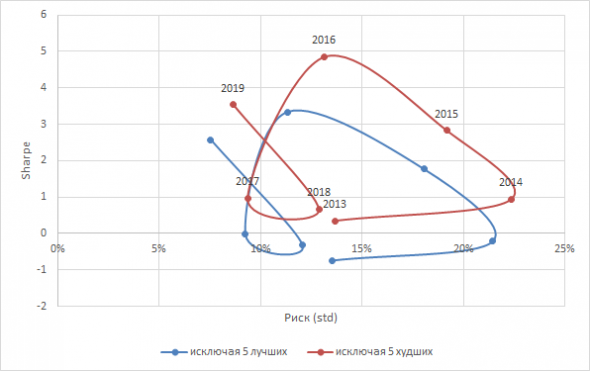

Следующим шагом, я анализировал отклонения 2-го и 3-го портфеля от базового в терминах доходности и коэффициента Шарпа.

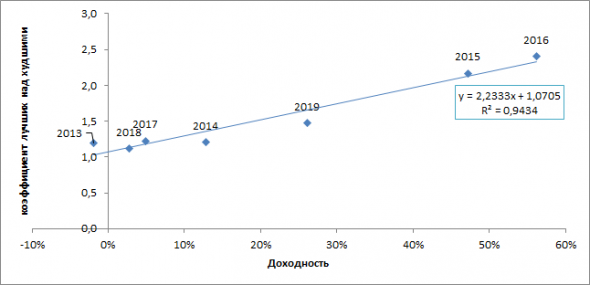

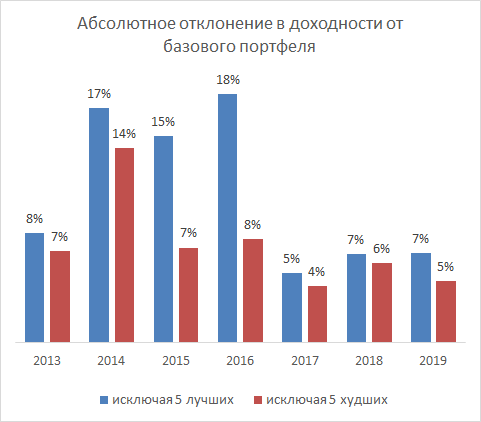

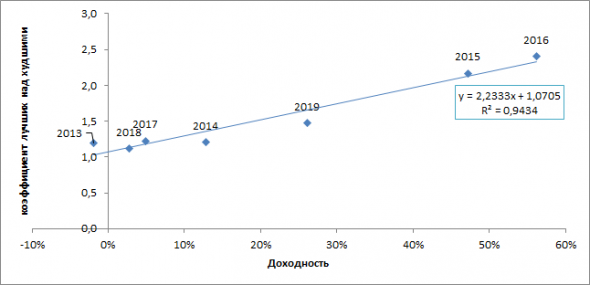

Первый вывод: чем лучше рынок — тем больше отрыв лучших от худших. Лучшие в среднем дают прибавку в 11%, худшие отнимают 7%.

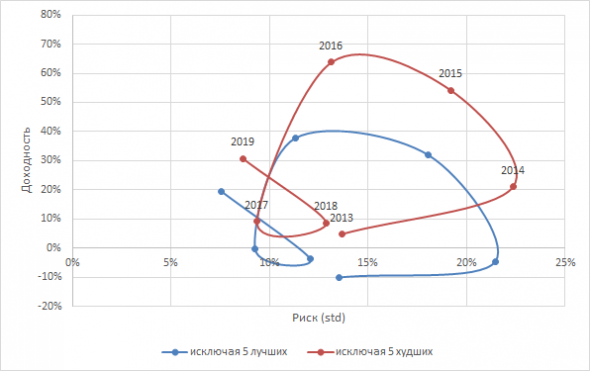

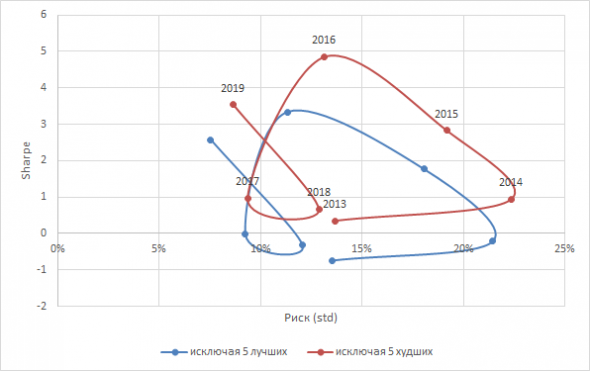

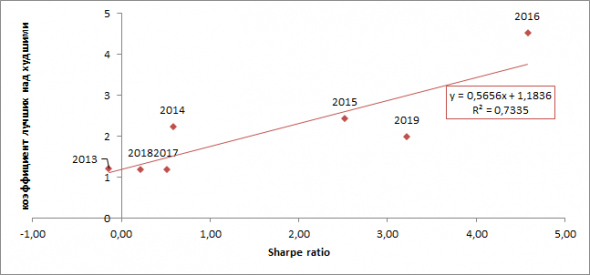

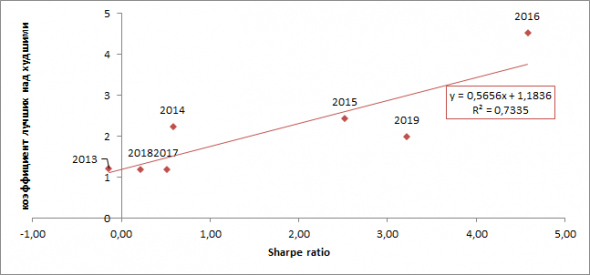

Второй вывод: на растущем рынке лучшие акции дают больший коэфициент Шарпа, так как волатильность лучших не связана с ростом портфеля. Другими словами дополнительная доходность бесплатна в терминах риска.С одной стороны, довод о том, что поиск лучших вознаграждает инвестора больше чем фильтрация худших доказан. Но дьявол в мелочах. За 7 лет наблюдений лишь один раз акция из топ-5 повторилась на следующий год. Это был Мечел. А всего за 7 лет было 7 акций которые повторились. Итого, надо быть невероятно гениальным или удачливым, чтобы сделать ставку на 21+7 = 28 уникальных акций.

Если не быть гениальным и не надеяться на удачу, можно ли скорректировать портфель таким образом чтобы учесть эффекты от худших и лучших. Для этого я проверил следующую стратегию (к сожалению, на 2013 только: не хватило времени проверить на всех).

Предположим, что инвестор выбирает:

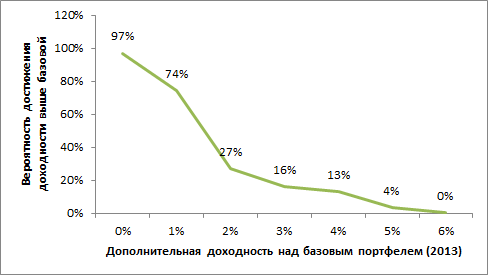

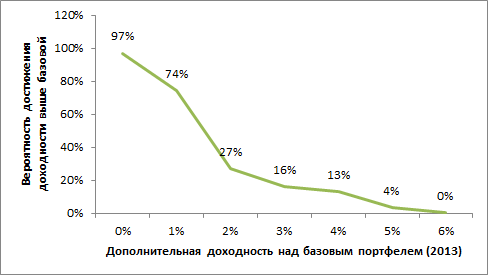

1) обращает на себя внимание как быстро убывает вероятность с каждым дополнительным процентом доходности.

По итогу, фильтр лучших акций — симпатичная, но несбыточная идея при ребалансировке портфеля. Однако инвестор почти наверняка может выбрать отстающих и немного поправить свою доходность на 1-2% исключив их.

Источник данных и расчеты

ТЕЛЕГРАМ

Существует ли 3-й путь? Смесь ETF с ограниченным подходом по выбору лучших и худших акций. И вообще насколько прибыльно концентрироваться именно на лучших акциях, может стоит свой портфель оградить, в первую очередь, от худших?

Исследование

Я попытался ответить на этот вопрос проанализировав акции входившие в индекс ММВБ с 2013 по 2019. В каждый конкретный год брались все акции, которые были в индексе весь год или частично, чтобы исключить ошибки выжившего. Также чтобы исключить эффект дивидендной политики, брались котировки с учетом дивидендов. Я анализировал именно компании, а не отдельные акции, поэтому в случае наличия в индексе обычки и префов, оставлял только обычку. Это коснулось Башнефти, Сбербанка, Сургута. Префы Транснефти -единственное исключение.Дальше, я составил 3 портфеля:

- равновесный портфель из всех акций

- равновесный портфель без 5 лучших акций

- равновесный портфель без 5 худших акций

Следующим шагом, я анализировал отклонения 2-го и 3-го портфеля от базового в терминах доходности и коэффициента Шарпа.

Первый вывод: чем лучше рынок — тем больше отрыв лучших от худших. Лучшие в среднем дают прибавку в 11%, худшие отнимают 7%.

Второй вывод: на растущем рынке лучшие акции дают больший коэфициент Шарпа, так как волатильность лучших не связана с ростом портфеля. Другими словами дополнительная доходность бесплатна в терминах риска.С одной стороны, довод о том, что поиск лучших вознаграждает инвестора больше чем фильтрация худших доказан. Но дьявол в мелочах. За 7 лет наблюдений лишь один раз акция из топ-5 повторилась на следующий год. Это был Мечел. А всего за 7 лет было 7 акций которые повторились. Итого, надо быть невероятно гениальным или удачливым, чтобы сделать ставку на 21+7 = 28 уникальных акций.

Стратегия ребалансировки портфеля

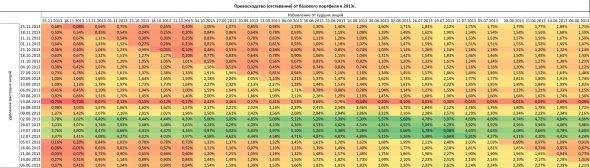

Если не быть гениальным и не надеяться на удачу, можно ли скорректировать портфель таким образом чтобы учесть эффекты от худших и лучших. Для этого я проверил следующую стратегию (к сожалению, на 2013 только: не хватило времени проверить на всех).Предположим, что инвестор выбирает:

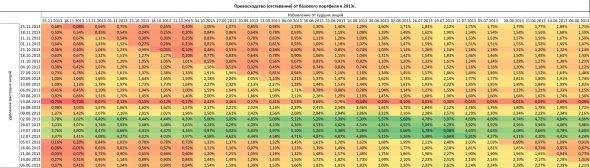

- за N торговых дней до конца периода выкинуть из портфеля 5 самых отсталых акции и перераспределить вес в пользу остальных;

- за M торговых дней до конца периода будем выбирать 5 самых выросших акций и увеличивать их вес в портфеле вдвое за счет остальных.

1) обращает на себя внимание как быстро убывает вероятность с каждым дополнительным процентом доходности.

- список отстающих акций практически не поменялся за полгода: всего было 6; а список самых растущих — волатилен: всего было 10.

- В выборе лучших акций особое внимание играет market-timing, обратите внимание на зеленую полосу, которая длилась примерно месяц. А отстающие акций отстают равномерно, то есть без особых триггеров на падение.

По итогу, фильтр лучших акций — симпатичная, но несбыточная идея при ребалансировке портфеля. Однако инвестор почти наверняка может выбрать отстающих и немного поправить свою доходность на 1-2% исключив их.

Источник данных и расчеты

ТЕЛЕГРАМ

«За 7 лет наблюдений лишь один раз акция из топ-5 повторилась на следующий год. Это был Мечел. А всего за 7 лет было 7 акций которые повторились. Итого, надо быть невероятно гениальным или удачливым, чтобы сделать ставку на 21+7 = 28 уникальных акций.»

Интересно, на основе каких показателей компаний можно было спрогнозировать, что они окажутся лучшими в следующем году?

Другими словами — можно ли было с высокой долей вероятности спрогнозировать в конце 2018 года, что в 2019 сильно вырастут Сургутнефтегаз, Норникель, Газпром, ФСК ЕЭС, АФК Система?

Или это неугадываемый и непрогнозируемый процесс?

Непонятно, правда, что понимается под лучшими акциями.