О сложности направленной торговли инструментми валютного рынка и о том, где проще торговать.

Статья для форекс-трейдеров, практикующих классическую направленную торговлю , при которой трейдер принимает решения по различным торговым инструментам , основываясь лишь на анализе истории котировок каждого инструмента в отдельности, не принимая во внимание взаимосвязи с другими торговыми инструментами. Так торгует 99% форекс-трейдеров.

Валютная пара – это дробь, в числителе и знаменателе которой цены. Не буду усложнять. Просто углублюсь в эзотерику и максимально упрощу модель динамики цен при сохранении смысла. Когда мы покупаем торговый инструмент (дробь) – мы покупаем числитель против знаменателя. Т.е деньги знаменателя перетекают т в деньги числителя, и наоборот, при продаже. Условно, при покупках — цена растет, при продажах -падает.

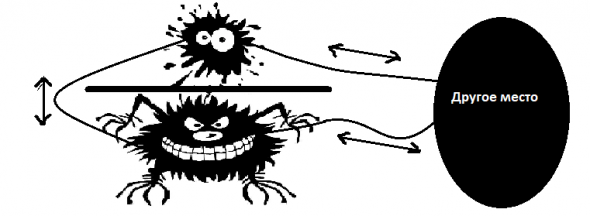

Традиционное представление о динамике цен .

Борьба игроков (быков и медведей), имеющих противоположный направленный интерес на определенном торговом инструменте.

В знаменателе дроби (торгового инструмента) нечто большое и незыблемое.

Быки закачивают деньги в числитель из знаменателя – дробь растет за счет увеличения числителя.

Медведи откачивают деньги из числителя в знаменатель –дробь падает за счет уменьшения числителя.

Рынок в традиционном представлении – это то глазастое чудо в числителе, которое «надувают» и «сдувают» игроки

Быков и медведей рисовать не буду – их действия обозначены двусторонними стрелочками.

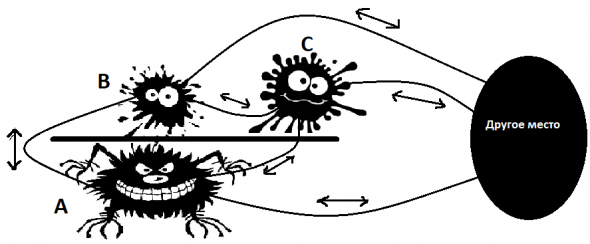

Знаменатель дроби уже не бескрайний, к тому же, он может расти и падать.

Дробь из-за чего может вырасти? (знания начальных классов школы)

— из знаменателя перетекло в числитель. Знаменатель уменьшился, числитель увеличился.

— в числитель перетекло из другого места, из знаменателя вытекло в другое место.

— в числитель притекло из другого места – числитель вырос, знаменатель остался тем же.

— из знаменателя вытекло в другое место. Знаменатель уменьшился, числитель остался тем же.

— в числитель притекло из другого места, в знаменатель притекло из другого места, но в числитель притекло больше, чем в знаменатель. (в процентном соотношении)

— из знаменателя утекло в другое место, из числителя утекло в другое место, но из знаменателя утекло больше, чем из числителя. (в процентном соотношении)

Треугольные связи.

Достаем из «другого места» еще одно «нечто», у которого есть связи с числителем и знаменателем. - т.е существуют некоторые отношения B/A, C/A , B/C (валютные пары).

Тут имеют место быть равенства :

B/A=C/A*B/C; C/A=B/A:B/C; B/C=B/A:C/A;, а лучше:

log (B/A)=log(C/A) + log(B/C); log (C/A)= log (B/A- log (B/C); log (B/C)= log (B/A)- log (C/A);

Т.е движение по одному инструменту будет равным сумме (либо разности) движений по двум другим инструментам на общем временном интервале. Эти связи реализуют арбитражеры и маркетмейкеры в том числе.

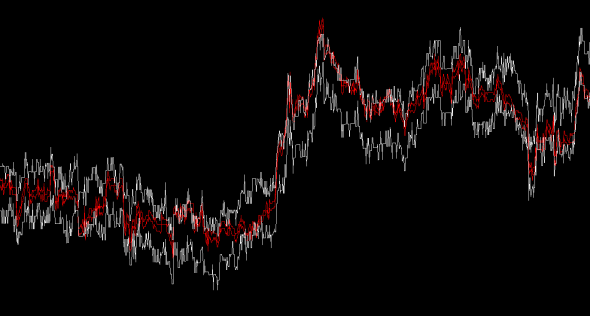

Ниже приведен участок тикового графика. Красный – Ask и Bid основного инструмента (Si) белый — Ask и Bid синтетического инструмента, созданного на основе котировок двух других инструментов (RTS,MIX), находящихся в треугольной связи с основным. (Графики котировок биржи moex, ибо на внебиржевом МТ4 форекс-кухонь, таких чудес не бывает).

Даже «на глаз» видно, как синтетический и основной инструменты оказывают сопротивление один одному. Это тема треугольного арбитража. Про треугольный арбитраж на начальном уровне есть информация в сети – заострять внимание на нем не буду.

В рамках темы направленной торговли главное другое: действия игроков, влияющие на динамику одного инструмента, будут влиять на динамику двух других инструментов треугольника. А трейдеры, торгующие направленные стратегии на этих трех инструментах и не обращающие внимания на динамику других связанных инструментов, это уже не быки и медведи, а мутанты. Быки-лебеди, медведи-лебеди, быки-раки, медведи-раки, быки-щуки, медведи-щуки. Почти как из басни. Рассогласованность их действий делает инструменты в треугольной связи более стабильным и «откармливает» маркетмейкеров и арбитражеров.

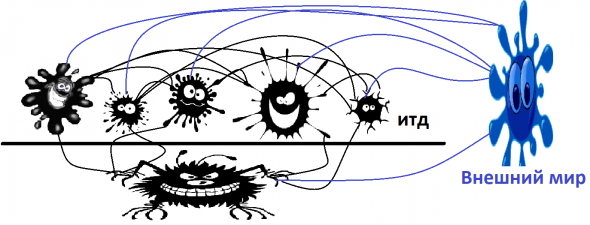

Валютный рынок включает множество треугольных связей. Это огромный многоугольник.

Активность покупателей и продавцов, вызвавшая движение на любой валютной паре может оказывать влияние на динамику остальных пар (не обязательно только на те пары, в состав которых входят валюты той пары, на которой происходит активность).

К примеру, Евро/Фунт может вырасти не из-за того, что «крупный игрок на Евро/Фунте пробил «уровень» и повел шортистов на стопы», а просто из за того, что продали Фунт против Йены. А цену на Евро/Фунте двигали абсолютно нейтральные игроки согласно стратегии арбитража.

Т.е многообразие и постоянство взаимосвязей инструментов валютного рынка делают этот рынок крайне сложным в плане классического линейного анализа. Действия, влияющие на динамику торгового инструмента от участников, не обращающих внимание отдельно на динамику этого торгового инструмента будут абсолютно непонятны трейдеру, который анализирует историю этого торгового инструмента с целью принятия торговых решений. Простой трейдер смотрит на график валютной пары, думает, что покупатель и продавец здесь, что рынок — здесь. Но нет, рынок –везде! В графике валютной отражена лишь малая часть рынка. Слишком много хаоса. Но это не значит, что графики валютных пар случайны. На них предостаточно «случайных неслучайностей», которые вводят трейдера в заблуждение, создавая иллиюзию легкой предсказуемости поведения валютной пары. (это отдельная тема). Но, в большинстве случаев, в контексте направленных стратегий торговли, динамика валютного инструмента — это марковский случайный процесс.

Когда имеет смысл направленная торговля?

В основном тогда, когда связь числитель-знаменатель значительно превалирует над другими связями числителя. И волатильность числителя значительно превосходит волатильность знаменателя (и наоборот – при обратной дроби).

Пример.

Допустим, некий любой актив “Y” (допустим, акция). Торгуется против USD. На цену доллара влияет огромнейшее количество факторов, а мы – не торгуем арбитражные стратегии – в детали не вникаем — и не можем оценивать эти влияния. И, чтобы на них не обращать внимания, нужно чтобы доля влияния USD на инструмент Y/USD была минимальной. Для этого, волатильность Y должна значительно превышать волатильность USD (условно, вола Y/USD больше волы DXY). И желательно, чтобы актив Y имел минимум взаимосвязей с другими инструментами (не входил в их состав). И только тогда, глядя на график Y/USD можно будет сказать: «Рынок (Y) не везде, рынок-именно здесь и именно сейчас! И теперь на цену Y/USD влияют игроки, действия которых нам понятны». И уже для эффективной направленной торговли будет вполне достаточно упрощенного представления о динамике цен (как на первой картинке в статье с «быками» и «медведями»).

Реальный пример.

Раньше, лет 10 назад, хорошо работали направленные методы торговли на фьючерсе на индекс РТС. Рынок был там. РТС «тягал» за собой акции, входящие в его состав. Потом арбитражные связи между РТС стали более мощные и влияние игроков, торгующих акции, входящие в состав индекса РТС на динамику этого индекса стало более значительным. Рынок стал более стабильным. Направленные стратегии на RTS стали намного хуже работать (это не главная причина, а одна из).

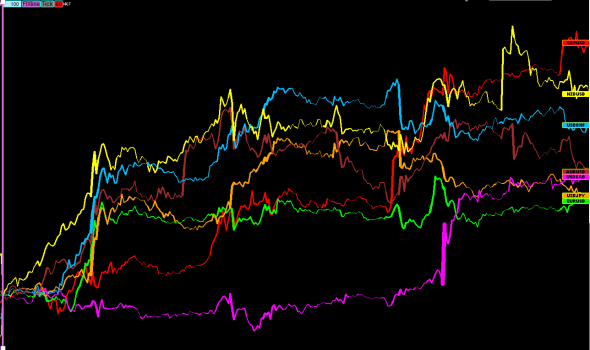

Несколько картинок.

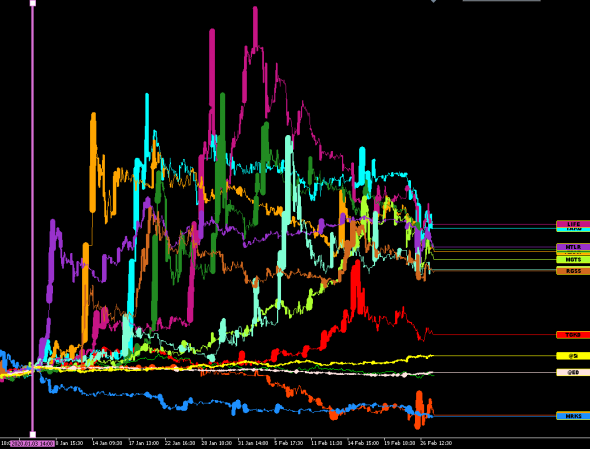

Фондовая секция. (с начала года по вчерашний день 27,02,2020 14:00).Толщина линий пропорциональна относительным торговым объемам. Масштабы эквивалентны. Картинки приведены не для понимания неких зависимостей, а для сопоставления волатильностей инструментов валютного и фондового рынка.

Самая большая волатильность у немаржируемых бумаг. У них минимум взаимосвязей с другими инструментами и волатильность Si(фьючерс на доллар/рубль) и ED (фьючерс на евро/доллар) на их фоне кажется чуть ли не нулевой. Эти бумаги «стреляют» от лонга.

Далее, некоторые «голубые фишки». Уже будут помассивнее — имеют больше связей и входят в состав торгуемых фондовых индексов, но все равно их волатильность значительно превосходит волатильность валют. (Хотя, рубль «дает жару» иногда — у него несопоставимо меньше «связей», нежели у доллара и евро)

Выделил фьючерс на индекс РТС, ЕвроДоллар и ДолларРубль.

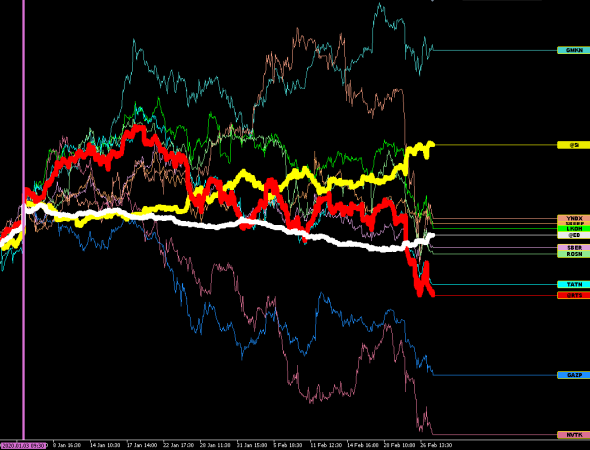

Далее, картинка по форексу. Инструменты приведены к общему знаменателю (USD, например) Т.е обратные курсы USDCAD,USDJPY,USDCHF –реверсированы. (без комментариев).

Многих направленноторгующих трейдеров погубил форекс. Одни потеряли все деньги –и ушли, другие — потеряли деньги и стали придумывать и продавать лохам-новичкам всякое обучение типа « прибыльные методы торговли итд», чтобы компенсировать свои потери.

Я тестировал множество направленных стратегий на инструментах форекса и на инструментах фондового рынка. И у абсолютно бесперспективных стратегий торговли на форексе появлялись определенные перспективы на «фонде». Я сам не приверженец направленной торговли, разве что «щупаю» 2й и 3й эшелон российского фондового рынка (там большая вола и минимум связей с другими инструментами), а голубые фишки -только в периоды высокой волатильности.

Мое мнение: вести успешную спекулятивную направленную торговлю инструментами фондового рынка очень сложно, но несопоставимо проще, нежели вести торговлю инструментами валютного рынка. Наличие огромного количества взаимосвязей в инструментах валютного рынка -одна из причин.

Так что, направленноторгующие господа форекс-трейдеры, не думайте, что рынок везде одинаков и что везде одинаково плохо. Есть места, где плохо, но не так уж и. Возможно, вам стоит пропрововать поторговать фондовую секцию MOEX (только не CFD). А вдруг «попрет»?

Надеюсь, эта статья поможет чуть шире взглянуть на рынок.

Свой опыт тестирования направленных стратегий и опыт реальной торговли на форексе (сколько слил/заработал) я опишу в следующей статье.

«Раньше, лет 10 назад, хорошо работали направленные методы торговли на фьючерсе на индекс РТС. Рынок был там. РТС «тягал» за собой акции, входящие в его состав.»

чудеса нашего рынка?

Объемы на фьюче РТС были превалирующими. Многие арбитражеры брали «ноги» на акцииях, не хеджируясь фьючерсом на индекс РТС — так было выгоднее.

Иногда они превалирующие (объемы РТС), а иногда -нет. Это крайне сложный вопрос именно в контексте индексного арбитража. Тут отдельная тема.