Как увидеть Сигму?

HV, IV, RV, LV, SV – каких только волатильностей не напридумывали….

Куда опционщику смотреть? Что брать за основу? Это я еще про методы измерения не упомянул. Хотя с методами измерения HV – более-менее сошлись во мнении, что Yang-Zhang рулит. Вроде как адекватно описывает.

Не будем оспаривать, по крайней мере не в этой статье.

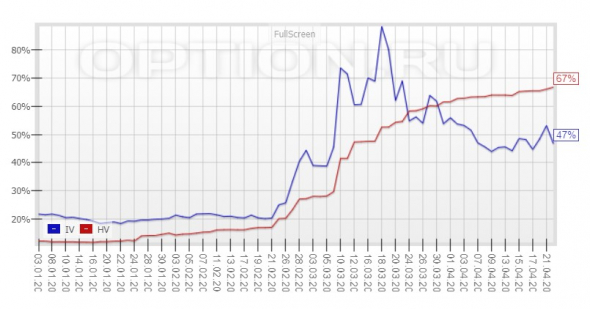

Я за другое – КАК ЭТО ВСЕ УВИДЕТЬ? В книжках учат наложить два графика друг на друга – HV на IV (ну или на оборот). Посмотреть кто выше – того продать, кто ниже – того купить:

Волатильность — это «медленная цена» или просто стоимость. Т.е. цена опциона зависит от базового актива, дней до экспиры и уровня страха трейдеров. Меняется она очень быстро. Чтобы оценивать именно стоимость опциона (страховки) – как раз и используется IV волатильность. Далее трейдерам нужно понять какая «медленная цена» у самого базового актива – HV волатильность. Вот для нее придумали формулы измерения исторической волатильности. Если погружаться в эти формулы, то начинают появляться новые параметры – приращение доходности, дисперсия и среднеквадратичное отклонение — сигма. Если первые два параметра это промежуточные вычисления, то сигма используется уже более активно. Господин Гаусс когда-то доказал, что в нормально распределенных случайных процессах в 68% случаев изменение величины (у нас это приращение доходности) от среднего не превысит одной сигмы. Те, кто давно в рынке скажут – рынок ни капли не нормально распределяет свои приращения и поправят Гаусса до величины 58%. Всё это интересно, занимательно, но заставляет нас ворошить знания по теорверу и статистике. А нам – трейдерам – дайте лучше кнопку «БАБЛО», а не вот это вот все…..

Те, кто еще остался в этой статье, т.е. не совсем разленился и представил себе сигму одного дня ……. Ээээээ… Ну как бы сложновато….

Мне было понятно представить сигму через гамма-фактор. Но он рассчитывается для опционной позиции, у которой есть тетта. А вот у базового актива я не могу представить тетту. Дмитрий Новиков в одном из своих постов – популярно объяснил как базовый актив, представить в виде опциона. Но мне это сложно сделать «в уме». И я решил изобразить HV волатильность немного по другому.

Берут базовый актив в дневном формате и накладывают индикатор Yang-Zhang.

Здесь два индикатора — красный Yang-Zhang, зеленый Rogers_Satchell.

Волатильность годовая, период 5. Для начала приведем эту волатильность к формату одного дня. Т.е. увидим сигму одного дня усредненную за пять последних дней (период 5).

Получаем, что на 10 февраля в среднем за последние пять дней, базовый актив имел сигму 1,6%.

1,6% — на 10 февраля:

150000 х 1,6% = 2400пп

Т.е. теоретически (по Yang-Zhang расчётам), с 58% вероятностью (по опыту простых трейдеров) или с 68% вероятностью (по мнению Гаусса) – базовый актив не отклонится более чем на 2400пп от цены закрытия вчерашнего дня.

Хочу увидеть – как это?

Пишу индикатор и вот что получается:

Я на график наложил одно дневное сигма отклонение по Yang-Zhang, среднее за 5 дней. Вот теперь мы наглядно видим СКОЛЬКО РАЗ и НА СКОЛЬКО базовый актив превышает дневную сигму.

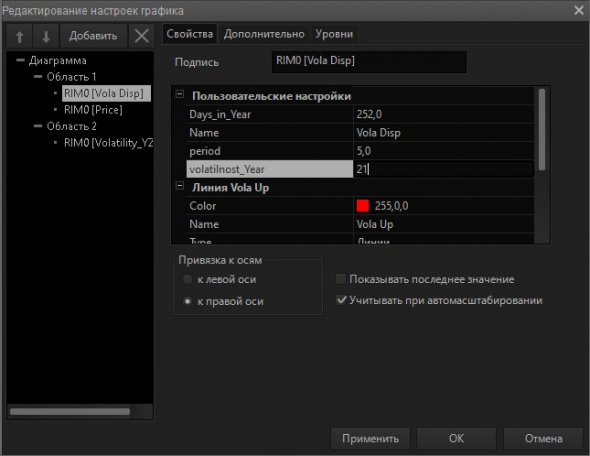

Тут мне стало любопытно. Мы ведь в наш индикатор можем и постоянную волатильность загрузить. Если мы продали или купили опционы (например стредл) – то волатильность для нас зафиксировалась. А это значит, что мы можем наглядно увидеть IV волатильность по сравнению с базовым активом.

Возьмем к примеру 17 декабря 2019г..

IV вола была 21% (но это не точно (но это и не важно) ).

Вбиваем в индикатор это значение:

Пока в России были праздники, а в мире все спокойно – базовый актив почти не отклонялся на такую величину. Но начиная с 20-х чисел всё стало гораздо веселее. Отклонения гораздо превышали нашу «зафиксированную» волатильность.

Теперь нагляднее выглядит волатильность?

Тут, наверное, стало любопытно, а как выглядит кризис?

Пожалуйста! Вот сравнение кризиса и 21% волатильность в индикаторе:

А вот пиковая IV волатильность в 80%, которая зафиксирована 18 и 19 марта 2020г

Выводы делайте сами.

Кто захотел себе такой индикатор – добро пожаловать на мой сайт.

Выдам совершенно бесплатно.

Всем профитов!

Я, кстати, переписывал этого индюка для трейдингвью, но там дневки уродские )) А для квика я юзаю период 2, чтоб текущую волу видеть. Сглаженная уж больно тормознутая. Ну и в линиях на графике я пользы не увидел (или не понял), потому что они опять же показывают текущее значение сигмы, а нам вроде как интересны данные на предшествующий день и посчитать сигму на следующий. Пытался на трейдингвью накалябать так индюка, чтоб он на часовике фиксировал линии «боксом» на следующий, но потом чухнул, что на последний час — это не вола на день… хотя, если выставлять дней — 3360 (14 часов х 240 дней, ибо я пользую не 365 и не 252, бгыгы...), то вола на часе очень близка по значениям к дневной к закрытию сессии.