ВДО, какие подбирать?

Здравствуйте, коллеги!

Наш коллега написал хороший топик: "про ВДО" цитирую:

«Я думаю вторая половина этого года, будет временем тяжелых испытаний для многих эмитентов ВДО. Рад буду ошибиться, но пока я решил забирать фишки со стола. Это, естественно, не жесткое табу на весь сектор, в отдельных интересных история обязательно буду участвовать. »

Согласен с коллегой. Об отдельных историях я и хотел поговорить, некоторые моменты на которые стоит обратить внимание:

1. Бизнес компании. Например заходим на сайт компании ПАО «ТрансФин-М» и обнаруживаем, что это крупнейшая лизинговая компания.

Если очень примитивно подойти к процессу (прошу руководство компании и трудовой коллектив не кидать в меня помидорами ;) ) то я либо беру в лизинг объект лизинга и передаю его другой компании со своей небольшой накруткой, либо на свои, либо:

Выпускаю облигации покупаю на полученные деньги оборудование и передаю его в лизинг. Например, выпустил облигация на 1 млрд под 10%, купил оборудование (будущий объект лизинга) и сдаю его под 15%. Собственник я, оборудование застраховано.

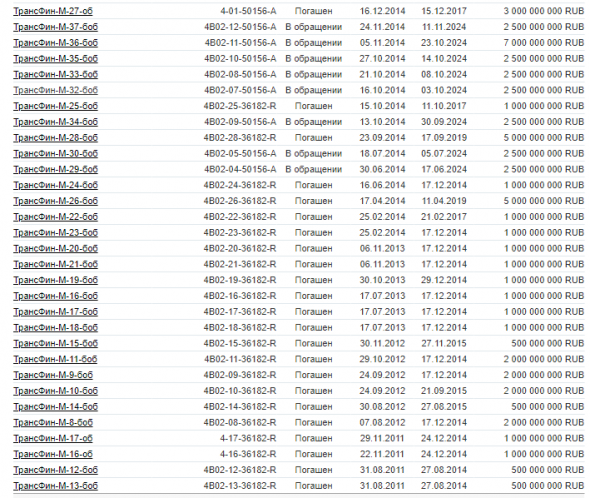

2. Рассматриваем предыдущие выпуски по данному эмитенту:

Эмитент досрочно погашал некоторые выпуски, дефолтов не было, выпуски не единичны. На форуме смарт-лаба можно посмотреть выпуски в обращении.

Что имеем в итоге, «перепродажу ликвидности» с положительной историей, у вас нет денег на оборудование или оно вам нужно краткосрочно, пожалуйста оно есть у нас в лизинг. Вероятность дефолта такого эмитента крайне низка.

Покупать на хаях такие отличные облигации также не стоит. Облигация ТрансФин-М ПАО 001P-04 (RU000A0ZYEB1), недельный план, уровень НР выступил Пределом данного «движения»:

А вот при падении такие ВДО с купоном 10,5% стоит подбирать. На «тенях» вряд ли, там ликвидности практически нет. А после возврата за коррекционный уровень параболы (подробней см. в «Школе искусств» на нашем сайте) самое оно:

3. Перспективы %% ставки Банка России. Судя по графику доходности 10-Year Russia Bond Yield (10RUY.B) недельный план, «наступает понижательное давление» ласт баров и с большой вероятностью мы увидим не однократное снижение ставки в течении ближайших двух лет:

Это даст возможность в случае преддефолтной ситуации перекредитоваться эмитенту под низкую процентную ставку погасив предыдущий выпуск. Пре «пирамида», что мы уже наблюдали и наблюдаем у наших западный партнёров.

Сейчас, ещё есть возможность выбрать что-то на пенсию в 45 ;)

При подготовке топика использовались данные с сайта protoforma.pro

Расчёты моделей производились с использованием программного комплекса Skilful Pro .

подробнее что было тогда - https://raexpert.ru/researches/leasing/leasing2008/

Бизнес стервятников мне никогда не нравился, однако доходность у крохоборов будь здоров ;)

Владислав Сорокин, поэтому на любителя. «О раскрытии искового заявления (дело №А 40-88711/2020)» цена облигаций стоит на месте. И если даже… то:

«Также по тексту иска следует, что в крайнем случае – при удовлетворении иска — самоликвидация юридического лица поручена его учредителю Розину М.Ю., срок установлен в течение одного года с момента вынесения окончательного судебного решения, что позволяет ломбарду полностью исполнить обязательства перед кредиторами.»

Риск не получить высокую доходность.