Взгляд на американские банки: Morgan Stanley

*** Подписывайтесь на мой канал в телеграм

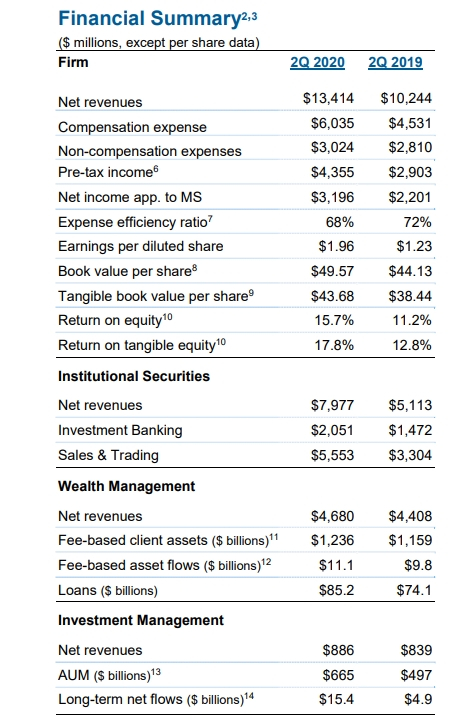

В продолжение совместной с Инвестгазетой серии обзоров крупнейших банков мира, рассмотрим Morgan Stanley. Для начала обновим перформанс банковского сектора в сравнении с индексом широкого рынка S&P 500. За последние две недели он практически не изменился: с 18 марта индекс S&P 500 (SPX) вырос на 47,27%, а ETF финансового сектора (XLF) восстановился всего на 37,25%:

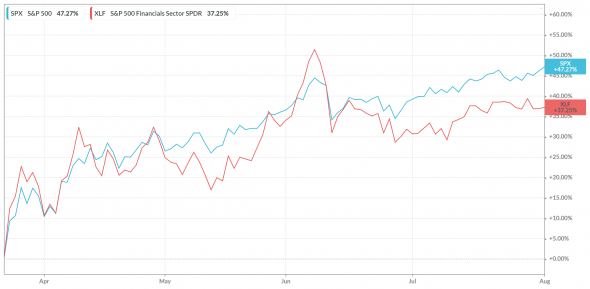

Спустя две недели после написания первой статьи, Morgan Stanley остается в лидерах восстановления (+80,66%), а отчитавшись о сильных результатах Goldman Sachs (+48,65%) растерял свои позиции и скатился к “середничкам” Citigroup (+45,35%) и Bank of America (+39,18%). JP Morgan +24,06%, а Wells Fargo (-1,85%) и вовсе стало хуже, чем было на пике падения:

Morgan Stanley привлек мое внимание. Это произошло после серьезного отчета о доходах за второй квартал 2020 г.

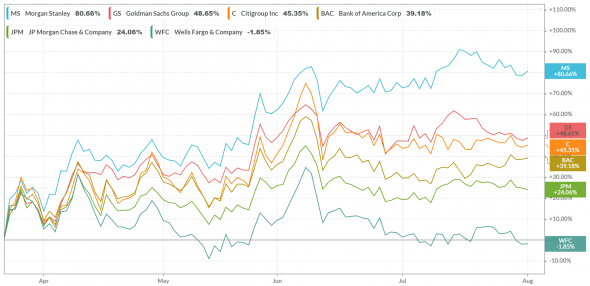

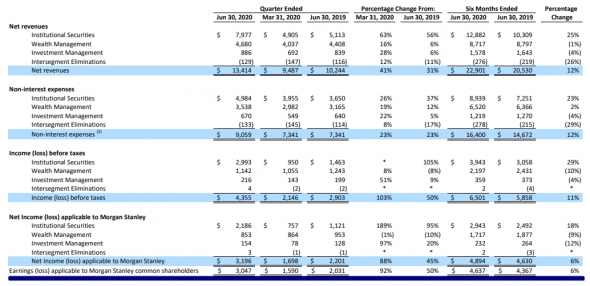

Q2-2020:

Morgan Stanley показал впечатляющие результаты и превзошел все ожидания аналитиков благодаря неожиданным результатам своей торговой и инвестиционно-банковской группы. Подразделения по управлению активами продолжают демонстрировать устойчивые результаты, обеспечивая банк последовательными денежными потоками.

📌Выручка во 2 квартале 2020 г. в размере $13,4 млрд выросла на 30,86% по сравнению с аналогичным кварталом 2019 г. ($10,2 млрд). Выручка превзошла ожидания аналитиков на $3,01 млрд.

📌Чистая прибыль составила 3,2 млрд, по сравнению с чистой прибылью в размере $2,2 млрд за тот же период год назад (+45,5 г/г).

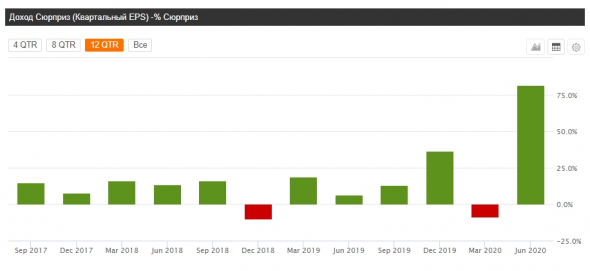

📌Прибыль на акцию EPS стала лучшей из группы крупных банков, увеличившись на 59,35% по сравнению со вторым кварталом 2019 г. и составила $1,96 (превзошла ожидания на 81%):

График расхождения ожидаемой EPS с фактической.

Для тех инвесторов, кто не хочет тратить время на изучение фин.отчетности компаний, рекомендую пользоваться financemarker

📌Рентабельность собственного капитала ROE составила 15,7% по сравнению с 11,2% во втором квартале 2019 года.

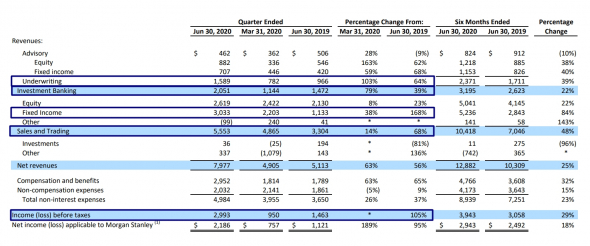

Доходы от торговли были главным драйвером роста дохода для банка: чистая выручка за квартал составила $4,683 млрд по сравнению с $2,732 млрд годом ранее. Трейдеры и маркет-мейкеры Morgan Stanley смогли извлечь выгоду из чрезвычайной волатильности в течение квартала, чтобы сгенерировать сверхприбыль.

Чистая прибыль по институциональным ценным бумагам увеличилась на 56% год к году и составила $7,977 млрд против $5,113 млрд годом ранее:

Продажи с фиксированным доходом составили $4,68 млрд против $4,41 млрд долларов годом ранее. Доходы от андеррайтинга составили $2,142 млрд против $1,59 млрд годом ранее (+64%):

Управление капиталом принесло доход до налогообложения в размере $ 1,1 млрд с доналоговой маржей 24,4%. Банковское кредитование выросло на 15%, а депозиты брокерских компаний выросли на $40 млрд с начала года.

Резерв на возможные потери по кредитам вырос на $ 866 млн. Помним, что эти резервы не обязательно будут потрачены в полном объеме – в случае стабилизации экономики и доходов предприятий и частных лиц – резервы расформируют и переведут в чистую прибыль.

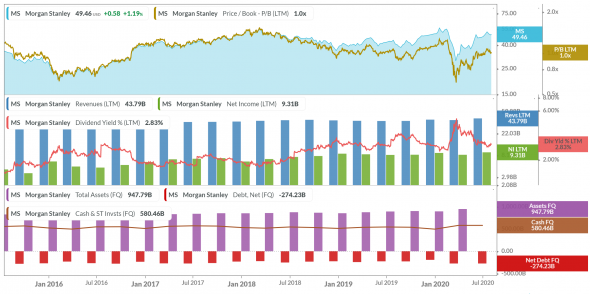

📌Активы под управлением достигли более $947,8 млрд (+6,2% г/г); Денежные средства и их эквиваленты – $131,5 млрд (+243% г/г); акционерный капитал достиг $77,34 млрд (+5,65% г/г).

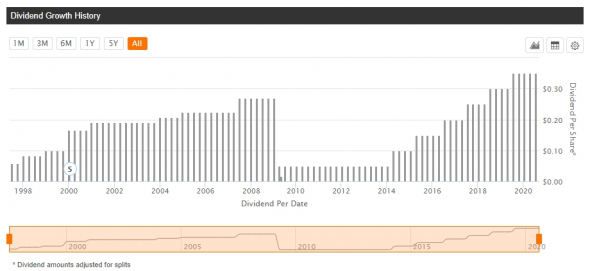

Недавно банк повысил дивиденды на 17%, увеличив выплату с $0,30 в квартал до $0,35 в квартал. С учетом недавнего снижения акций форвардная доходность сейчас составляет 2,83%. Пятилетний темп ежегодного роста дивидендов составляет 30%, коэффициент выплаты 27,65%.

Что в итоге?

Торговля на фондовых рынках после экстремальной рыночной просадки в марте привели к огромной торговой активности во 2-м квартале, благодаря чему Morgan Stanley получил отличные результаты. Morgan Stanley в большей степени является инвестиционным банком в сравнении с традиционным банковским сектором, и поэтому он стал бенефициаром этой рыночной волатильности.

Несмотря на то, что нас ждет нестабильная динамика фондовых рынков в ближайшие месяцы, я думаю, что после 2021 года акции будут намного дороже стоить. Слабость банковской системы сохранится в течение квартала или двух, пока экономика потребителей остается заблокированной, но это временное явление. В конце концов, кризис COVID-19 будет позади.

По традиции, выкладываю вам удобный и информативный чарт (LTM-данные), демонстрирующий фундаментальные показатели банка. Сейчас банк торгуется за одну свою балансовую цену, но как мы видим, в истории были цены и за 70% баланса.

Не является индивидуальной инвестиционной рекомендацией.