Выборы США и рынок акций. По фактам.

Если у Вас нет магического шара, не стоит пытаться предсказывать будущее, в том числе и конкретное влияние политических событий. Попытки спекулировать на реакции рынка на конкретное событие, такое как переизбрание Трампа или победа Байдена, могут быть крайне контрпродуктивными. Однако историческая статистика в отношении показателей фондового рынка и президентских выборов может помочь сформировать ожидания у инвесторов и в некоторой степени помочь избежать лишних действий.

Рассмотрим, как выборы влияли на рынок раньше, но помним, что хотя статистика – полезный инструмент, она всё же не дает нам явных обещаний относительно будущего. Есть много иных факторов, которые будут влиять на рынок в большей степени.

Здесь также помимо обычной статистики мы поделимся нашими расчетами и выводами, которых мы не встречали в других статьях и анализах.

Для начала стоит отметить, что обычно у людей есть страх пред изменениями. Часто пред выборами лидирование другого кандидата пугает рынки, как это сейчас с Байденом. Обычно прогнозы весьма пессимистичные, хотя встречались в истории и чрезмерно оптимистичные. Поэтому стоит избегать экстремальных прогнозов, об этом мы писали в 10 базовых известных принципов прогнозирования.

Давайте еще раз вспомним выборы 2016, что говорили про избрание Трампа:

- Moody's: победа Трампа может привести к затяжной рецессии в США

- Если Трамп станет президентом США, экономика обвалится — предсказывает известный экономист Ларри Саммерс

- Билл Махер: Трамп «обрушит фондовый рынок»

И так далее, и так далее. Тогда все говорили, что победа Трампа вызовет распродажи на рынках.

В ночь перед выборами 2016 года, когда всё больше штатов начали отчитываться о лидировании Трампа, фьючерсы на фондовые индексы стремительно падали. На премаркете индекс S&P500 упал более чем на 5%, что даже привело к остановке торгов. К моменту же закрытия торгов на следующий день после выборов потери премаркета были отыграны, и индекс даже закрылся в плюс более 1%. Уже после победы Трампа все заговорили по-другому, а среднегодовая доходность S&P500 2017-2019 составила более 14%. Теперь же вообще все говорят наоборот – Трамп есть основа роста. Люди рефлексивны.

Но в целом, если переизбран действующий президент, то история с 1928 года показывает, что доходность рынка оказывается в среднем выше в последующие 12 месяцев на 2.3%, чем доходность в случае избрания нового кандидата. Тем не менее драматической эту разницу не назовешь.

Но также имеет значение, какая партия будет контролировать Белый дом и Конгресс.

- С 1933 года наиболее прибыльной комбинацией партийного контроля для S&P500 со средней доходностью 13.6% годовых были Сенат Демократической партии, Республиканская Палата Представителей и президент Демократической партии. В 2020 году это потребует и смены президента, и изменений в Сенате, и изменений в Палате Представителей.

- Текущая комбинация республиканского Сената, Демократической Палаты Представителей и президента-республиканца давало в среднем 10.8% годовой доходности. Это самая вероятная комбинация, если Трамп будет переизбран.

- При победе Байдена вероятным сценарием будет республиканский Сенат, Демократическая палата и президент-демократ. Такая комбинация была последний раз очень давно после выборов Гровера Кливленда в 1886 году. Эта комбинация запомнилась тем, что к концу второго срока президент был отвергнут большинством самих же демократов, а также имел крайне низкий рейтинг. Хотя здесь дело, скорее, в самом президенте.

В целом такая комбинация, действительно, является очень не определенной для рынков, а неопределенность рынки не любят даже больше, чем плохие новости.

Доходность до и после выборов.

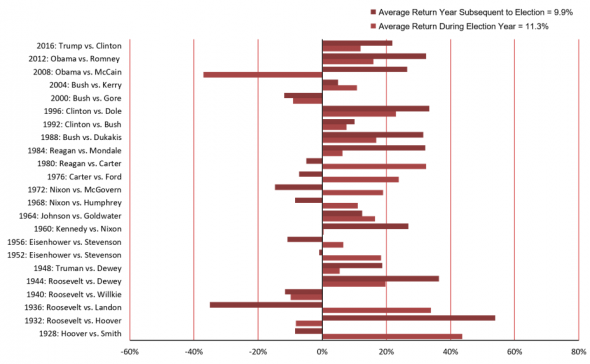

В среднем доходность рынка и в год выборов, и в год после выборов положительная.

S&P500:

Здесь же мы видим, что в целом год выборов показывает доходность лучше на 1.4%, чем последующий год, но эта разница не подтверждается статистической значимостью. Иными словами, разница в пределах погрешности.

Однако, если брать последние годы 1984-2016, разница в доходности в целом в пользу года, последующего за выборами, при чем она статистически значима.

Сейчас мы находимся в конце августа, перед выборами у нас сентябрь и октябрь. Исторически в года выборов за этот период рынки показывали разную динамику, что дает среднее около 0%.

Более полезным наблюдением же является то, что доходность после выборов до конца года сильно коррелирует с доходностью за сентябрь-октябрь перед выборами, коэффициент корреляция 0.75, и он статистически значим при 5% уровне значимости. То есть,если в сентябре-октябре рынок в целом в плюсе перед выборами, более вероятно, что и за ноябрь-декабрь рынок также будет в плюсе после выборов, и наоборот, исходя из истории наблюдений с 1972 года.

Помимо этого, мы еще посмотрели на взаимосвязь доходности рынка акций после выборов до конца года с динамикой накопления наличных на брокерских счетах перед выборами.

Более релевантной метрикой оказалось отношение запасов “наличности” на счетах к капитализации фондового рынка, точнее динамика этого показателя.

Что интересно, так это то, что рост запасов “наличности” по отношению к капитализации в сентябре-октябре перед выборами имеет положительную корреляцию с динамикой рынка после выборов до конца года, а не наоборот, как можно было подумать. Иными словами, если идет выход из акций в деньги в последние 2 месяца до выборов, то он обычно продолжается и после выборов, и рынок после выборов показывает динамику негативную, и наоборот. При чем здесь корреляция еще больше и составляет 0.8. Хотя можно было предположить, что рост запасов наличности перед выборами будет трансформирован в покупки акций на эти деньги после выборов, но по факту получается не так.

Это наблюдение и предыдущее, которое говорит о том, что динамика рынка до выборов за сентябрь-октябрь в целом имеет тенденцию совпадать с динамикой после выборов, можно обосновать таким образом: в сентябре-октябре уже более-менее становится понятно, кого выберут, и выход из акций или их покупки начинаются уже в эти месяцы, а когда ожидания относительно победителя подтверждаются, тенденция продолжается в том же направлении.

По факту даже динамика с начала года по конец августа также имеет тенденцию продолжаться после выборов. Тут корреляция меньше, но все же положительная. Если рынок с начала года вырос к концу августа в преддверии выборов, то более вероятно, что рост продолжится. То же касается запасов наличности, если шёл выход в деньги с начала года, то более вероятно, что он продолжится, и рынок покажет динамику не очень хорошую.

Получается, что сегодня мы имеем, с одной стороны выросший с начала года рынок, но с другой — увеличившиеся запасы наличности по отношению к капитализации. Противоположные индикаторы.

Однако стоит учитывать, что здесь имеет влияние недавний коронавирусный кризис. Сейчас же запасы наличных начинают сокращаться. Так что стоит смотреть за динамикой в сентябре-октябре, которая более релевантная. А пока, с учетом этих факторов, статистика в пользу продолжения роста до конца года.

Непосредственно перед выборами (за неделю, за месяц) нет явных тенденций динамики рынка. А вот после выборов в течении недели, в течении месяца рынок имеет тенденцию показывать несколько негативную динамику. Однако в истории просадки акций после выборов всегда откупались к концу года, кроме наблюдения в 2000 году, но тогда был кризис доткомов. В основном же динамика рынка ускоряется в декабре в положительном направлении.

Вероятность переизбрания.

The Economist по своей модели на основе опросов, экономических и демографических данных оценивает вероятность переизбрания Трампа в 11% на текущий момент.

Тем не менее из 44 президентов США, только 10 не были переизбраны на второй срок.

Вероятность быть переизбранным сильно зависит от динамики рынка акций в период правления в целом, и сильно зависит от динамики акций за 3 месяца перед голосованием. В 87% случаев переизбирался тот же президент, если за 3 месяца до выборов рынок рос.

Хотя здесь мы опять можем вернуться к нашей предыдущей статистике и предположить, что связь обратная: за 3 месяца до выборов более-менее становится ясно будет ли переизбран президент, и в случае ожиданий переизбрания идет покупка акций из-за меньшей неопределенности.

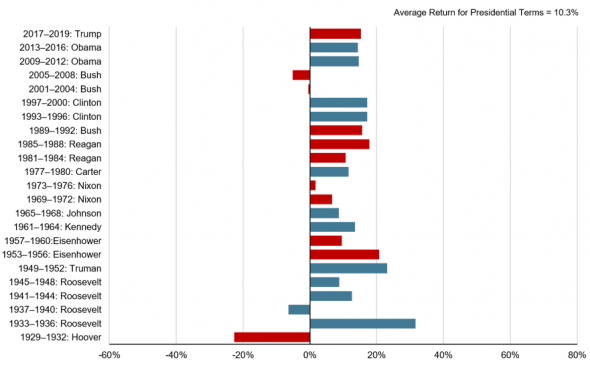

Как бы там ни было, динамика рынка при Трампе была в целом положительной, выше среднего:

Учитывая, что статистически это важный индикатор вероятности переизбрания, а также то, что в 77% случаев переизбирался действующий резидент, модель The Economist может быть через чур оптимистичной с точки зрения избрания Байдена.

ИТОГО

1. Не стоит основываться на экстремальных прогнозах о динамике рынка после выборов.

2. При переизбрании действующего президента краткосрочно больше шансов для роста рынка, но долгосрочно это не имеет статистически подтвержденного влияния.

3. Перед выборами нет явных тенденций динамики рынка. А вот после выборов в первый месяц рынок склонен показывать негативную динамику, но потом потери отыгрываются к концу года. Так что излишне негативно не реагируйте, если после выборов рынок пойдет вниз.

4. Динамика рынка за 2 месяца до выборов и с начала года в целом имеет большую вероятность продолжиться в том же направлении уже после выборов до окончания года. На сегодня эта динамика положительна.

5. Стоит больше внимания обращать на динамику рынка и запасов наличности на брокерских счетах в сентябре – октябре, так как тенденции, формирующиеся в эти месяцы, имеют свойство продолжаться и после выборов. Если запасы наличности по отношению к капитализации рынка будут расти – это негативный знак, и наоборот.

6. При любом исходе, любых комбинациях партийного влияния в верхней и нижней палате динамика акций будет иметь положительную ожидаемую доходность, разница лишь в абсолютном выражении. Так что выходить в “кэш” в любом сценарии более рискованный вариант, чем оставаться в акциях.

LongTermCM

Покупать или продавать?)))

Для предсказания будущего такой шар бесполезен. Даже, если он у вас есть. Шар это для обмана публики.

А вот модели на основе законов Ньютона позволили предсказывать движение планет в будущем с приличной точностью.

И заметьте, никакого шара.