Всё, что нужно знать о буме, который сейчас развивается на крипторынке децентрализованных финансов (DeFi)

До вас наверняка доходят слухи о невероятном буме доходности, который сейчас происходит где-то там, непонятно где: вроде как опять на крипторынке, а вроде и в какому-то ином загадочном месте под названием DeFi.

Для тех, кто живет на совсем уж удаленной планете, сообщаю: на рынке децентрализованных финансовых систем, т.н. DeFi (это достаточно узкая и сложная экосистема финансовых отношений, функционирующая на блокчейне Ethereum) разворачиваются сейчас события, которые затмевают то, что творилось на рынке первичных предложений криптомонет (ICO) в декабре 2017 – январе 2018 года.

Чтобы вы представляли масштаб умопомрачения: токен управления (т.н. Governance Token) YFI, созданный для управления DeFi системы YEarn.finance, вырос в цене за два месяца в 130 раз!

Подобное не может пройти мимо мейнстрима и, судя по тому, как наращиваются торговые объемы, легко предположить, что мировые СМИ уже по полной программе подключились к раскручиванию психоза, а невменяемая толпа баранов уже повалила на заклание!

Буратины видят, что в начале июля можно было вложить 1000 долларов, а через два месяца получить 130 тысяч, и прут косяками.

Так вот. Необходимо, чтобы у всех вас было абсолютно четкое понимание: безумная доходность, которая сложилась сегодня вокруг токенов управления DeFi систем – это определенно и безоговорочно пирамида Понци и пузырь!

Как только пузырь лопнет, стоимость токенов упадет до земли, и пушечное мясо, то есть глупые хомяки, которые покупают сейчас токены DeFi протоколов по диким ценам, потеряют рано или поздно все свои вложения! Угадать, когда пузырь лопнет, невозможно, это случится в любую секунду, обвал будет одномоментным и головокружительным.

Поэтому, если у вас есть знакомые, которые совершают такое безумие (прямую покупку токенов управления на бирже), — остановите их немедленно!

Есть, однако, ВАЖНЕЙШИЙ МОМЕНТ, который задаёт КАЧЕСТВЕННОЕ отличие современного DeFi-бума от криптопузыря шиткоинов 2017 года! Именно ради этого момента я взялся писать этот пост.

Дело в том, что сама по себе экосистема децентрализованных финансов (DeFi) создавалась и существует для совершенно иных целей! Главное назначение DeFi: предоставить возможность для инвестирования, в первую очередь в стабильные криптомонеты (т.н. стейблкоины), которые привязаны к курсу доллара.

Вы вкладываете деньги не в спекулятивные токены, а в стейблкоины, чей курс колеблется в техническом диапазоне ± 5% от стоимости доллара (есть даже стейблкоины, которые привязаны не к текущей стоимости доллара, а к его значению, скорректированному относительно инфляции, т.е с учетом индекса CPI). Эти вложения служат пулом ликвидности на различных торговых и кредитных децентрализованых площадках и приносят прямой доход либо за счет комиссионных, которые выплачиваются при каждой обменной операции на этих площадках (1), либо за счёт залогового кредитования других участников экосистемы (2).

Иными словами, прямая доходность от инвестирования в пулы ликвидности DeFi сравнима с тем, что получают в традиционных финансах сами банки, биржевые брокеры и маркет-мейкеры.

Размер такой базовой доходности от DeFi — 2-10% годовых, что сегодня несопоставимо выше доходности банковских вкладов или инвестирования в долговые бумаги (государства или частных компаний).

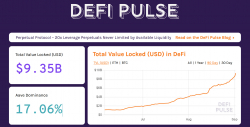

Повышенная базовая доходность DeFi — это, разумеется, плата за дополнительные риски, в первую очередь связанные с вероятностью обнаружения в будущем ошибок в смарт-контактах (в DeFi управление всеми денежными потоками осуществляется именно что компьютерными программами, а не людьми). Судя по тому, что сейчас объем вложенных в смарт-контракты DeFi денег составляет более 9 млрд долларов, можно предположить, что эти дополнительные риски хорошо коррелируют с возможностью получить дополнительную прибыль.

Именно такую доходность (2-10%) от инвестирования в DeFi мы наблюдали в начале лета, когда наша Криптошкола целиком и полностью погрузилась в магическую реальность децентрализованных финансов. Что произошло дальше?

Дальше родилась конкуренция между различными протоколами DeFi, которые стали эмитировать собственные т.н. токены управления для двух целей:

1) привлечь к себе дополнительную ликвидность за счет раздачи «поощрений» (в виде этих самых токенов) всем тем, кто инвестирует деньги в пулы ликвидности стейблкоинов именно этих конкретных протоколов;

2) обеспечить переход к самоуправлению протоколов DeFi (в формате DAO, децентрализованной автономной организации), где принятие всех решений достигается путем голосования этими самыми токенами управления.

Поскольку токены управления тут же попали на биржи (сначала DEX, децентрализованные, затем обычные, централизованные), а привлекательность всей экосистемы DeFi была совершенно очевидна, эти токены стали расти в цене в геометрической прогрессии.

Скажем, уже помянутый токен YFI вырос в цене с нуля до 38 тысяч долларов за штуку (это в ТРИ РАЗА дороже самого биткоина!)

Показательно, что сам создатель Yearn.finance Андре Кронье постоянно подчеркивает: у токена управления DeFi протокола нет НИКАКОЙ иной внутренней стоимости, кроме права на управление самим протоколом, да и то в очень ограниченном наборе функций. Кронье, кстати, все токены раздал, не оставив себе ни одного!

В результате создалось как бы два рынка.

- Первый рынок — чисто инвестиционный по характеру, когда деньги вкладываются в стейблкоины, а доход от этих вложений складывается из двух составляющих: базовый за счет комиссионных (см. выше) + поощрительный, за счет постоянно начисляемых токенов управления смарт-контрактов.

- Второй рынок — классический биржевой спекулятивный пузырь, когда деньги идут на покупку САМИХ токенов управления, торгуемых на биржах.

Всё, что я выше написал про пирамиду Понци вокруг бума DeFi, связано исключительно со Вторым рынком. Именно там, при схлопывании пузыря и обвале рынков, люди лишатся всех своих денег, потому что все их деньги вложены в спекулятивно раздутые токены управления.

К сожалению, Первый рынок запретительно сложен для обывателей. Без должной подготовки на нем нет шансов что-то понять и научиться работать. Поэтому 99% наивных людей сегодня рвануло на Второй — пирамидальный — рынок, где их ждет печальная участь…

Посмотрим, тем не менее, что происходит сейчас на Первом — инвестиционном рынке DeFi.

В результате роста стоимости токенов управления инвестирование в пулы ликвидности стейблкоинов стало приносить на порядок больше денег.

Приведу лишь один пример. В конце июля на площадке Balancer был создан пул ликвидности, представленный двумя стейблкоинами: один — обычная стабильная монета USDC; второй — синтетический залоговый стейблкоин yUSD (это что-то из разряда высшего пилотажа: мало того, что он обладает сроком жизни как дериватив, так он еще и не использует систему «оракулов» для ценовой координации с долларом – про оракулы, уж не обессудьте, расскажу в другой раз :)).

Синтетический стейблкоин yUSD создан на базе деривативного протокола (=набора смарт-контрактов) UMA, команда которой выплачивает еженедельно поощрения в своем токене управления (одноименном UMA).

В целом этот пул ликвидности двух стабильных монет постоянно приносит три вида прибыли: доля комиссионных от всех свопов в данном пуле на торговой площадке Balancer, где этот пул организован, + токены поощрения BAL + токены поощрения UMA. Начисляют еженедельно.

Когда этот пул был создан в конце июля, доходность по нему была около 30% (за счет сложения всех трех компонентов). Сегодня утром доходность была уже 335% годовых. Исключительно благодаря удорожанию токена UMA на бирже (он вырос в цене в 12 раз).

Теперь представьте себе, что биржевой пузырь лопается и токены UMA, BAL и все остальные иже с ними обваливаются до нуля.

Что происходит на Втором рынке (те, кто купили токены на бирже по спекулятивной цене)? Правильно, все деньги теряются.

Что происходит на Первом рынке (где все деньги вложены в пулы ликвидности стабильных монет)? Правильно, инвесторы лишаются возможности получать дальше 335% годовых и возвращаются к исходным цифрам — 2-10% годовых за счет базовой доходности от комиссионных.

А что же с основным капиталом? Он там же, где и был изначально, — в стабильных монетах, привязанных к доллару! Схлопывание биржевого пузыря его никак не затронуло. Иными словами, Первый рынок DeFi разорится сильно позже — вместе с дядей Сэмом, который печатает свои деньги.

Я разразился этим лонгридом по простой причине: уберечь читателей и попросить их предупредить своих знакомых и друзей о том, чтобы они ни при каких обстоятельствах не покупали токены DeFi напрямую на криптобиржах! Используйте DeFi по прямому назначению, и тогда вместо разочарований вы приобщитесь к самому высокодоходному инвестиционному рынку на настоящий момент в мире.

Спасибо за пост!

1) Есть одна неточность: «DeFi (это достаточно узкая и сложная экосистема финансовых отношений, функционирующая на блокчейне Ethereum)». DeFi живет не только на Eth, но в текущий момент самый активный на нем.

2) Стабильные монеты, привязанные к доллару — совсем плохая опция в мире крипты. Тут и централизация и отсутствие какой-либо гарантии и прозрачности в обеспеченности 1:1. Мы можем только верить написанному, что все обеспечено и никак больше. Вот, например, Tether, неужели есть вера что он обеспечен 1:1 ))

3) А так этот рынок будет только расти, равно как и современный рынок деривативов. Есть оценки что его объем очень большой: The derivatives market is, in a word, gigantic—often estimated at over $1 quadrillion on the high end.

4) Defi будет расти и развиваться, не бес проблем, конечно. Очень много интересных идей будет реализовано, которые помогут раскрыть потенциал этого направления

1) В моей реплике не может быть неточностей, потому что я нахожусь в DeFi с момента первого его вздоха и знаю всё, что там происходит по минутам :) Я писал этот текст не в репозиторий GitHub, а для тех, кто не разбирается в теме, но хотел бы в нее войти. На блокчейне ETH сегодня реализовано 99,99% DeFi проектов, поэтому полностью игнорировать EOS, TEZOS, TRON, CARDANO и даже грядущее шикарное детище Гэвина Вуда (Polkadot) не является сегодня ни преувеличением, ни, тем более, ошибкой.

2) «Стабильные монеты, привязанные к доллару — совсем плохая опция в мире крипты» — DeFi, слава богу, не имеет прямого отношения к той самой «крипте» и «криптанам» из 2017 года, которые дискредитировали отрасль своим мерзостным воровством на годы вперед. DeFi — это совсем другое, это экстраполяция традиционных финансовых отношений на блокчейн, и в этом пространстве стейблкоин, привязанный к доллару, — единственно самое важное и самое ценное, что только может быть.

+1, перечитал себя и понял, что я прочитал «привязанный к доллару», как «обеспеченный долларом», поэтому и писал про tether.

А так то да, stablecoins нужны 100% для движения вперед.

ничем.

Ну а про рубль — это вы сильно конечно ))

не буду рекламить

но данная статья послужила шикарным примером понимания

понимания пузырности рынка

и правильно ли я понимаю, что топ-3 криптовалюты растут в цене ещё и потому что в подобные инструменты типа defi идет сумасшедший сбор денег?

спасибо!