❤ Пенсионный фонд "Кубышка". Итоги 172 мес. инвестирования в дивидендные акции РФ. Сентябрь 2020. "Вынужденная" ребалансировка в акциях Газпрома.

Я инвестирую уже 14 лет — 172 месяца, откладывая небольшую сумму с ЗП (14 лет откладывал по 3 тыс. руб, с июля 2020 г. по 4200 руб. в месяц).

До выхода на пенсию осталось 170 месяцев!

Результаты меня радуют: (если бы не было «сложного процента с реинвестированием, на счету было бы 520 тыс. руб.)

Деньги, которые я уже получил в 2020 году.

Из чего складывается денежный поток?

ЧДП — чистый денежный поток — это дивиденды, купоны ОФЗ, 3 тыс. руб. с зарплаты (ЗП) на ИИС до июля,

с июля 2020 г. по июнь 2021 г. (план) = 4200 руб. с ЗП.

ЧДП = Январь-сентябрь 2020 г.= 378 270 руб.

Разбивка по месяцам.

1. Январь 2020 = 43840 руб. (Лукойл, ГМК Норникель, Магнит, МТС, Татнефть, НЛМК, МРСК ЦП, ФСК ЕЭС, МРСК Волги, ОФЗ, ЗП).

2. Февраль 2020 = 5378 руб. (ФосАгро, ОФЗ, ЗП).

3. Март 2020 = 3000 руб. (ЗП)

4. Апрель 2020 = 7917 руб. (Акрон, ОФЗ, ЗП)

5. Май 2020 = 14556 руб. (Новатэк, Таттелеком, ОФЗ, ВозвратНДФ от ФНС на ИИС, ЗП).

6. Июнь 2020 = 91305 руб. (Мосбиржа, ГМК Норникель, ФосАгро, ФСК ЕЭС, Северсталь, Северсталь, Акрон, НЛМК, Саратовский НПЗ, Ленэнерго, ОФЗ, ЗП).

7. Июль 2020 = 157244 руб. (Роснефть, Россети, Магнит, Юнипро, Газпромнефть, НКНХ, НКНХ, Татнефть, МТС, ФосАгро, Башнефть, Лукойл, ТГК-1, ОГК-2, Энел, НЛМК, ОФЗ, ЗП).

8. Август 2020 = 37830 руб. (Газпром, Сургутнефтегаз, НМТП, ЗП).

9. Сентябрь 2020 = 17200 руб. (Ростелеком, Северсталь, ЗП).

Действия, осуществленные в сентябре 2020 г.

1. Инвестировано в акции 17200 руб. Куплены: Ростелеком (привилегированные), Мосбиржа, Таттелеком.

2. Произведена „ребалансировка“ в акциях Газпром. Я писал, что я являюсь противником ребалансировок. Но „прогибаюсь под изменчивый мир“, информационные потоки

делают свое дело. Ничто человеческое мне не чуждо ©. Обычно „ребалансирую“ 1 раз в 3 года. В этот раз продал часть пакета акций Газпром.

На эти деньги приобретены два новых дивитикера в мой портфель: Башинформсвязь (Уфа, привилегированные); ПАО „Химпром“ (Новочебоксарск, привилегированные).

Пояснения.

На смарт-лабе выкладываю только ежемесячный отчет.

Времени катастрофически не хватает, есть основная работа (риэлтор), есть хобби (зож, скандинавская ходьба, физкультура, изучение иностранных языков).

Вот, например, прохожу каждый день минимум 12500 шагов.

Вчера прошел 23 тыс. шагов (авто на ремонте), решил отказаться от транспорта на эти дни, на передвижение затрачено больше 4 часов!

А еще надо 45 минут язык учить, а еще турник, упражнения с собственным весом (отжимания, пресс и т.д.).

Поэтому на социальные сети нет времени.

Тем более, что на „смарт-лабе“ я себя чувствую „своим среди чужих; чужим, среди своих“.

Я как физкультурник (инвестор-долгооооосрочник), пришедший в зал, где занимаюся культуристы (трейдеры).

Моя цель не спекуляции, а просто „попытаться сохранить часть от заработанных денег“, свой Пенсионный фонд „Кубышка“.

Как и у физкультурника: цель на получить гипертрофированные мышцы, а поддерживать здоровье на должном для моего возраста уровне.

В социальных сетях выкладываю все поступления дивидендные в режиме он-лайн.

Пишу только на тему инвестирования в ВК:

vk.com/elshet1969

Фейсбук для более старшего поколения, и там я пишу много личного, многим будет не интересно:

www.facebook.com/ElShet1969

Инстаграм то же самое, режим „Акын“, что вижу, снимаю, пишу. Плюс про дивидендные акции:

www.instagram.com/elshet1969/

15 лет инвестирования небольшой суммы ежемесячно в дивидендные акции РФ. Итоги.

С июня 2006 года, 14 лет (169 месяцев) я откладывал 3 тыс.руб. в месяц, перечисляя деньги с зарплаты в свой собственный Пенсионный фонд «Кубышка».

Завершил ДВА семилетних цикла с отличными результатами!

Вот уже 2 года (с января 2019 г.) я преподаю на очных курсах в г.Уфе, учу риэлтеров, знакомых, просто уфимцев:

«Создай и управляй своим Пенсионным фондом «Кубышка».

Благодаря постоянной «обратной связи», слушатели курсов подтолкнули меня к идее на следующие 15 лет (до пенсии) переформатировать

и обосновать «ежемесячные 3 тысячи рублей вложений». Я согласен, идея мне понравилась.

Итак, с 10 июля 2020 г. я начал новый семилетний цикл.

Формула «инвестировать 3 тыс.руб. каждый месяц с зарплаты» переформатирована в «инвестировать 4200 руб. каждый месяц с зарплаты».

Вы наверное знаете, что сейчас можно отследить свою будущую пенсию и ваши отчисления в ПФ РФ.

Слушатели курсов предложили мне привязать ежемесячные перечисления на ИИС (БС) к отчислениям в ПФ РФ. Логично! Это же мой альтернативный,

собственный Пенсионный фонд «Кубышка». И надо соревноваться с государственным ПФ РФ!

Итак, я зашел на Госуслуги, в разделе «Пенсия, пособия и льготы» выбрал «Извещение о состоянии лицевого счета в ПФР».

Скачал ПДФ. Посчитал свои отчисления за 2019 г. Я получаю зарплату плюс я ИП6% на УСН.

Мои ежемесячные отчисления составили 4200 руб. в месяц. Именно эту сумму я буду перечислять на ИИС (БС) в течение года (июль 2020 — июль 2021 г.).

В июне 2021 г. я снова скачаю ПДФ и скорректирую свои отчисления, от итогов работы за 2020 год.

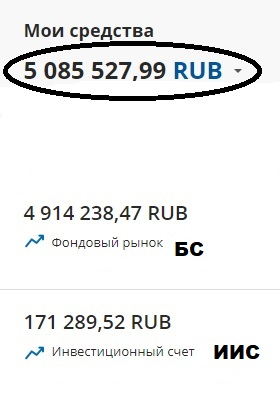

Результат: параметры «Кубышки» (собственный Пенсионный фонд): 172/4200руб/сентябрь2020/170/519600руб./5,0млн/31тыр

Расшифровка.

1) Позади 172 мес. инвестирования в дивидендные акции РФ.

2) Ежемесячно откладывал 14 лет по 3 тыс.руб. с зарплаты (ЗП), а с 10 июля 2020 г. 4200 руб. с ЗП, покупал только дивидендные акции РФ.

Все полученные дивиденды, купоны ОФЗ, деньги с ЗП я снова реинвестирую, деньги не изымыл, ни разу!

Акции держу 3 года, стараюсь не ребалансировать (не продавать), чтобы получить льготу по НДФЛ.

Иногда бывают исключения, когда информационные потоки „заставляют“ проводить ребалансировку. Но это бывает не часто, 1 раз в 3 года (обычно).

3) Данные на сентябрь 2020 г.

4) До пенсии еще 170 мес. Экватор пройден! Надеюсь продолжать это выгодное дело до пенсии.

5) Если бы не было «магии сложного процента», за 172 мес. откладывая по 3 тыс. руб. я бы имел бы денег 519600 тыс. руб. (если бы вкладывал в банковские депозиты,

то сумма была бы 1,2 млн.руб.)

6) Благодаря 8-му чуду света — сложному проценту, активы на сегодня (все в акциях РФ, ОФЗ-ПД) 5,0 млн.руб.

С 2015 г. активно использую связку «ИИС-БС». Каждый год возвращаю 13% НДФЛ на вложенные за год средства.

Использую все возможности, все возвраты (зарплата, НДФЛ от биржи, обучение, лечение, страхование).

Сразу оговорюсь, меня эта сумма «не трогает, не волнует».

Цена колеблется, сумма может увеличиваться, может падать.

Но одно остается — количество акций! Их никто не отнимет.

Это моя частная собственность. И самое главное отличие «своего Пенсионного фонда», что в случае чего (тьфу 3 раза), наследники получат акции.

Нет «риска не дожития», когда пенсия обнуляется.

Я покупаю в 10 числах каждого месяца по формуле Доходность=Дивиденды (УтвержденныеИлиПредполагаемые)/ЦенаАкции БОльшеИлиРАвно СтавкиЦБРФ.

Самый удобный ресурс для меня доход.ру, все очень просто и наглядно!

7) «Дивиденды + купоны ОФЗ-ПД» на сегодня в среднем 31 тыс.руб. в месяц, что соответствует 3 минимальным пенсиям (мин.пенсия 9133 руб. на 2020 г.).

Напоминаю, эти деньги я не изымаю, снова реинвестирую.

8) Что будет через 15 лет не знаю, будущее не прогнозируемо.

Мой портфель.

Какие эмитенты (предприятия, которые эмитировали ценные бумаги — акции) на сегодня у меня в собственности?

Список.

ФИНАНСЫ и БАНКИ

1) Сбербанк, АП,

2) Банк ВТБ, АО,

3) Московская Биржа, АО,

НЕФТЬ, ГАЗ

4) Татнефть, АП,

5) Газпром нефть, АО,

6) Сургутнефтегаз, АП,

7) ЛУКойл НК, АО,

8) Башнефть, АП,

9) ГАЗПРОМ, АО,

10) Роснефть НК, АО,

11) НОВАТЭК, АО,

12) Транснефть, АП

13) Саратовский НПЗ, АП

ЭНЕРГЕТИКА

14) Ленэнерго, АП,

15) Юнипро, АО,

16) ФСК ЕЭС, АО,

17) Россети, АП,

18) Энел Россия, АО

19) ТГК-1, АО

20) ОГК-2, АО

ТЕЛЕКОМЫ

21) Ростелеком, АП,

22) МТС, АО,

23) Таттелеком, АП,

24) Башинфорсвязь, АП,

МЕТАЛЛЫ И ДОБЫЧА

25) Новолипецкий МК, АО,

26) Северсталь, АО,

27) Норильский никель ГМК, АО,

ХИМИЯ

28) Нижнекамскнефтехим, АП,

29) Акрон, АО,

30) ФосАгро, АО,

31) Химпром, АО

РОЗНИЧНАЯ ТОРГОВЛЯ

32) Магнит, АО,

ЛОГИСТИКА

33) НМТП, АО,

НЕ ДИВИДЕНДНЫЕ АКЦИИ, т.н. АКЦИИ РОСТА

34) Яндекс

35) Майл

ОБЛИГАЦИИ МИНФИНА РОССИИ

36) ОФЗ ПД ближних серий (до 5 лет погашения).

здесь сюдя по всему надо еще на отдельную палату закладываться. пенсия то пенсией, тут еще что-то кроется… другое.

1. Квартира приносит доход только пока в ней живет арендатор. Иначе — это затраты как минимум на коммунальные услуги. Сейчас в связи с доступностью ипотеки, наличием на рынке относительно дешевых квартир и «советского» сознания у большинства населения, на рынке недвижимости избыток предложений — соответственно высокая конкуренция арендодателей. Так что цену сильно не поднимешь, а за клиентом придется побегать.

2. Арендаторы бывают разные — что-то сломают, порвут и т.п., соответственно после них нужно делать либо мелкий косметический ремонт, либо покупать новую мебель, либо делать что-то серьезнее, а это опять затраты. И не обо всех поломках вы узнаете на момент, когда они будут съезжать.

3. Ликвидность — вы никогда не продадите квартиру за 1-2 дня. Тут ценные бумаги явно в плюсе.

В любом случае, какой выбрать вид инвестиций — каждый решает сам, но на сегодняшний день ценные бумаги смотрятся предпочтительнее.

хорошо, больше не буду )) если не интересен такой опыт, то и не надо ) просто я это сделал и написал про то, что есть. что кому доказывать? и зачем? речь о другом. о том, что если у тебя есть прямо сейчас 5 млн. ими можно распорядится иначе, чем это делает автор. удивительно то, что он сам риэлтор. он как никто тему знает, но предпочитает акции.

Если взять период с 10-го года по 20-й, то очень сомневаюсь, что рента+ рост стоимости в метрах отбил бы вложение в валютные евробонд.

Но тут все очень сильно зависит от точки входа в такую инвестицию и точку выхода из неё.

я именно так и сделал. купил за 2,4. отремонтировал сам за 450. и тут же сдал. товарищ, который арендовал, сам шкаф встроенный своими руками сделал в счет месячного платежа. что еще: он сам варочную поверхность столешницу установил. и все в общем. написал о том, что работает и сейчас. работает и работает. что еще надо. ну, каждому своё. если интересны акции, значит акции. просто есть варианты и другие. ремонт по времени занял 3-3,5 месяца.

investor.vanguard.com/etf/profile/VNQ

investor.vanguard.com/etf/profile/VNQI

Открыть счет у амероброкера можно не вставая с дивана и это существенно проще, чем купить бетонную хату как по времени, так и по кол-ву бумажек. Ладно там в СССР или в 90-е не было таких возможностей для инвестирования, но сейчас-то со знаниями и интернетом это каким же надо быть невменько, чтобы инвестировать в бетон в экономике с падающими доходами народонаселения?

(я сам такой же нищеброд)

Я, если не вижу нужных бумаг по хорошим ценам, отсиживаюсь в ОФЗ или валюте.

1361106 рублей. Даже нереальные 24% годовых не дадут столько.

Тогда примерная годовая доходность в 2020 г.:

31 тр / 5000 тр х 12 мес. х 100 = 7,4%.

У меня в 2020 г. на двухлетних вкладах средний % выше!

Можно смело следующий пост угадать, донёс очередные… ндцать тысяч рублей. Получил дивиденды от сбера.

Стоимость портфеля такая то.

Шёл 173 месяц портфеля.

На смарлабе еще поискать надо кто за 14 лет в нулину не слился. А автор еще и в плюсе нормальном.

Ну и как итог уже три минимальных пенсии получается, чуть ли не пожизненно.

Многим трейдерам долги за сливы отдавать еще только предстоит