25 октября 2020, 22:52

Итоги моего первого финансового года

Вот и закончился мой первый финансовый год.

Чем я в нем занимался?

Чем я в нем занимался?

- Откладывал все лишние деньги

- Тратил деньги на образование дочери

- Получил налоговый вычет за покупку квартиры

- Учился и экспериментировал — эта цель была главной, лучше учиться и экспериментировать на копейках, чем набивать шишки на том, что в разумный период уже исправить нельзя.

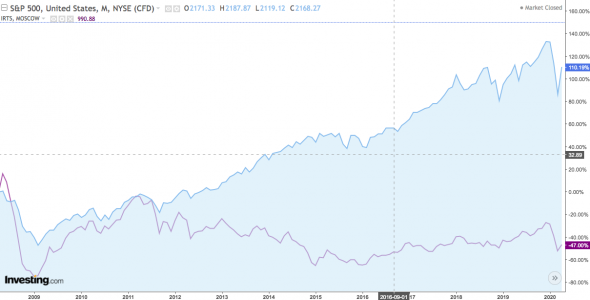

- Вложение большой части капитала в российский рынок. Надо было сначала посмотреть динамику графика RTS за последние 10-20 лет, там наглядно видно, что он медленно но верно идет вниз:

- Вложение почти всех денег в акции, что не позволило хорошо закупиться на мартовском дисконте. Но наверное эта стратегия работает только в период высокой волатильности рынка. В иные периоды наверное разумнее будет равномерная закупка равными долями с высокой долей акций.

- Я держал более 50% в emergency markets (а конкретно почти 3/4 депозита в рублевых инструментах). Надо не более 5%. Норвежский пенсионный фонд глупость не посоветует.

- Это не ошибка, но в виду госслужбы я был очень стеснен в выборе финансовых инструментов.

- В марте я полностью избавился от рублевых активов (даже наш газнефть продал с минусом) и на низкой базе вошел в S&P 500.

- В августе не зная куда вложиться (низкие ставки рефинансирования по всем странам) я вошел в золото почти на треть от портфеля, в итоге рост больше 30% только в золоте. Второй раз так угадать маловероятно.

- На ИИС надо создать дивидендный портфель. Это позволит отбить налог на дивиденды за счет реинвестирования дивидендов, поступающих на расчетный счет. На ИИС держу только американских дивидендных аристократов.

- Доля акций будет в динамической ребалансировке, но с жесткими рамками 60-80%. Доля долговых инструментов 20-40%, рейтинг BBB и выше. Доля золота 10%.

- Получить возврат по ИИС типа А. Я смог за год инвестировать 400кр, поэтому дополнительные 13% доходности это совсем неплохо.

- Использовать основной брокерский счет для акций сына и дублирования ИИС свыше 400кр в год.

- Избавиться от дурацкой привычке раскладывать деньги по конвертам, КАЖДАЯ копейка должна работать постоянно. Поэтому надо составить распределение денежных агрегатов по ликвидности и целям:

- красная подушка безопасности около P20000 на счете (с процентом на остаток);

- зеленая подушка безопасности около $6000 в виде трежерис на брокерском счете, с нее можно что то докидывать и на покупку акций в хорошей просадке, не опускаясь ниже $3000, так как это сумма на учебу дочери на год плюс минималка на житие месяц без зарплаты;

- на ИИС держать только дивидендный портфель, долю акций в нем я снижать не планирую, поэтому ребалансировка будет только за счет докупки просевших активов.

рекомендую обратить внимание на продажу покрытых опционов — возможность получать доход на залоги выше дивидендов, даст больше понимания механики биржи

держателей долларовых активов ещё не обобрали, без этого десятилетие не обойдётся

я выводов не делаю, это просто констатация фактов. Для выводов использую www.portfoliovisualizer.com/

Про дериативы много прочитал — это не мое, на моем горизонте инвестирования рыночная волатильность портфеля S:B:G=70:20:10 меня вполне устраивает.

да, но как вы считаете, был ли рост капитализации RTS в 1995-2005 отражением реального роста доходности и балансовой стоимости, либо это было просто следствием снижения премии за риск (вслед за снижением инфляции)?

SergeyJu, обусловленный чем? За счет чего росла экономика? Был рост производства в реальном секторе или только в добывающих или может это было просто восстановление экономики существовавшей до приватизации...

Что было фундаментом этого роста, как Вы считаете?

Владимир,

таки я пенсионер (хотя мне 44 и я работаю).

Дивы выводятся с ИИС и реинвестируются в него же, снижая налогооблагаемую базу. Если б я был уверен, что я способен в следующем году внести на ИИС 400к, то конечно там был бы просто индекс, но терять налоговую льготу глупо (доход то позволяет забрать ее полностью).

Второй момент: с изменением налоговой политики в этом году мне не очень верится в сохранение ЛДВ в длительном периоде.

Перезавод 5-7% дивов обратно на ИИС не делают погоды.

Пока льгота 3 ляма 3 года действует, из этого и надо исходить, деверсифецируя по брокерам и физлицам внутри семьи.

Конечно, ваши подходы могут отличаться от моих, но на мой взгляд уклон в дивиденды не нужен если вы на этапе накопления капитала.

Конечно, статистика из прошлого ничего не гарантирует в будущем, но я к тому, что не все так просто и однозначно.

P.S. сам бы на таких суммах как у автора при желании вкладывать в акции США брал бы FXUS, ибо лентяй — нафига при таком капитале тратить время каждый год, декларируя центы в налоговой.

доходность примерно равная, риск в дивстратегии чуть меньше. На вопрос зачем — да просто интересно, ну и в итоге портфель я планирую дивидендный так что просто набраться опыта на небольших суммах.

как планируете отслеживать/прогнозировать способность компании и в дальнейшем радовать стабильными/растущими дивидендами? Возможно, у кого то может быть возможность заранее делать такие вещи и продавать/покупать такие бумаги.

на ваш вопрос придется написать новую статью :)