Индексные войны. Никогда такого не было, и вот опять

И вот опять начались последние месяцы на смартлабе жаркие споры, а чей индекс лучше, наш российский ММВБ или же забугорный S&P500, в целом речь, конечно, о том, какой фондовый рынок лучше, чья валюта краше для инвестора с точки зрения доходности. С учетом дивидендов, естественно.

(реальные расчеты увидите ниже, где графики и т.д. а сначала много слов про анализ доходностей, как стоит смотреть на выборку данных, а не искать старт и конец у графика доходности)

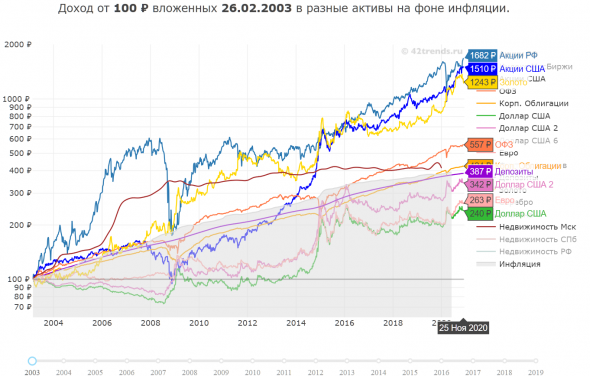

Изначально, наверное, пошло с этого поста, где есть скрин с рублевой доходностью разных активов с 26.02.2003:

Так акции РФ обгоняют всех, а доллар находится в явных аутсайдерах. Ну, доллар — это по определению кэш, так что логично, что ждать от него доходности не стоит, но то, что он в целом в рублях в итоге дает плюс — это явно не довод в пользу рубля, который является альтернативным кэшем, и то, и то кэш, а рубль также валюта, как и бакс. Таким макаром нужно тогда взять и рубль прямой линией на уровне 100, так как 1 рубль — это всегда 1 рубль, и назвать его самым худшим вложением. Вообще, конечно, понятно, что в таком случае нужно учитывать разницу в реальных ставках на кэш, но вряд ли это исправит результат.

Вернемся к фондовым рынкам.

Бесконечно это будет продолжаться: РФ лучше — нет лучше Америка...

Здесь конкретно взяли стартовую точку 26.02.2003 потому что тогда берет свое начало расчет индекса полной доходности Мосбиржи, то есть динамика индекса плюс дивиденды брутто, без учета налогов.

С этой точки идет сравнение с аналогичным индексом полной доходности S&P500.

И всегда можно получить разный результат очевидно, особенно когда разница не сильно велика. Берутся разные стартовые точки — получается разный результат — идут споры о правильных и неправильных точках, и прочее.

Поймите, это выборка, любой временной период — это выборка данных, а не генеральная совокупность. Понятно, что и внутри выборки у Вас будут разные куски с разными частотами и асимметрией. И это всего лишь история, да.

Но раз уж решили брать исторические данные и что-то говорить про них, то вполне понятно, что глупо ориентироваться на любую конкретную точку старта и конца. И тут не нужно изобретать велосипед. Почти все данные — это выборка, работа с выборками давно известна и есть, можно сказать, школьные, простые параметрические критерии.

Есть статистика и теория вероятности, которая дает факты, а не споры.

Один из самых таких надежных вариантов — это просто сделать Монте-Карло с симуляцией входов в акции в каждый из торговых дней с 26.02.2003 по настоящий момент и выходов также в каждый из дней (думаю, по дням будет достаточно, нет смысла переходить на часы, минуты и секунды). Это даст что-то около 13 800 000 вариантов, по которым можно будет построить распределение и увидеть, что получилось, какие есть экстремальные результаты, какие часто встречаемые, и сделать реальные выводы.

На самом деле достаточно даже просто построить гистограммы распределения доходностей по месяцам, разницу в доходностях, проверить гипотезы, и всё. Результаты в данном случае будут 99% таким же, как и по Монте-Карло с 14 млн симуляций.

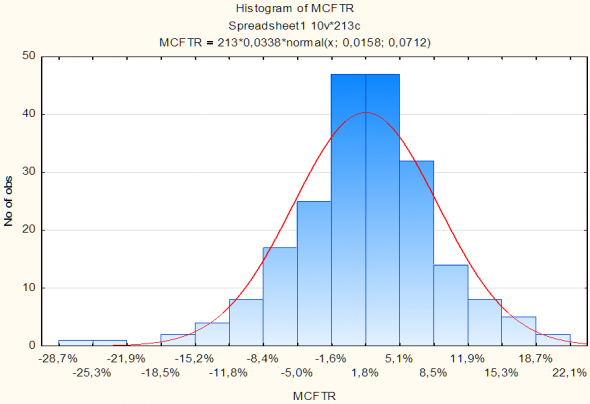

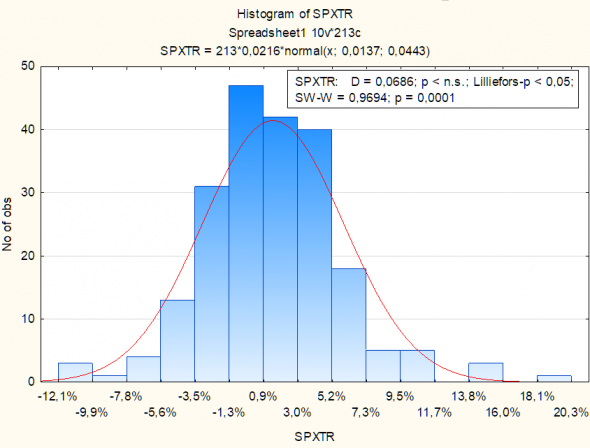

Так вот, возьмем индексы полной доходности в рублях, как изначально в посте было. Индексы MCFTR и SPXTR — индекс брутто полной доходности (с дивидендами) Мосбиржи и S&P500 соответственно.

Распределение доходностей индексов по месяцам в рублях, а также распределение разницы в доходностях MCFTR минус SPXTR :

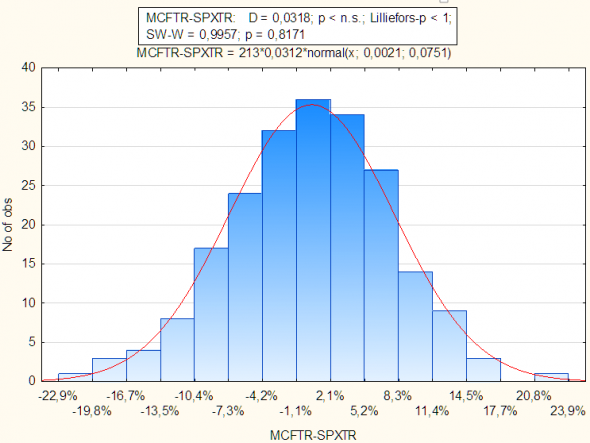

Распределение разницы в доходностях индексов в рублях MCFTR минус SPXTR :

Распределение доходностей самих индексов очевидно не соответствует гауссовскому нормальному распределению, что видно из критериев соответствующих (кто знает, тот поймет). А вот распределение разницы в доходностях в целом похоже на нормальное распределение, гипотезу о нормальности распределения по критериям мы не отвергаем.

Что это значит?

А это значит, что мы можем в целом просто взять статистику Стьюдента и посмотреть отличаются ли доходности друг от друга или нет, статистика Стьюдента для разницы получается 0.4 при средней разнице месячной между доходностями индексов 0.2%

Такая маленькая разница при достаточном разбросе значений, что Вы можете видеть на гистограмме частот, дает такую маленькую статистику Стьюдента, что говорит о незначимости различий в доходностях, поэтому и не мудрено, что, поигравшись с временными периодами или еще чем то, можно легко получать разные результаты, в целом нет определенной тенденции, это видно и просто из динамики самой разницы доходностей между MCFTR и SPXTR:

Видно здесь, что один индекс опережает другой в какой-либо системной манере? Мне не видно.

Линейный же тренд в целом в пользу S&P500, но он также статистически не значим.

Что в итоге?

А в итоге базовая статистика нам говорит о том, чтонет статистически значимой разницы между доходностями обоих индексов на данном промежутке. Любые разницы в доходности на отдельных временных выборках обоснованы случайностью выбора периода. Системности нет.

При этомхарактер распределения доходностей месячных у MCFTR и SPXTR разный, что видно из гистограмм выше.

MCFTR имеет толстый левый хвост, левостороннюю асимметрию, что плохо — большие хвостовые риски, асимметрия в пользу экстремальных отклонений в минус по сравнению с отклонениями в плюс.

SPXTR имеет же правостороннюю асимметрию и не имеет толстого левого хвоста, что хорошо — нет существенных хвостовых рисков, если говорить про доходность в рублях, есть асимметрия в пользу экстремальных отклонений в плюс по сравнению с отклонениями в минус.

Иными словами, при отсутствии значимой разницы в доходностях, MCFTR имеет больший риск, соответственно риск — доходность не в пользу MCFTR.

Хотя островершинность присутствует у MCFTR, что дает более прогнозируемую доходность в целом в нормальные периоды, но в периоды редких негативных событий потери существеннее в абсолютном выражении.

Теперь, если отойти от статистики.

Ну, и видно, что доминация российского рынка приходится на самое начало становления, что в целом типично, тогда же хорошо росла нефть.

Если отойти от статистики, то остается логика и субъективщина. И по логике я не вижу вариантов в текущей ситуации возвращение российского рынка в доминирующее положение, в целом про это я писал в посте, про структуру секторов на рынке и частично про экономику и про факторы роста немного.

Да, нефть может вырасти, акции тоже соответственно. Но как-то уповать на нефть, а не на развитие компаний в плане создания ценностей, это не то, что мне по душе.

Да, можно говорить, что рынок США — это пузырь, а у нас недооцененный, пузыря нет. Но у нас рынок всегда был недооценённый по всем показателям, что не мешает ему таковым оставаться, а у американцев — наоборот.

Когда-то это может измениться, пока не видно предпосылок. Первый рывок нашего рынка был на начале зарождения рынка, на приватизации, на нерыночно оцененных на аукционах компаниях. Так что условия в этом плане сейчас другие.

У нас все еще доминирует гос. сектор, а исследования показывают, что гос. сектор дает меньшую доходность миноритарным инвесторам.

Вместе с тем в 2007 была перекупленность рынка РФ.

Статистический анализ не учитывает уникальные факторы. Например, QE, околонулевые ставки, чего раньше не было. И будет ли такая ситуация сохраняться дальше — у нас нет инструмента предсказать.

В целом, если этими уточнениями дополнить ваш анализ, то напрашивается вывод о международной диверсификации.

Владимир, да это и не анализ вовсе, это так просто постик. Это просто показать, что раз уж смотрите какой индекс имел лучшую динамику, то смотреть надо правильно с учетом фактора случайных погрешностей. Речь чисто про динамику без целей объяснения поведения разными факторами, как это и было в постах про то, какой рынок лучше

Но с другой стороны, объективно QE, околонулевые ставки и т.п. также не объяснят поведение со статистической значимостью, по Америке куча таких исследований серьезных и выводы везде одни — макро параметры очень слабо объясняют дисперсию доходностей