Доходности облигаций США - новый вызов для рынков?

Всем привет!

А что если так ?

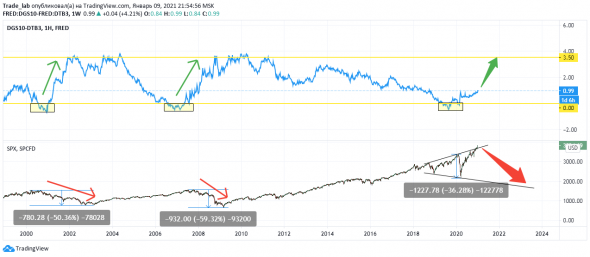

На представленном выше слайде сравнение графика спрэда между доходностями облигаций U.S. 10 Years Treasury Note и 3-Month Treasury Bill c фондовым индексом США S&P 500 за предыдущие 20 лет!

Не трудно выявить из графика взаимосвязь государственных облигаций США с рынком акций. Именно предыдущие два серьёзных финансовых кризиса ( «доткомов» 2000-2002 гг и ипотечный кризис 2007-2008 гг) сопровождались ростом спрэда между казначейскими облигациями США (10 летние — 3-х месячные) от отрицательного значения к 3.5%.

Рост спрэда подразумевает ощутимое снижение курсовой стоимости U.S. 10 Years Treasury Note (в следствие чего доходность к погашению растёт) по сравнению с 3-Month Treasury Bill (меньше поводов продавать 3-х месячные бонды, по причине скорого погашения).

Мысли по этому поводу записал в видео на Trading View, кстати, на этой площадке наша команда стабильно возглавляет ТОП рейтинга!

Одним из главных событий уходящей недели стало преодоление значения доходности 10-ти леток выше 1%, впервые с марта 2020 года! Оказать подобное влияние на рынок государственных облигаций способен только основной держатель — ФРС США!

Формальным поводом СМИ объясняют победу демократов на выборах в Джорджии, открывая администрации Джо Байдена дорогу к полному контролю над исполнительной и законодательной властью в стране.

Но причина снижения 10- Y Treasury думаю в другом:

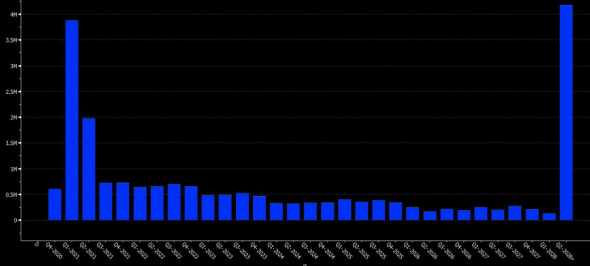

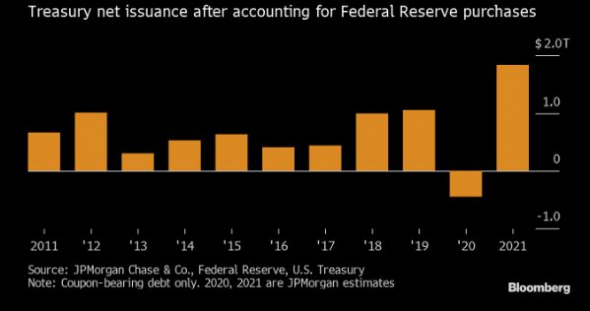

Погашение ранее выпущенных облигаций США, в первом квартале почти на 4 трлн $, во втором — на 2 трлн $

Объём запланированных размещений новых выпусков на этот год (около 2 трлн $) только отчасти сможет рефинансировать объём погашений:

Покупки казначейских бумаг в месяц от ФРС США в рамках программы QE на 80 млрд $ ( + ипотечных бумаг на 40 млрд $) не компенсируют отток ликвидности.

Получается следующая картина:

Государственные облигации США падают в цене → следом падают гос бонды других стран (выравниваются через спрэды) → гос бумаги в основном выступают в качестве основного залога на фондовом рынке под покупку рисковых ценных бумаг, а если стоимость залога падает в цене → значит растёт спрос на валюту фондирования → снижаются в цене рисковые активы.

Как говорится: «будем посмотреть», но складывается такое ощущение, что 1-2 квартал станет холодным душем для тех, кто в «опьяняющей» эйфории с остервенением сметает всё то, что торгуется на фондовом рынке. Уж больно много стало «лишних пассажиров», как в знаменитом рассказе про Моргана и чистильщика обуви!

Подписывайся на наш телеграм канал, чтобы в следующий раз не пропустить интересные мысли и идеи по рынку!

Всем удачи!

При суммарной годовой выручке заемщика (правительство США) порядка 3.5 трлн долларов. Из этого надо бы вычесть обязательные расходы, которые превышают выручку.

Забавно смотреть на облупленного банкрота.

Кто банкрот? США?

Нет, правительство США.

«Чтобы продать что-то ненужное, надо сначала купить что-то ненужное»©

Так вот, чтобы продать долгов на 10 триллионов, надо найти того, кто за свои карманные купит этих долгов на 10 триллионов.

У тебя такие карманные есть? Не уверен. У меня тоже нет таких карманных. В первой тройке тех, кто сейчас держит треть всех трежарей — Япония, Китай и Британия — у двоих сейчас настроение точно не такое, чтобы выкупать дополнительные эмиссии чужих долгов.

Есть только один механизм, как загнать массовку в трежаря под 0,25% годовых. Обвалить всю мировую экономику так, чтобы не осталось ни одного актива емкостью более триллиона баксов, по которому прогноз хотя бы на три года был выше, чем 0,25% годовых. Тогда все быстро побегут из схлопывающихся пузырей в трежаря.

Намек достаточно прозрачный?

Если нет, по сделаю ещё прозрачнее. Сейчас выбор из двух вариантов:

1. Контролируемое обрушение рынка по сегментам, с выдавливанием денежной массы в трежаря и ростом госдолга штатов.

2. Банкротство (дефолт) госдолга штатов с последующим неконтролируемым обрушением рынков.

Чтобы «обвалить цену на золото», надо вывалить на рынок такое количество золота, которое этот рынок не в состоянии переварить. А для этого надо сконцентрировать в одних руках такое количество золота, которым можно обрушить рынок. А такого количества золота в одних руках нет, и никогда уже не будет. Даже у штатов, формально обладающих самым большим золотым запасом, на самом деле примерно 3% мировых объемов золота, или примерно 200-250% годового потребления золота.

В этом основная ценность золота — у него есть эмиссия, прямо пропорциональная его рыночной цене, но при этом эмиссия крайне ограниченная. Соответственно цену на золото невозможно ни «задрать», ни «уронить» на сколь-либо значимом временном промежутке.

Вот подзюбить цену на 10% туда-сюда в масштабах месяца — такое возможно, но не более.

Serj90, покажи мне на графике где ты нашел отрицательную доходность?

ru.tradingview.com/symbols/TVC-US10Y/

Считаем. Допустим, мы решили, что для манипуляции рынком нам будет достаточно 31'103 тонны золота (чтобы было проще считать). Это примерно 10% мировых запасов и абсолютно точно один миллиард унций. Итак, на входе нам надо будет выкупить 1 миллиард унций. Допустим, мы делаем это незаметно для рынка, выкупая всего 50% ВСЕГО МИРОВОГО ПРОИЗВОДСТВА. Выход такого покупателя на рынок взвинтит цену золота раза в два-три. То есть в первый год ты ещё может и будешь иметь нынешнюю цену (без копеек 2 килобакса за унцию), но уже со следующего года меньше чем на пять килобаксов можешь не рассчитывать. 50% ежегодного производства — это примерно 50 миллионов унций. Миллиард унций — это примерно 20 лет планомерной, целенаправленной скупки половины мирового производства. Ладно, производство при цене в 5 килобаксов тоже вырастет, допустим мы наберем миллиард унций за 15 лет.

Миллиард унций мы набрали, потратив на это без копеек 5 триллионов долларов. Дальше ты предлагаешь резко выйти из золота, обрушив цену до 1 килобакса за унцию. В принципе, имея за собой 10% мировых запасов, можно за год выкатить в рынок ну наверное 80% своего актива, и преодолевая выкуп золота с рынков центрабанками (а они активно выкупают любые просадки золота более чем на 20% за год) уронить цену до этого самого килобакса. На выходе у тебя будет 200 миллионов унций золота с рыночной ценой в 200 миллиардов баксов, и от реализации 800 миллионов унций ещё максимум полтора триллиона баксов в бумаге.

И теперь самый главный вопрос: Назови мне фамилию того.удака, который потратит 15 лет своей жизни на то, чтобы превратить 5 триллионов своих баксов в чуть более чем полтора триллиона?

Главное достоинство трежарей (кроме гарантированного сохранения хотя бы номинала) — гигантская емкость. Ни один диваристократ не примет внутрь себя триллионы баксов. Да и суммарно — разорвет их от такого бабла.

Судя по экономике Китая — они знают, куда парковать. А трежеря для них, ИМХО, часть договоренностей… БЫЛА...

Тем временем успешно тестируется криптоюань…

Основная проблема активов всегда в том, что их не так много, как многим хотелось бы. А валюты эмитировать можно в любой момент горы.

С этого момента по подробней? Допустим, у Китая образовался лишний триллион. Он его может, хоть в рубли. Основная проблема получить с них триллион штрих.

Согласен, что запарковать триллион будет вопрос, особенно если он подходит регулярно ( шоб я так жил). Но если триллион штрих отсутствует — смысл его парковать?

Основная задача при сохранении триллиона — получить через год не «триллион минус инфляция», а например «триллион минус половина инфляции». Это уже будет хорошо. Получить же через год свой неизменный триллион без ущерба на инфляцию — это уже вообще великолепно!

Что то мне подсказывает, что Китай в состоянии получить не только инфляцию, но и прибыль. Конечно, 6-7% годового роста, ИМХО, только в отчетах для «мирового сообщества», но то что экономика конкретно Китая растет, я думаю, не сомненно.

Для того, чтобы у Теслы была финансовая емкость в 1 триллион сегодня, надо чтобы ВСЕ 100% держателей акций сегодня продали их дороже на 150%, чем они стоили вчера. Тогда Тесла «примет» триллион, и ее капитализация будет 1,7 триллиона.

Но капитализация работает не так. Ядро капитализации — воздух. Акционеры, не желающие продавать акции (или связанные обязательствами по удержанию акций) по актуальным ценам. В итоге, зная что Маск в принципе не может продавать Теслу, плюс зная, что большая доля Теслы лежит в фондах, которые в ближайший квартал не будут делать ребалансировку, мы можем посчитать, сколько нам нужно бабла, чтобы загнать капитализацию Теслы к тем самым 1,7 триллиона. Допустим, что в свободном обращении (не связанные обязательствами удержания) находятся 20% эмиссии, и половина из них не готовы продавать их даже при росте на 150% (именно при таком росте капитализация вырастет до 1,7 триллиона, ровно на триллион). Значит, нам нужно выкупить всего 10% всех акций, с ростом цены (скорее всего параболическим графиком) от нынешних 100% до целевых 250%. Допустим, средняя цена выкупа пакета будет 200%. В таком случае рост капитализации на триллион баксов будет обеспечен всего лишь «парковкой» 140 миллиардов (а на самом деле — 70 миллиардов, потому что 70 миллиардов предыдущей капитализации в этих акциях «запарковали» ещё прошлые держатели, и теперь они их просто вывели).

Собственно это и есть разница между финансовой емкостью инструмента и его капитализацией.

«Я — за!»